Konzernanhang

1. Grundsätzliches

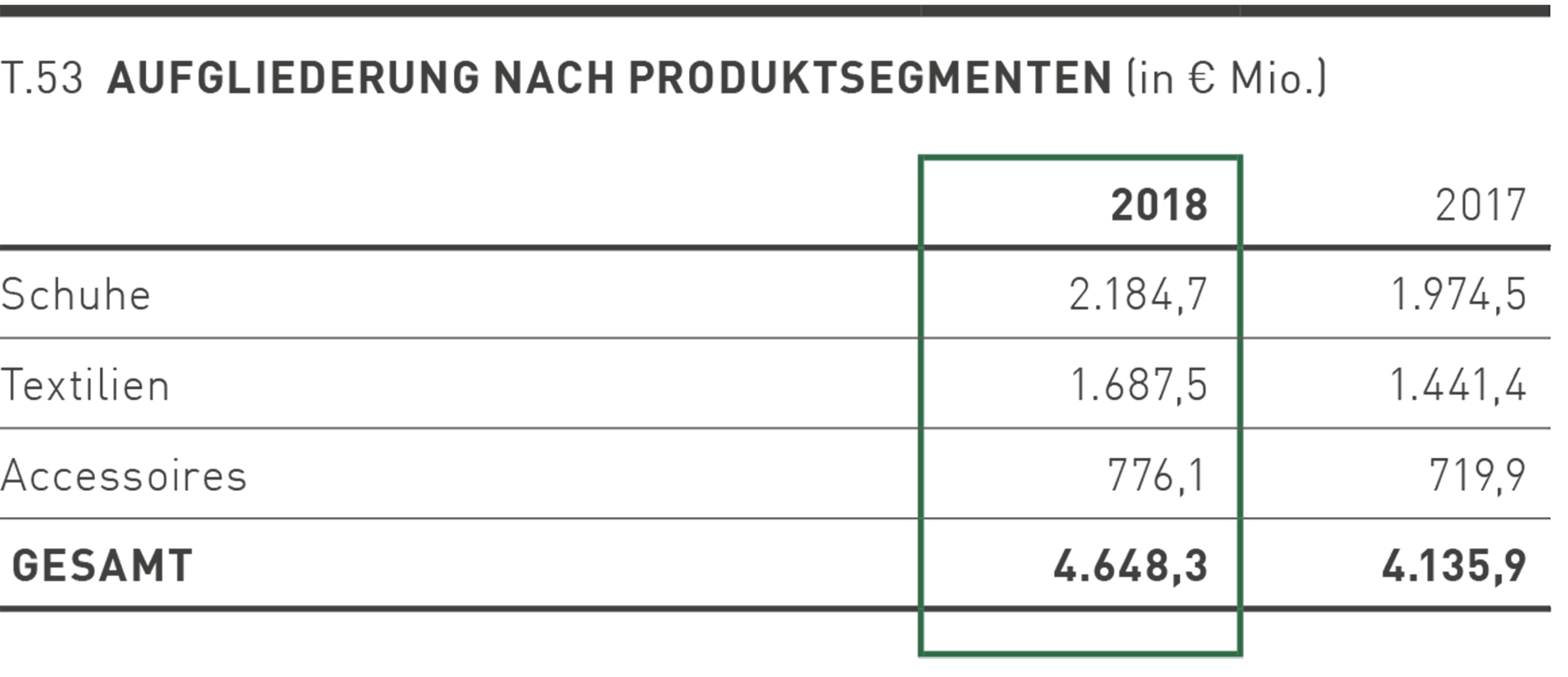

Die PUMA SE und ihre Tochtergesellschaften entwickeln und vertreiben insbesondere unter dem Markennamen „PUMA“ ein breites Angebot von Sport- und Sportlifestyle-Artikeln, das Schuhe, Textilien und Accessoires umfasst. Die Gesellschaft ist eine Europäische Aktiengesellschaft (Societas Europaea / SE) und Mutterunternehmen des PUMA-Konzerns mit Sitz im PUMA WAY 1, 91074 Herzogenaurach, Deutschland. Das zuständige Registergericht befindet sich in Fürth (Bayern), die Registernummer lautet HRB 13085.

Der Konzernabschluss der PUMA SE und ihrer Tochtergesellschaften (im Folgenden kurz „Konzern“ oder „PUMA“ genannt) wurde in Übereinstimmung mit den vom International Accounting Standards Board (IASB) erlassenen Rechnungslegungsgrundsätzen „International Financial Reporting Standards (IFRS)“, wie sie in der EU anzuwenden sind, und den ergänzenden nach § 315e Abs. 1 des deutschen Handelsgesetzbuchs (HGB) anzuwendenden handelsrechtlichen Vorschriften aufgestellt. Zur Anwendung kamen alle für Geschäftsjahre ab dem 1. Januar 2018 verpflichtenden Standards und Interpretationen des IASB, wie sie in der EU anzuwenden sind.

Die Aufstellung des Konzernabschlusses erfolgte auf Basis der historischen Anschaffungs- und Herstellungskosten, eingeschränkt durch die erfolgswirksame Bewertung von finanziellen Vermögenswerten und Schulden zum beizulegenden Zeitwert.

Die im Abschluss eines jeden Konzernunternehmens enthaltenen Posten werden auf Basis der Währung bewertet, die der Währung des primären wirtschaftlichen Umfelds, in dem das Unternehmen operiert, entspricht. Der Konzernabschluss wird in Euro (EUR oder €) erstellt. Durch die Angabe in Millionen Euro mit einer Nachkommastelle kann es bei der Addition zu Rundungsdifferenzen kommen, da die Berechnungen der Einzelpositionen auf Zahlen in Tausend basieren.

Für die Gewinn- und Verlustrechnung kommt das Umsatzkostenverfahren zum Ansatz.

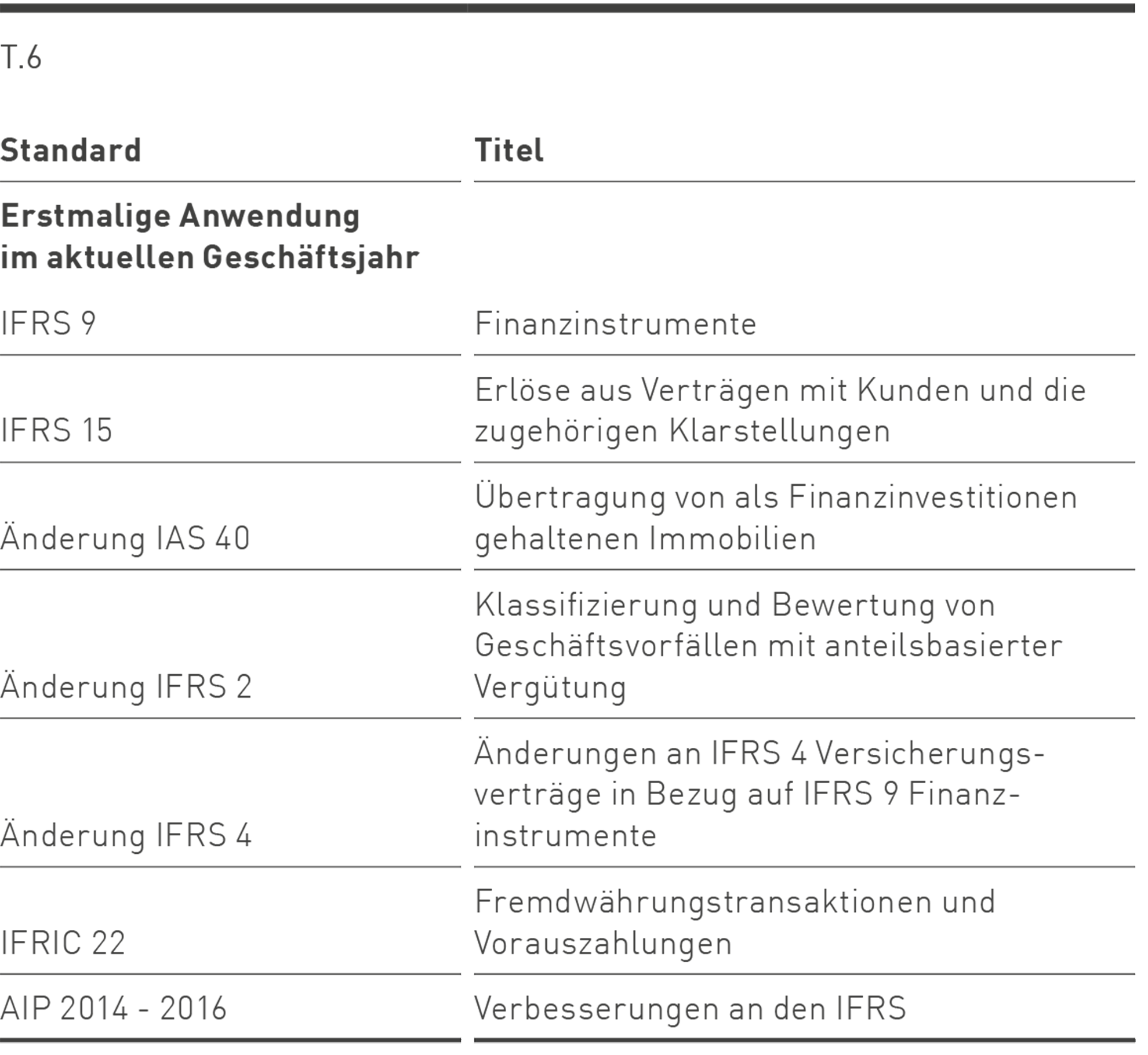

Die folgenden neuen und geänderten Standards und Interpretationen sind im aktuellen Geschäftsjahr erstmalig angewendet worden:

Die ab dem 1. Januar 2018 erstmalig anzuwendenden Standards bzw. Interpretationen hatten folgende Auswirkungen auf den Konzernabschluss:

Erstanwendung IFRS 9 Finanzinstrumente

Im abgelaufenen Geschäftsjahr hat PUMA den neuen Standard IFRS 9

Finanzinstrumente (in der Fassung vom Juli 2014) und die damit

verbundenen Änderungen an anderen IFRS-Standards erstmalig

angewendet. Auf die Anpassung von Vorjahreszahlen wurde gemäß den

Übergangsvorschriften des IFRS 9 verzichtet. In Bezug auf die

Bilanzierung von Sicherungsbeziehungen hat PUMA von dem Wahlrecht

Gebrauch gemacht, weiterhin die Vorschriften des IAS 39 für das

Hedge Accounting anzuwenden.

Die Erstanwendung des IFRS 9 im

abgelaufenden Geschäftsjahr hatte keine wesentliche Auswirkung auf

die Vermögens- Finanz- und Ertragslage des PUMA-Konzerns.

IFRS 9 enthält Vorschriften für den Ansatz, die Bewertung und Ausbuchung von Finanzinstrumenten. Damit wurde die bisher unter IAS 39 (Finanzinstrumente: Ansatz und Bewertung) vorgenommene Bilanzierung von Finanzinstrumenten im abgelaufenen Geschäftsjahr durch die Bilanzierung unter IFRS 9 ersetzt. Dies beinhaltet unter anderem auch ein neues Wertminderungsmodell, das auf den erwarteten Kreditausfällen basiert.

Gemäß IFRS 9 erfolgt die Folgebewertung von Finanzinstrumenten entsprechend der Klassifizierung zu „fortgeführten Anschaffungskosten“ („amortised cost“ (AC)), „erfolgswirksam zum beizulegenden Zeitwert“ („fair value through profit or loss“ (FVPL)) oder „erfolgsneutral zum beizulegenden Zeitwert über das Gesamtergebnis“ („fair value through other comprehensive income“ (FVOCI)). Die Klassifizierung basiert auf zwei Kriterien: dem Geschäftsmodell des Konzerns für die Verwaltung der Vermögenswerte und der Frage, ob die vertraglichen Cashflows der Finanzinstrumente „ausschließlich Zahlungen von Kapital und Zinsen“ auf den ausstehenden Kapitalbetrag darstellen.

Die Beurteilung des Geschäftsmodells des Konzerns erfolgte zum Zeitpunkt der erstmaligen Anwendung, dem 1. Januar 2018. Die Beurteilung, ob die vertraglichen Cashflows aus Schuldtiteln ausschließlich aus Kapital und Zinsen bestehen, wurde auf der Grundlage der Fakten und Umstände zum Zeitpunkt des erstmaligen Ansatzes der Vermögenswerte vorgenommen.

Die Erstanwendung von IFRS 9 hatte keine Auswirkung auf die Eröffnungsbilanz zum 1. Januar 2018.

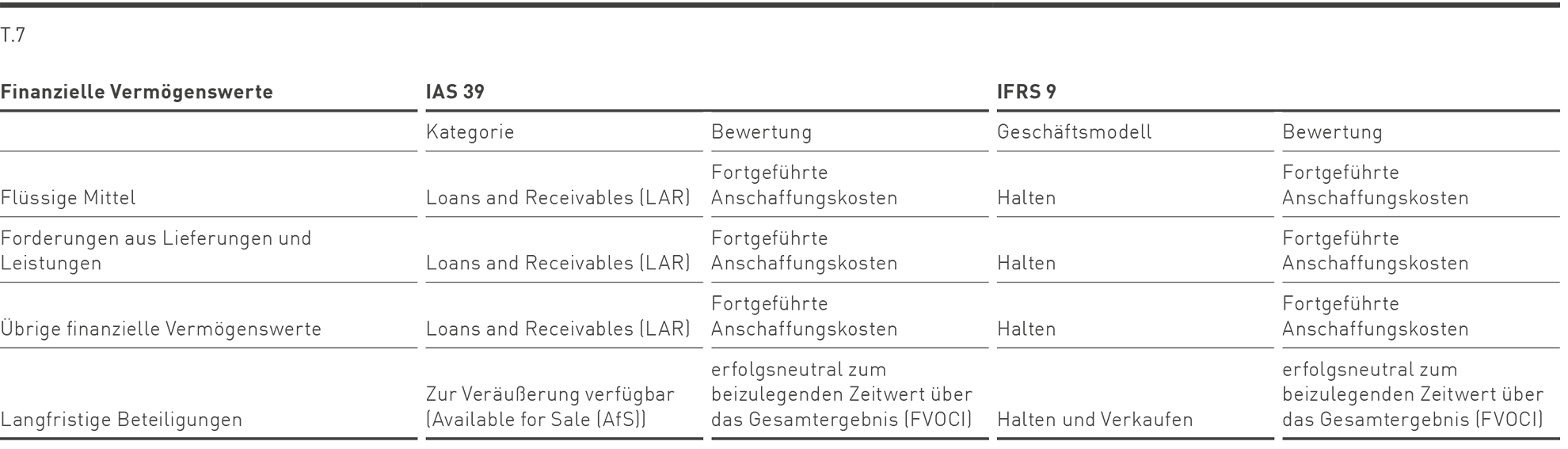

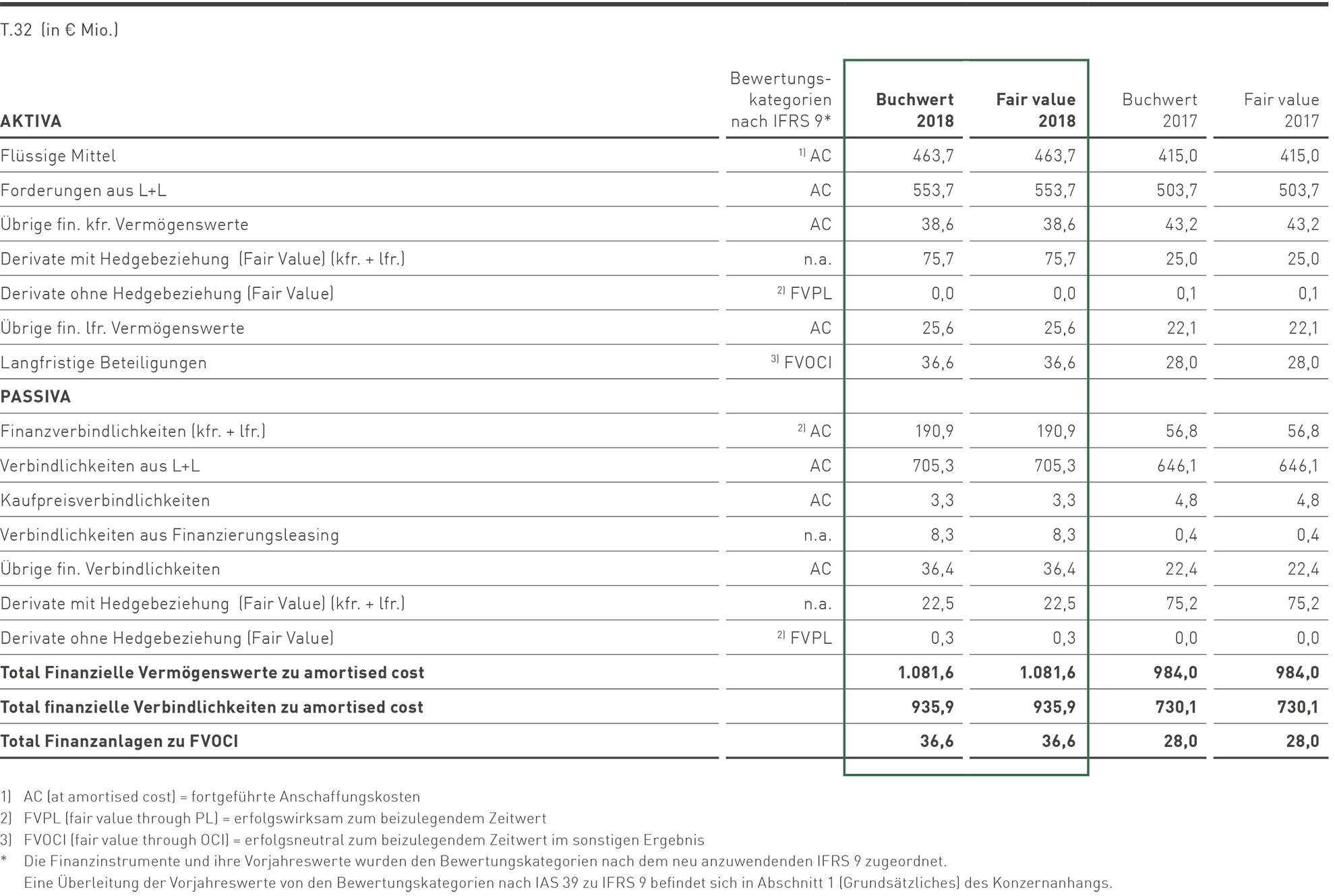

Die folgende Tabelle zeigt eine Übersicht der Klassifizierung und Bewertung von finanziellen Vermögenswerten nach IAS 39 im Vergleich zu IFRS 9. Hinsichtlich der Bewertung ergaben sich dabei keine Änderungen.

Die Kategorien „bis zur Endfälligkeit gehaltene Finanzinvestitionen“ („Held to Maturity“ (HtM)) und „erfolgswirksam zum beizulegenden Zeitwert bewertete finanzielle Vermögenswerte“ („Assets at fair value through profit or loss“ (AFV)) fanden bei PUMA bisher keine Anwendung. Entsprechend gibt es keine Finanzinstrumente die im abgelaufenen Geschäftsjahr dem Geschäftsmodell „Verkaufen“ zuzuordnen und nach IFRS 9 erfolgswirksam zum beizulegenden Zeitwert (at „fair value through profit or loss“ (FVPL)) zu bewerten sind.

Für langfristige Beteiligungen (Eigenkapitalinstrumente) gestattet IFRS 9 weiterhin eine erfolgsneutrale Bewertung zum beizulegenden Zeitwert über das Gesamtergebnis (FVOCI). Wenn diese Beteiligungen jedoch veräußert oder abgeschrieben werden, werden die bis zu diesem Zeitpunkt nicht realisierten Gewinne und Verluste aus diesen Beteiligungen zukünftig gemäß IFRS 9 in die Gewinnrücklagen umgebucht und nicht entsprechend der bisherigen Vorgaben des IAS 39 in der Gewinn-und-Verlustrechnung ausgewiesen.

Die Klassifizierung und Bewertung finanzieller Verbindlichkeiten erfolgt nach IFRS 9 weitgehend unverändert zu den Vorgaben des IAS 39. Der Konzern hat bisher keine „finanziellen Verbindlichkeiten erfolgswirksam zum beizulegenden Zeitwert“ („liabilities at fair value through profit or loss“ (LFV)) bewertet. Dementsprechend gab es keine Änderungen in Bezug auf die Klassifizierung und Bewertung der finanziellen Verbindlichkeiten.

Im Hinblick auf das neue Wertminderungsmodell des IFRS 9 auf die Wertberichtigung von Schuldinstrumenten gab es keine wesentliche Veränderung bei der Höhe der Wertberichtigungen, da PUMA insbesondere kurzfristige Forderungen aus Lieferungen und Leistungen hält. Diese Forderungen aus Lieferungen und Leistungen enthalten keine Zinskomponente und es bestehen zum Großteil Kreditversicherungen, welche die Höhe des erwarteten Verlusts begrenzen. Entsprechend war keine Anpassung der Höhe der Wertberichtigungen in der Eröffnungsbilanz zum 1. Januar 2018 erforderlich.

Die Einführung von IFRS 9 hat zu Veränderungen an IFRS 7 geführt und zusätzliche Angaben im Konzernanhang erforderlich gemacht.

Erstanwendung IFRS 15 Erlöse aus Verträgen mit Kunden

Im abgelaufenen Geschäftsjahr hat PUMA den neuen Standard IFRS 15 Erlöse aus Verträgen mit Kunden (in der Fassung vom April 2016) erstmalig angewendet. Auf die Anpassung von Vorjahreszahlen wurde gemäß den Übergangsvorschriften des modifiziert retrospektiven Ansatzes im IFRS 15 verzichtet.

In IFRS 15 wird vorgeschrieben, wann und in welcher Höhe Erlöse zu erfassen sind. Der Standard bietet dafür ein einziges, prinzipienbasiertes, fünfstufiges Modell, das auf alle Verträge mit Kunden anzuwenden ist. Maßgeblich für den Zeitpunkt der Umsatzrealisierung ist der Übergang der Verfügungsgewalt (Kontrolle) auf den Kunden. Dabei ist jeweils zu prüfen, ob die Verfügungsgewalt zeitraum- oder zeitpunktbezogen auf den Kunden übergeht.

Im Rahmen der Erstanwendung des IFRS 15 wurden keine wesentlichen Änderungen in Bezug auf den Zeitpunkt und die Höhe der Umsatzrealisierung identifiziert. Bei Umsätzen aus dem Verkauf von Produkten gab es keine Umstellungseffekte, da im Allgemeinen bei der Lieferung der Produkte die Kontrolle auf den Kunden übergeht und somit in diesem Zeitpunkt (weiterhin) die Umsatz- und Ertragsrealisierung erfolgt. Aus der Bilanzierung der Lizenzvergabe von Markenrechten ergaben sich ebenso keine Veränderungen, da die bisherige Abbildung den Vorschriften des IFRS 9 entsprach. Zudem hat PUMA keine langfristigen Verträge und Mehrkomponentenvereinbarungen abgeschlossen.

Die geänderten Bilanzierungs- und Bewertungsmethoden hinsichtlich der Umsatzrealisierung sind in Kapitel 2 des Anhangs im Absatz „Berücksichtigung von Umsatzerlösen“ dargestellt. Abgesehen von zusätzlichen Anhangangaben in Bezug auf die Umsatzerlöse hatte die Erstanwendung des IFRS 15 im abgelaufenen Geschäftsjahr keine wesentliche Auswirkung auf die Vermögens-, Finanz- und Ertragslage des PUMA-Konzerns.

Die Auswirkungen der Erstanwendung des IFRS 15 im abgelaufenen Geschäftsjahr auf einzelne betroffene Abschlussposten werden im Folgenden erläutert.

Die Änderung der bilanziellen Abbildung von Rückgabeverpflichtungen gegenüber Kunden (sogenannte „refund liabilities“) führte zu einer Umgliederung auf der Passivseite in Höhe von € 50,2 Mio. von den Sonstigen kurzfristigen Rückstellungen in die Sonstigen kurzfristigen Verbindlichkeiten. Darüber hinaus führte dies zu einem erfolgsneutralen Anstieg der Vorräte in Höhe von € 27,2 Mio., welche nunmehr auch den Rückgabeanspruch von Waren von Kunden beinhalten. Auf der Passivseite erhöhten sich dadurch ebenso die Sonstigen kurzfristigen Verbindlichkeiten. Bei der erstmaligen Anwendung zum 1. Januar 2018 ergab sich dadurch eine Bilanzverlängerung von € 27,2 Mio.

Eine weitere Auswirkung der Erstanwendung des IFRS 15 betraf den Ausweis der Kundenboni, welche bisher unter den Verbindlichkeiten aus Lieferungen und Leistungen ausgewiesen wurden und nunmehr ebenso den Sonstigen kurzfristigen Verbindlichkeiten als Teil der Rückgabeverpflichtung gegenüber Kunden zugeordnet sind. Bei der erstmaligen Anwendung zum 1. Januar 2018 ergab sich dadurch eine Umgliederung von € 46,8 Mio.

Der Betrag des Rückgabeanspruchs und der Rückgabeverpflichtung zum 31. Dezember 2018 ist separat im Anhang angegeben.

Aus der Erstanwendung von IFRS 15 ergab sich keine Auswirkung auf das Eigenkapital in der Eröffnungsbilanz zum 1. Januar 2018.

Die Auswirkungen auf die betroffenen Abschlussposten zum 1. Januar 2018 stellen sich insgesamt wie folgt dar:

Die Erstanwendung des IFRS 15 im abgelaufenen Geschäftsjahr führte in Einzelfällen zu einem unterschiedlichen Ausweis von Zahlungen an Kunden in der Gewinn- und Verlustrechnung. Solche Zahlungen an Kunden wurden nunmehr als Minderung der Umsatzerlöse anstatt einer Erhöhung der operativen Aufwendungen erfasst. Insgesamt wurden im Geschäftsjahr 2018 dadurch Zahlungen an Kunden in Höhe von € 25,3 Mio. in der Gewinn- und Verlustrechnung anders ausgewiesen. Dies hatte keine wesentliche Auswirkung auf die Ertragslage des PUMA-Konzerns.

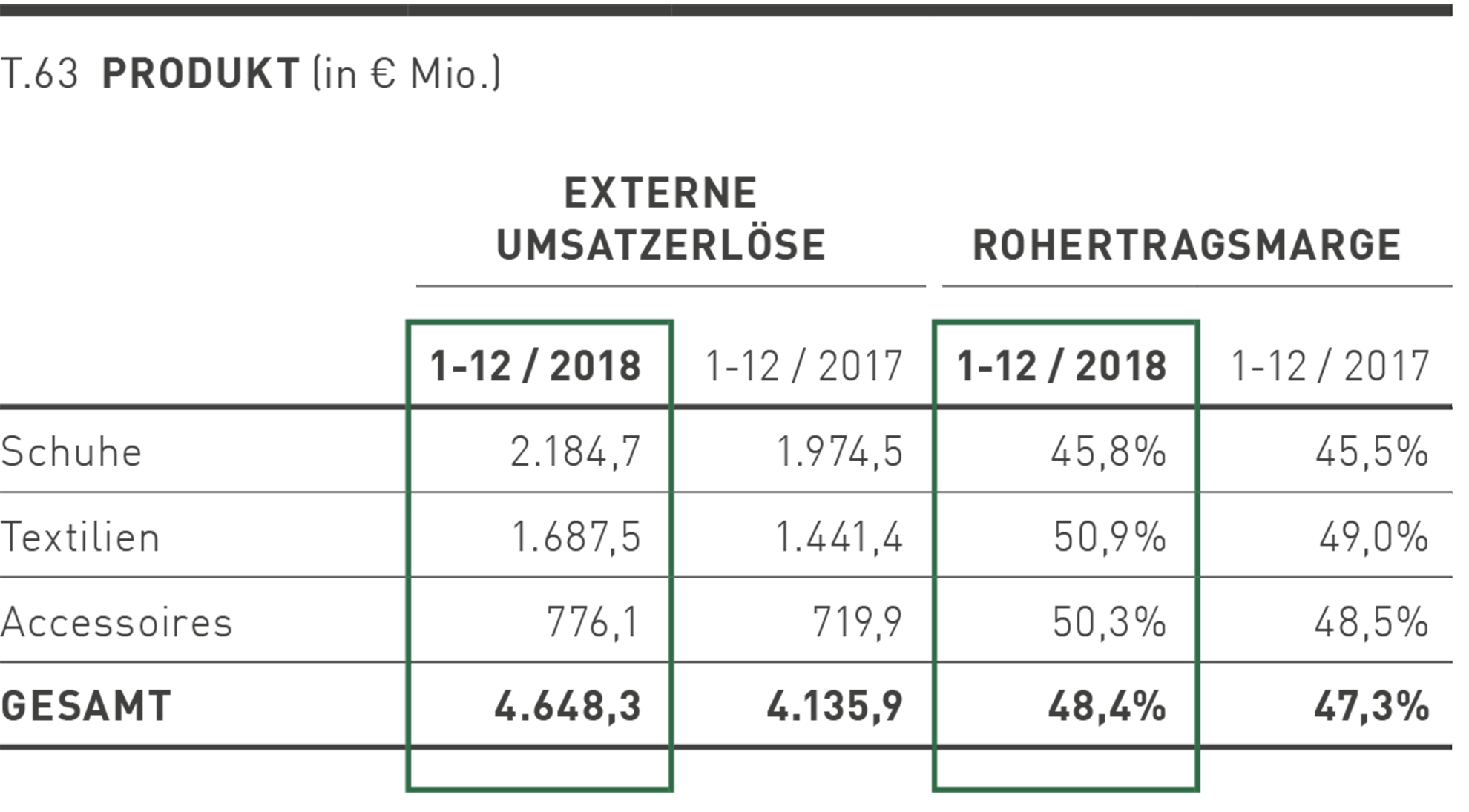

Zudem wurden durch die Erstanwendung des IFRS 15 umfassendere Anhangangaben erforderlich, um den Abschlussadressaten informativere und relevantere Angaben als bisher zur Verfügung zu stellen. Die geforderte Aufgliederung der Erlöse aus Verträgen mit Kunden findet sich im Kapitel 20 des Konzernanhangs.

Die Erstanwendung der ab dem 1. Januar 2018 übrigen anzuwendenden Standards bzw. Interpretationen hatte keine Auswirkung auf den Konzernabschluss.

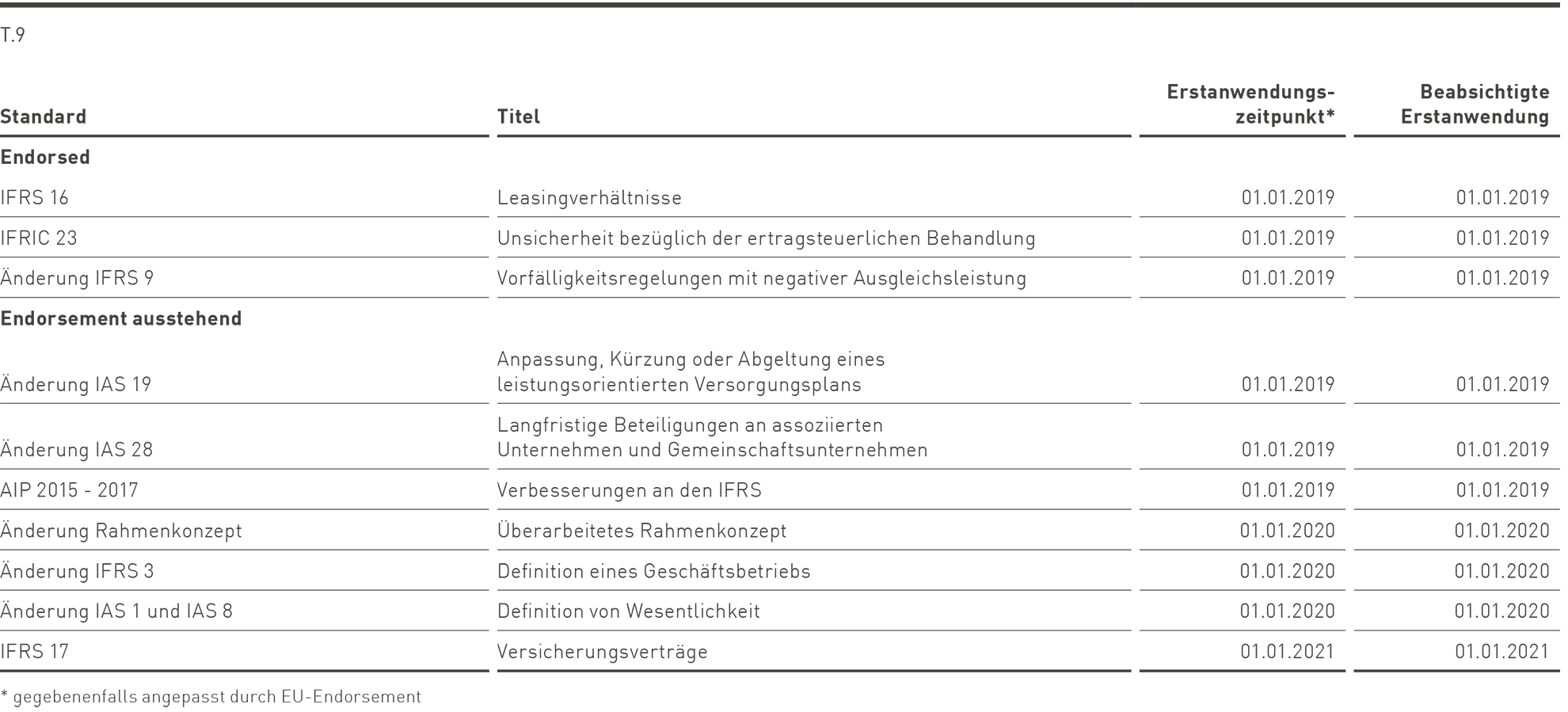

Der neue Leasingstandard IFRS 16 wird dazu führen, dass künftig grundsätzlich sämtliche Leasingverhältnisse bilanziell in Form eines Nutzungsrechts und einer korrespondierenden Leasingverpflichtung zu erfassen sind. Die Darstellung in der Gewinn- und Verlustrechnung erfolgt in allen Fällen als Finanzierungsvorgang, d.h. das Nutzungsrecht ist im Regelfall linear abzuschreiben und die Leasingverbindlichkeit nach der Effektivzinsmethode fortzuschreiben.

Der neue Standard ist auf Geschäftsjahre anzuwenden, die am oder nach dem 1. Januar 2019 beginnen. Bezüglich der erstmaligen Anwendung hat sich PUMA entschieden die modifizierte retrospektive Methode anzuwenden. Somit erfolgt keine Anpassung der Vorjahreszahlen. Zudem hat sich PUMA entschieden die Anwendungserleichterungen für kurzfristige Leasingverhältnisse mit einer Laufzeit von weniger als 12 Monaten und Leasingvermögenswerte von geringem Wert in Anspruch zu nehmen.

PUMA schließt Leasingverträge im Wesentlichen als Operating-Leasingnehmer ab. Mit der Anwendung von IFRS 16 ergeben sich die folgenden Auswirkungen auf die Darstellung der Vermögens-, Finanz- und Ertragslage des Konzerns:

Hinsichtlich der unter den sonstigen finanziellen Verpflichtungen ausgewiesenen Mindestmietzahlungen aus Operating-Leasingverhältnissen wird die Erstanwendung des IFRS 16 zu einem Anstieg der langfristigen Vermögenswerte durch die Bilanzierung von Nutzungsrechten führen. Entsprechend werden sich die Finanzschulden durch den Ausweis der korrespondierenden Verbindlichkeiten erhöhen. Dies wird somit zu einem deutlichen Anstieg der Bilanzsumme und einer entsprechenden Verringerung der Eigenkapitalquote des PUMA-Konzerns führen. Zudem wird sich die Art der Aufwendungen aus diesen Leasingverhältnissen ändern, da IFRS 16 die bisher linear erfassten Aufwendungen für Operating-Leasingverhältnisse durch die Abschreibungen der Nutzungsrechte und die Zinsaufwendungen für die Verbindlichkeiten ersetzt. Dies wird somit in der Gewinn- und Verlustrechnung zu einem positiven Effekt auf das operative Ergebnis (EBIT) führen. Darüber hinaus ist nach IFRS 16 der Tilgungsanteil der Leasingzahlungen, die nicht als kurzfristiges oder geringwertiges Leasingverhältnis eingestuft werden, als Bestandteil des Cashflows aus Finanzierungstätigkeit zu zeigen, so dass sich der Cashflow aus laufender Geschäftstätigkeit verbessern wird.

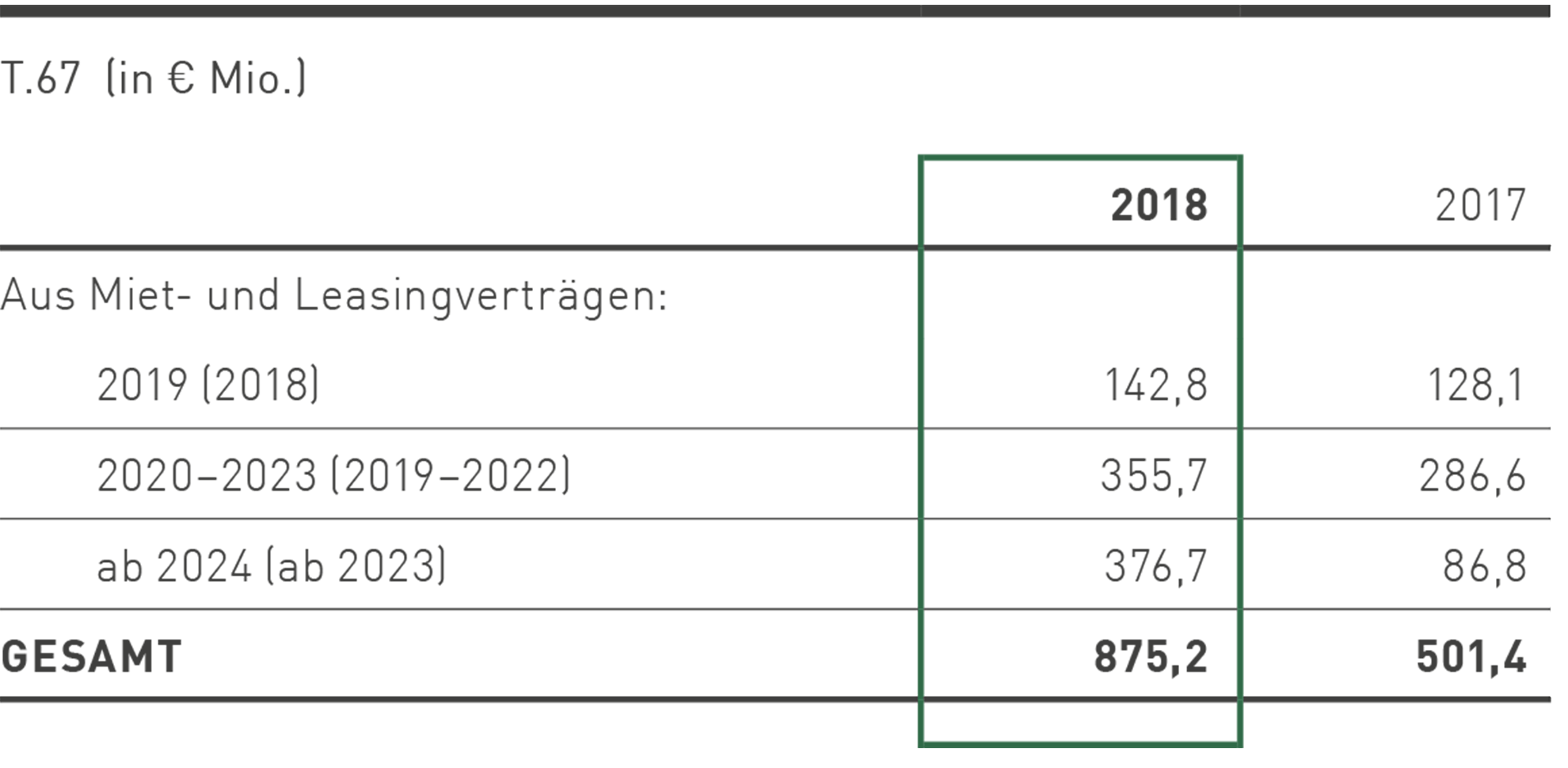

Das derzeitige Operating-Lease-Volumen ist im Anhang unter Abschnitt 28 (Sonstige finanzielle Verpflichtungen: Verpflichtungen aus Operating-Lease) angegeben. Es wird erwartet, dass der Umstellungseffekt größtenteils die von PUMA angemieteten Immobilien (Einzelhandelsgeschäfte, Büros und Läger) betreffen wird. Eine vorläufige quantitative Einschätzung zeigt, dass der Konzern zum 1. Januar 2019 diesbezüglich ein bilanzielles Nutzungsrecht in Höhe von rund € 618 Mio. und eine korrespondierende Leasingverbindlichkeit erfassen wird. Die vorläufigen Auswirkungen auf die Gewinn- und Verlustrechnung im Geschäftsjahr 2019 unter Berücksichtigung weiterer erwarteter Mietverträge, die in 2019 abgeschlossen werden, zeigen einen Rückgang der Mietaufwendungen um rund € 153 Mio., einen Anstieg der Abschreibungen um rund € 137 Mio. sowie einen Anstieg der Zinsaufwendungen um rund € 26 Mio.

Nach IAS 17 wurden alle Leasingzahlungen für Operating-Leasingverhältnisse im Cashflow aus der betrieblichen Geschäftstätigkeit ausgewiesen. Die Erstanwendung des IFRS 16 wird im Geschäftsjahr 2019 dazu führen, dass sich der Cashflow aus der betrieblichen Tätigkeit um rund € 145 Mio. erhöht und sich der Cashflow aus der Finanzierungstätigkeit um den entsprechenden Betrag verringert.

Von den übrigen genannten Standards erwartet das Unternehmen keine signifikanten Auswirkungen auf den Konzernabschluss.

2. Wesentliche Konsolidierungs-, Bilanzierungs- und Bewertungsgrundsätze

Konsolidierungsgrundsätze

Der Konzernabschluss wurde auf den Stichtag des Jahresabschlusses des Mutterunternehmens PUMA SE zum 31. Dezember 2018 auf Basis einheitlicher Bilanzierungs- und Bewertungsmethoden gemäß den IFRS, wie sie in der EU anzuwenden sind, aufgestellt.

Tochterunternehmen sind diejenigen Gesellschaften, bei denen der Konzern über bestehende Rechte verfügt, die ihm die gegenwärtige Fähigkeit verleihen, die maßgeblichen Tätigkeiten zu lenken. Die maßgeblichen Tätigkeiten sind die Tätigkeiten, die die Profitabilität der Gesellschaft wesentlich beeinflussen. Beherrschung ist daher gegeben, wenn der Konzern variablen Rückflüssen aus der Beziehung zu einer Gesellschaft ausgesetzt ist und mithilfe seiner Verfügungsgewalt über die maßgeblichen Tätigkeiten die Möglichkeit hat, diese Rückflüsse zu beeinflussen. In der Regel beruht die Beherrschungsmöglichkeit dabei auf einer mittel- oder unmittelbaren Stimmrechtsmehrheit von PUMA. Die Einbeziehung beginnt zu dem Zeitpunkt, ab dem die Möglichkeit der Beherrschung besteht. Sie endet, wenn diese nicht mehr besteht.

Die Kapitalkonsolidierung der nach dem 1. Januar 2005 erworbenen Tochterunternehmen erfolgt nach der Erwerbsmethode. Im Rahmen eines Unternehmenszusammenschlusses identifizierbare Vermögenswerte, Schulden und Eventualverbindlichkeiten werden bei der Erstkonsolidierung mit ihrem beizulegenden Zeitwert zum Erwerbszeitpunkt bewertet, unabhängig vom Umfang der Anteile nicht beherrschender Gesellschafter. Bei jedem Erwerb besteht ein gesondert ausübbares Wahlrecht, ob die Anteile der nicht beherrschenden Gesellschafter zum beizulegenden Zeitwert oder zum anteiligen Nettovermögen bewertet werden.

Der Überschuss der Anschaffungskosten des Erwerbs über den Anteil des Konzerns an dem zum beizulegenden Zeitwert bewerteten Nettovermögen wird als Geschäfts- oder Firmenwert angesetzt. Sind die Anschaffungskosten geringer als das zum beizulegenden Zeitwert bewertete Nettovermögen, wird der Unterschiedsbetrag direkt in der Gewinn- und Verlustrechnung erfasst.

PUMA ist aufgrund der Vertragsgestaltung mit den Gesellschaftern, die nicht beherrschende Anteile an einzelnen Gesellschaften im Konzern halten, bei einer Mehrheitsbeteiligung bereits wirtschaftlicher Eigentümer. Die Einbeziehung dieser Gesellschaften in den Konzernabschluss erfolgt zu 100% und demgemäß ohne Ausweis von Anteilen nicht beherrschender Gesellschafter. Die Barwerte der auf die nicht beherrschenden Gesellschafter entfallenden Kapitalanteile sowie die Barwerte der aufgrund der Unternehmensentwicklung erwarteten Restkaufpreise werden als Anschaffungskosten für die Beteiligung in die Kapitalkonsolidierung einbezogen. Die dem Erwerb direkt zurechenbaren Kosten sowie spätere Abweichungen der Barwerte der erwarteten Restkaufpreise werden gemäß IFRS 3 erfolgswirksam erfasst.

In Bezug auf die übrigen Mehrheitsbeteiligungen werden Verluste, die auf die nicht-beherrschenden Anteile entfallen, diesen selbst dann zugeordnet, wenn dies dazu führt, dass die nicht beherrschenden Anteile einen Negativsaldo aufweisen.

Konzerninterne Forderungen und Verbindlichkeiten werden gegeneinander aufgerechnet. Durch Wechselkurseffekte entstehende Aufrechnungsdifferenzen werden, soweit sie im Berichtszeitraum entstanden sind, grundsätzlich erfolgswirksam erfasst. Soweit Forderungen und Verbindlichkeiten langfristiger Natur sind und Kapital ersetzenden Charakter aufweisen, wird die Währungsdifferenz erfolgsneutral im Eigenkapital und im Sonstigen Ergebnis erfasst.

Im Zuge der Aufwands- und Ertragskonsolidierung werden die Innenumsätze und konzerninternen Erträge mit den auf sie entfallenden Aufwendungen verrechnet. Im Konzern noch nicht realisierte Zwischengewinne werden erfolgswirksam eliminiert, ebenso wie konzerninterne Beteiligungserträge.

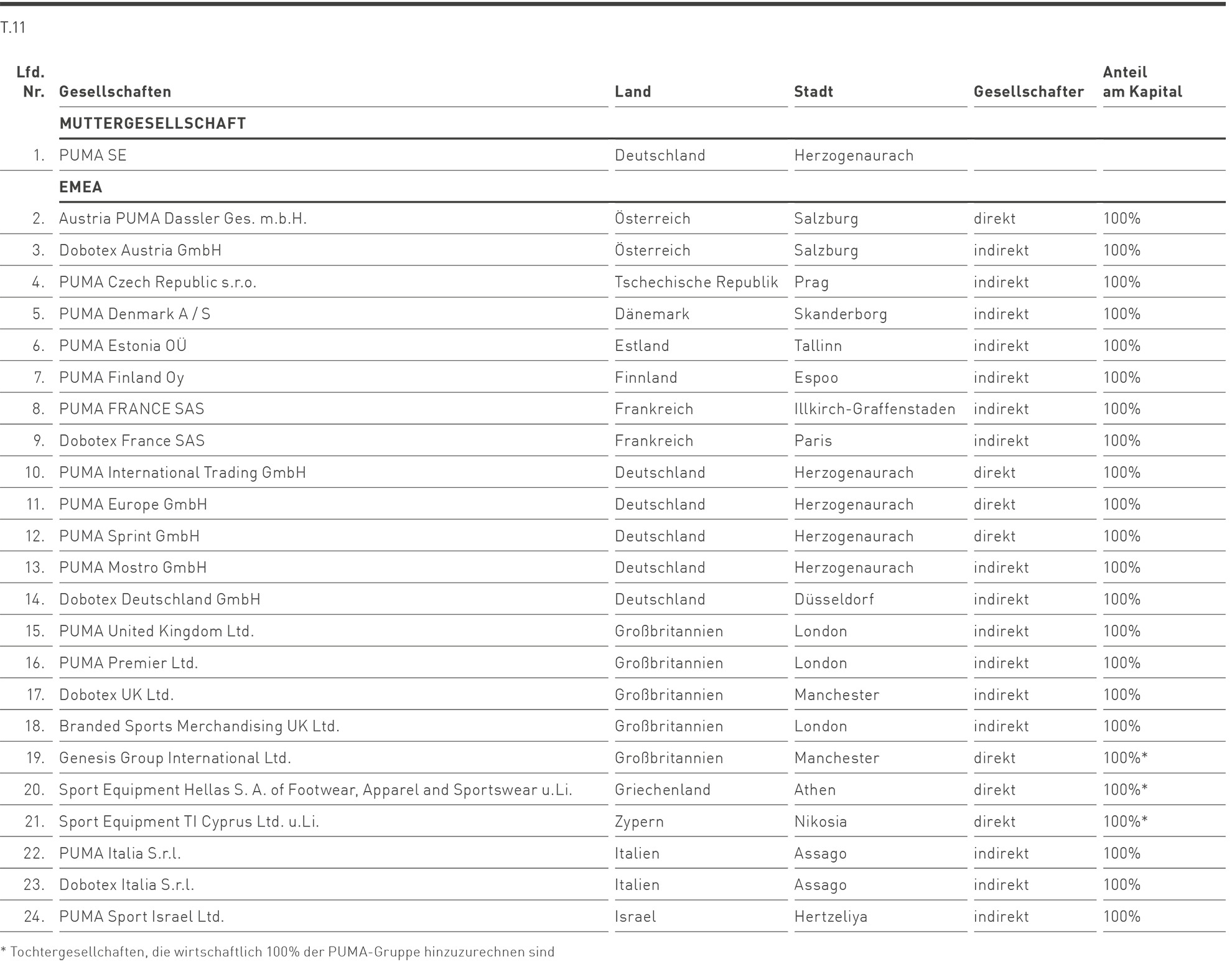

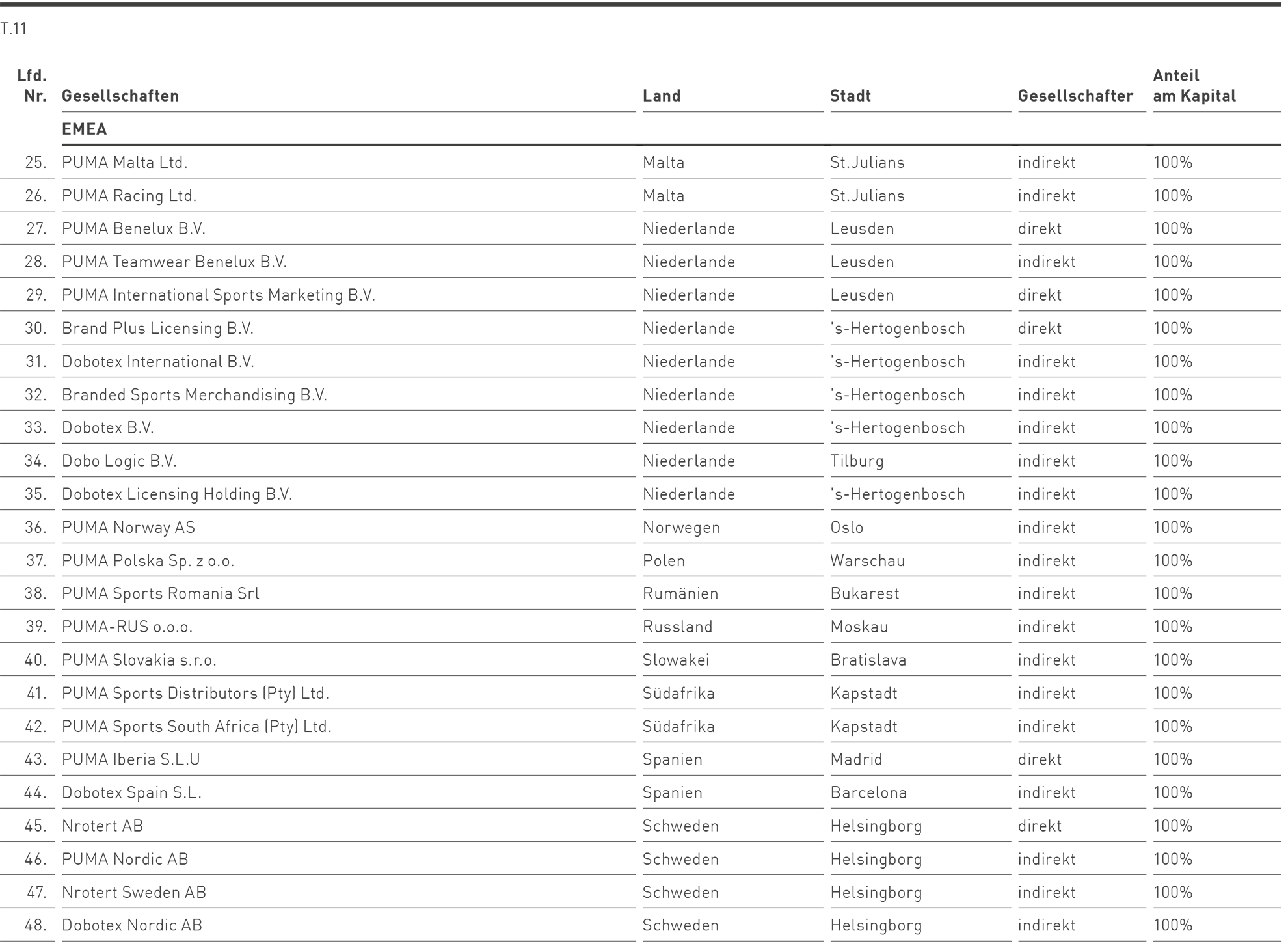

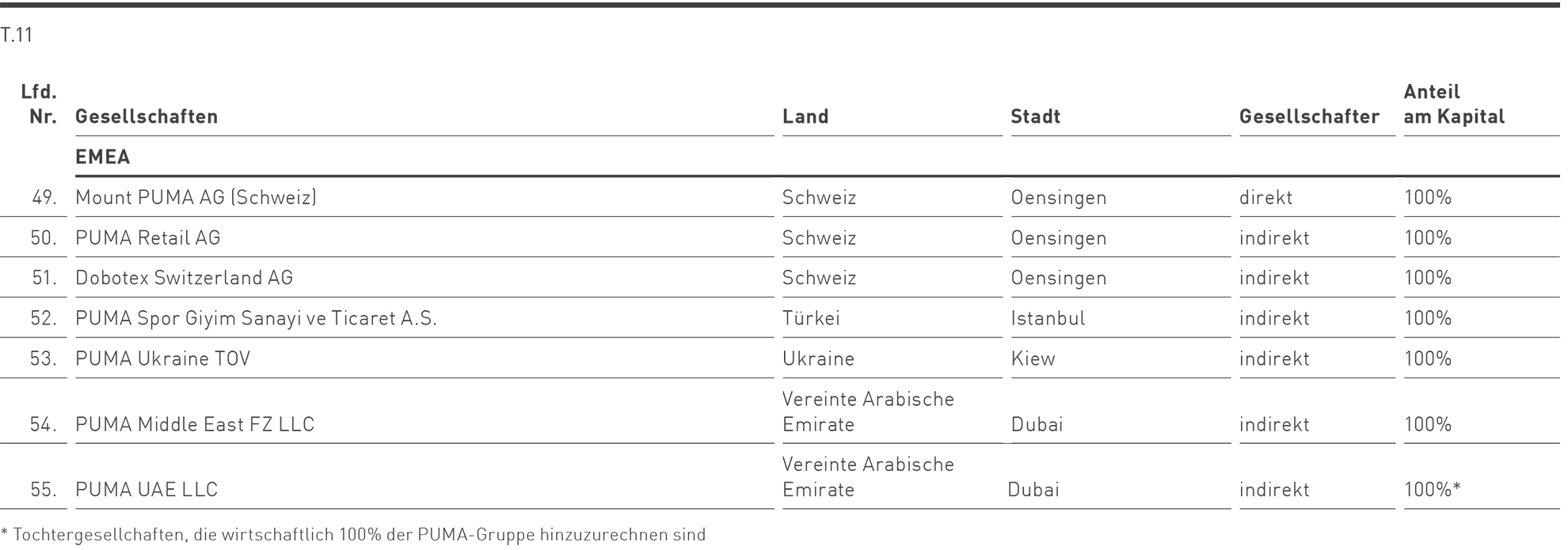

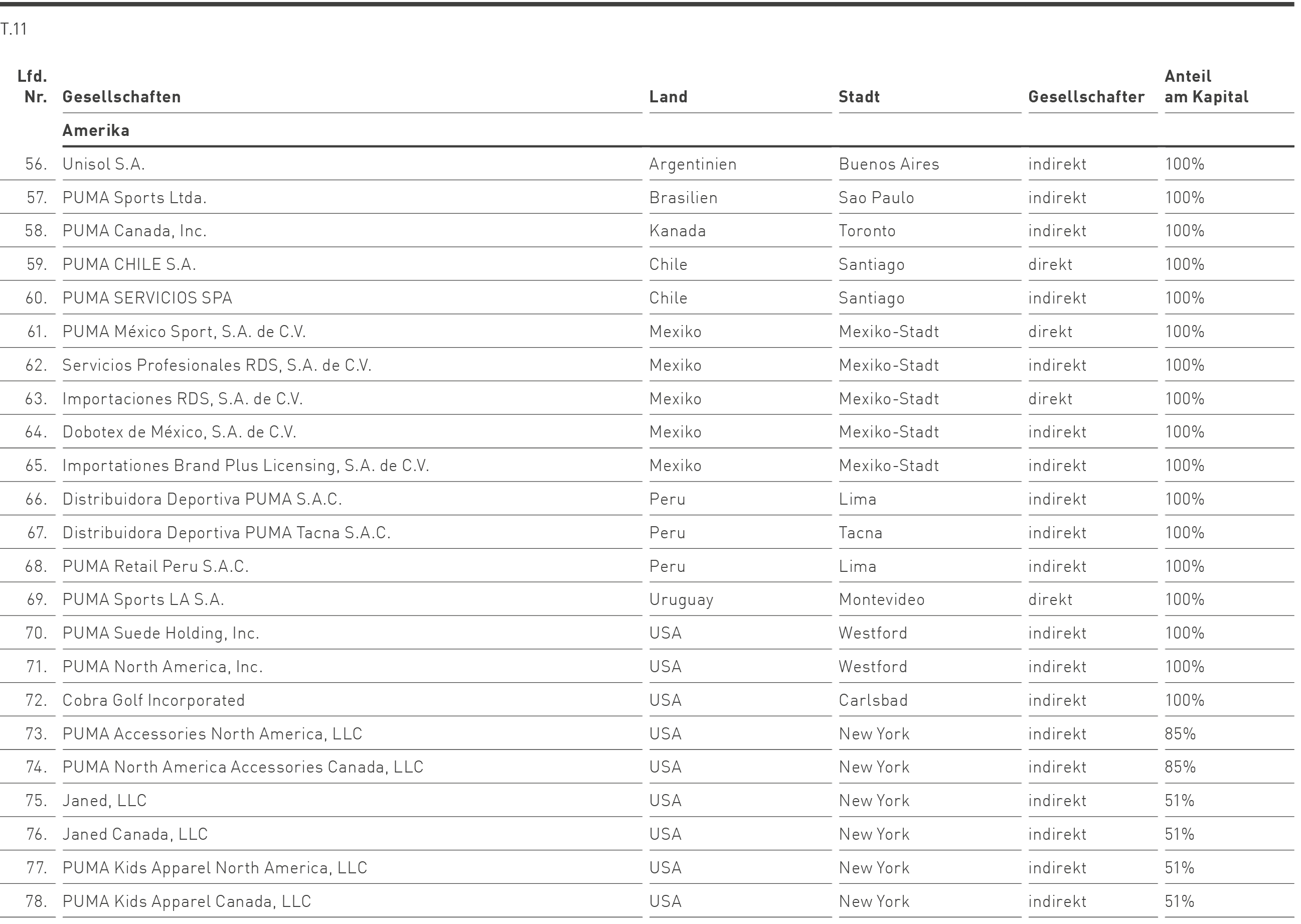

Konsolidierungskreis

In den Konzernabschluss werden neben der PUMA SE alle Tochtergesellschaften voll konsolidiert, bei denen die PUMA SE direkt oder indirekt über bestehende Rechte verfügt, die ihr die gegenwärtige Fähigkeit verleihen, die maßgeblichen Tätigkeiten zu lenken. Aktuell basiert die Beherrschungsmöglichkeit bei allen Konzerngesellschaften auf einer mittel- oder unmittelbaren Mehrheit der Stimmrechte.

Assoziierte Unternehmen fließen nach der Equity-Methode in den Konzern ein.

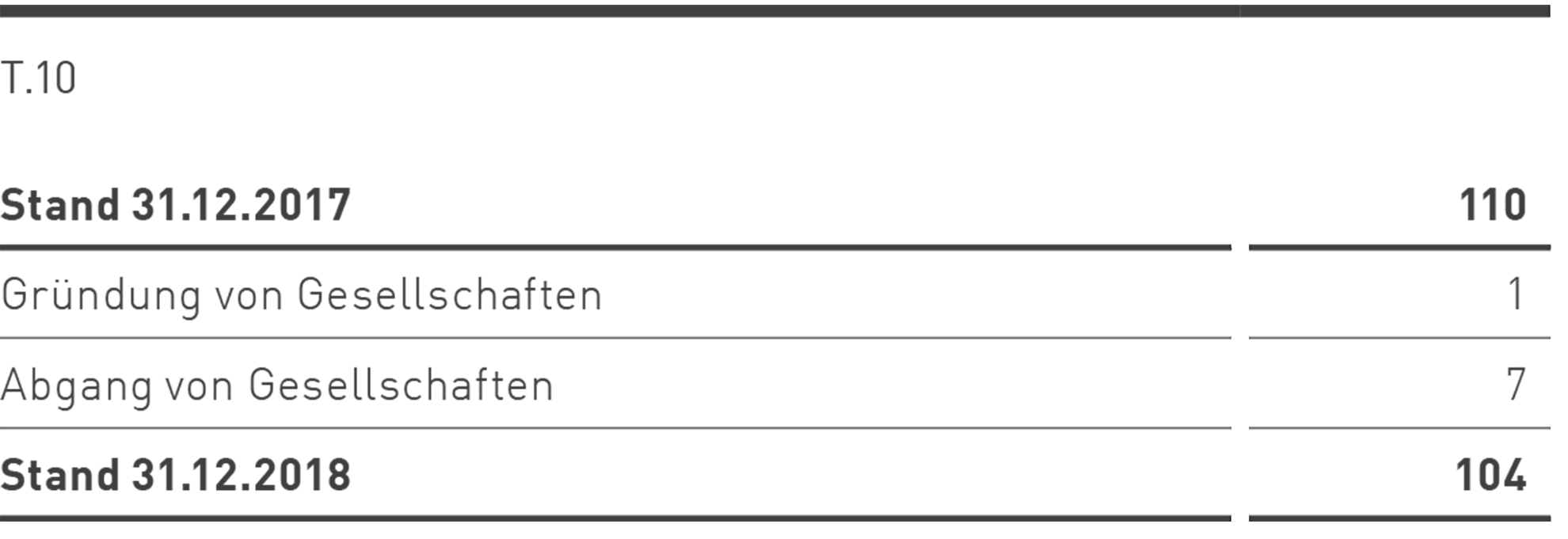

Die Entwicklung der Anzahl der Konzerngesellschaften (inklusive Mutterunternehmen PUMA SE) im Geschäftsjahr 2018 stellt sich wie folgt dar:

Der Zugang zum Konsolidierungskreis betrifft die Gründung der PUMA Teamwear Benelux B.V., Niederlande.

Die Abgänge im Konsolidierungskreis betreffen die Liquidation der Gesellschaften PUMA Sport Hrvatska d.o.o., Kroatien, Liberty China Holding Ltd, British Virgin Islands, Kalola Pty. Ltd., Australien, sowie der World Cat Vietnam Co. Ltd, Vietnam. Darüber hinaus wurde die PUMA Vertrieb GmbH, Deutschland, verschmolzen und die Admiral Teamsports Ltd., Großbritannien, veräußert.

Des Weiteren wurden die Anteile an der Wilderness Holdings Ltd., Botswana, veräußert.

Die Veränderungen im Konsolidierungskreis hatten keine wesentliche Auswirkung auf die Vermögens-, Finanz- und Ertragslage.

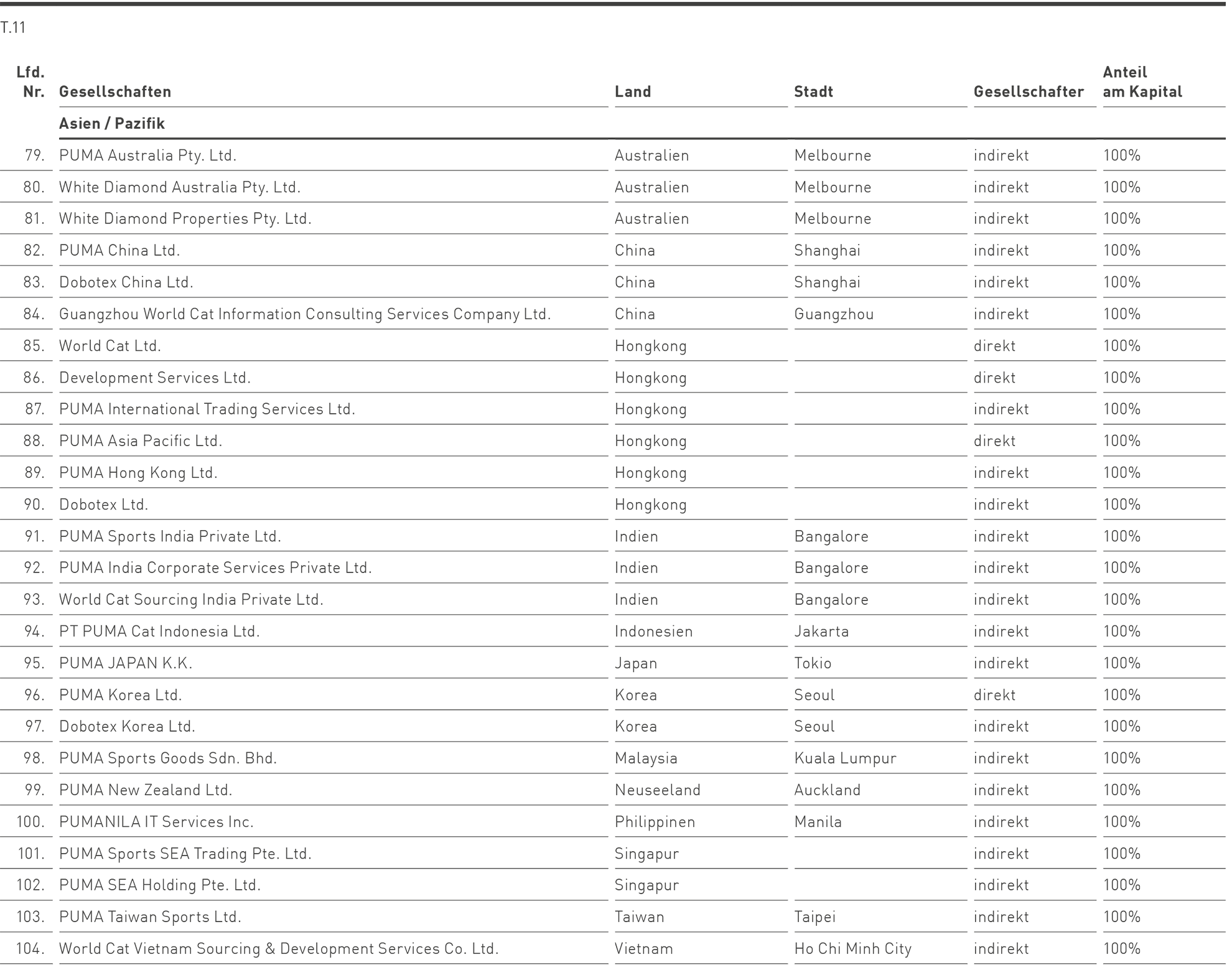

Nach Regionen gliedern sich die Konzerngesellschaften wie folgt

Die PUMA Mostro GmbH, PUMA Sprint GmbH, PUMA International Trading GmbH und PUMA Europe GmbH haben von der Befreiungsvorschrift nach § 264 Abs. 3 HGB Gebrauch gemacht.

Währungsumrechnung

In den Einzelabschlüssen der einbezogenen Konzerngesellschaften werden monetäre Posten in Fremdwährung grundsätzlich zum Kurs am Bilanzstichtag umgerechnet. Daraus resultierende Währungsgewinne und -verluste werden unmittelbar ergebniswirksam erfasst. Nicht monetäre Posten werden mit den historischen Anschaffungs- und Herstellungskosten umgerechnet.

Die Vermögenswerte und Schulden ausländischer Tochtergesellschaften, deren funktionale Währung nicht der Euro ist, wurden zu Mittelkursen am Bilanzstichtag in Euro umgerechnet. Für Aufwendungen und Erträge wurden Jahresdurchschnittskurse zur Umrechnung herangezogen. Die Unterschiedsbeträge aus der Währungsumrechnung des Netto-Reinvermögens mit gegenüber dem Vorjahr veränderten Kursen wurden erfolgsneutral im Eigenkapital verrechnet.

Die wesentlichen Umrechnungskurse je Euro stellen sich wie folgt dar:

Der Währungsraum Argentinien befindet sich seit 2018 in einem Hyperinflationsumfeld. Die Auswirkungen auf den Konzernabschluss wurden gemäß IAS 29 und IAS 21.42 analysiert. Die Anwendung der vorher genannten Standards hätte zu einer Erhöhung der Vermögenswerte um € 10,3 Mio. (im Wesentlichen der Sachanlagen und immateriellen Vermögenswerte sowie der Vorräte) geführt, sowie zu einer Verminderung der Verbindlichkeiten um € 0,2 Mio. und einer Anpassung des Eigenkapitals um € 10,5 Mio. Des Weiteren wäre das operative Ergebnis (EBIT) um € 2,2 Mio. gesunken. Die Auswirkungen wurden als unwesentlich erachtet und führten zu keiner Anpassung im Rahmen der Konzernrechnungslegung.

Derivative Finanzinstrumente / Hedge Accounting

Derivative Finanzinstrumente werden bei Vertragsabschluss und in der Folge zu ihrem beizulegenden Zeitwert bewertet. Zum Zeitpunkt des Abschlusses eines Sicherungsinstruments klassifiziert PUMA die Derivate entweder als Sicherung einer geplanten Transaktion (Cashflow Hedge) oder als Sicherung des beizulegenden Zeitwerts eines ausgewiesenen Vermögenswerts oder einer Verbindlichkeit (Fair Value Hedge).

Bei Abschluss der Transaktion werden die Sicherungsbeziehung zwischen Sicherungsinstrument und Grundgeschäft sowie das Ziel des Risikomanagements und die zugrunde liegende Strategie dokumentiert. Außerdem werden bei Beginn der Sicherungsbeziehung und danach fortlaufend Einschätzungen dokumentiert, ob die Derivate, die in der Sicherungsbeziehung verwendet werden, effektiv die Änderung des Zeitwertes oder der Cashflows des Grundgeschäfts kompensieren.

Änderungen des Marktwerts von Derivaten, die zur Absicherung des Cashflows bestimmt und geeignet sind und die sich als effektiv erweisen, werden erfolgsneutral, unter Berücksichtigung latenter Steuern, im Eigenkapital verrechnet. Wenn keine vollständige Effektivität gegeben ist, wird der ineffektive Teil ergebniswirksam erfasst. Die im Eigenkapital abgegrenzten Beträge werden im gleichen Zeitraum ergebniswirksam, in dem sich die abgesicherte geplante Transaktion auf die Gewinn- und Verlustrechnung auswirkt. Resultiert eine abgesicherte zukünftige Transaktion jedoch im Ansatz eines nicht-finanziellen Vermögenswerts oder einer Verbindlichkeit, werden die zuvor im Eigenkapital erfassten Gewinne oder Verluste in die Erstbewertung der Anschaffungskosten des Vermögenswerts oder der Verbindlichkeit mit einbezogen.

Änderungen des Marktwerts von Derivaten, die sich für Fair Value Hedges eignen und als solche bestimmt worden sind, werden zusammen mit den auf das abgesicherte Risiko zurückzuführenden Änderungen des beizulegenden Zeitwerts des Grundgeschäfts direkt in der Konzern-Gewinn- und Verlustrechnung erfasst. Die Änderungen des Marktwerts der Derivate und die auf das abgesicherte Risiko zurückzuführende Änderung des Grundgeschäfts werden in der Konzern-Gewinn- und Verlustrechnung in dem zum Grundgeschäft zugehörigen Posten ausgewiesen.

Die beizulegenden Zeitwerte der derivativen Instrumente, die zur Sicherung von geplanten Transaktionen sowie zur Sicherung des beizulegenden Zeitwerts eines ausgewiesenen Vermögenswerts oder einer Verbindlichkeit verwendet werden, werden unter den sonstigen kurzfristigen finanziellen Vermögenswerten bzw. den sonstigen kurzfristigen finanziellen Verbindlichkeiten ausgewiesen.

Leasing

Leasingverhältnisse sind als Finanzierungs-Leasingverhältnisse oder als Operating-Leasingverhältnisse zu klassifizieren. Leasingverhältnisse, bei denen die Gesellschaft als Leasingnehmerin alle wesentlichen Chancen und Risiken aus der Nutzung des Leasinggegenstandes trägt, werden als Finanzierungs-Leasing behandelt. Alle übrigen Leasingverhältnisse werden als Operating-Leasingverhältnisse klassifiziert. Die Leasingzahlungen aus Operating-Leasingverhältnissen werden über die Vertragslaufzeit aufwandswirksam erfasst.

Flüssige Mittel

Flüssige Mittel enthalten Barmittel und Guthaben bei Kreditinstituten. Soweit die Guthaben nicht unmittelbar zur Finanzierung des Umlaufvermögens benötigt werden, werden die freien Bestände mit einer Laufzeit von derzeit bis zu drei Monaten als risikoloses Festgeld angelegt. Der Gesamtbetrag der flüssigen Mittel stimmt mit den flüssigen Mitteln (Finanzmittelbestand) in der Kapitalflussrechnung überein.

Flüssige Mittel, die zu fortgeführten Anschaffungskosten bewertet werden, unterliegen den Wertberichtigungsanforderungen gemäß IFRS 9 „Finanzinstrumente“. PUMA beobachtet das Kreditrisiko dieser Finanzinstrumente unter Berücksichtigung der Wirtschaftslage, der externen Kreditwürdigkeit und / oder der Prämien für Risikoausfallversicherungen (Credit Default Swap (CDS)) anderer Finanzinstitute. Das Kreditrisiko von Flüssigen Mitteln wird, aufgrund der relativ kurzfristigen Laufzeiten sowie des Investment- Grade-Kredit-Ratings, als unwesentlich eingestuft.

Vorräte

Bei den Vorräten kommen die Anschaffungs- oder Herstellungskosten oder die niedrigeren, vom Verkaufspreis am Bilanzstichtag abgeleiteten Nettorealisationswerte zum Ansatz. Die Ermittlung der Anschaffungskosten der Handelswaren erfolgt anhand eines Durchschnittsverfahrens. Die Wertberichtigungen werden in Abhängigkeit von Alter, Saisonalität und realisierbaren Marktpreisen in ausreichendem Maße konzerneinheitlich gebildet.

Forderungen aus Lieferungen und Leistungen

Forderungen aus Lieferungen und Leistungen werden anfänglich zum Transaktionspreis und in der Folge zu fortgeführten Anschaffungskosten unter Abzug von Wertberichtigungen bewertet. Der Transaktionspreis ist gemäß IFRS 15 „Erlöse aus Verträgen mit Kunden“ der Betrag, der vom Unternehmen erwarteten Gegenleistung für die Lieferung von Waren oder die Erbringung von Dienstleistungen an Kunden, ohne Berücksichtigung von Beträgen die für fremde Dritte eingezogen wurden.

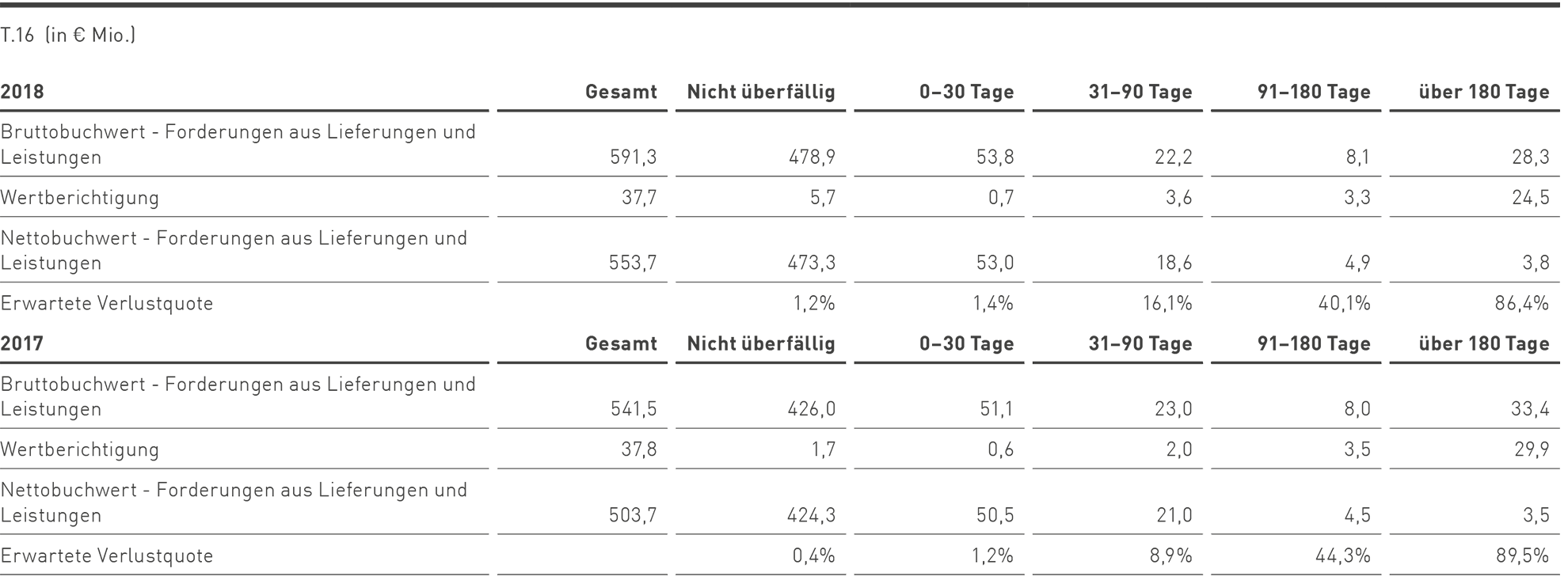

Für die Ermittlung der Wertberichtigungen auf Forderungen aus Lieferungen und Leistungen wendet PUMA einheitlich den vereinfachten Ansatz an, um entsprechend der Vorgaben des IFRS 9 „Finanzinstrumente“ die erwarteten Kreditausfälle über die Restlaufzeit der Forderungen aus Lieferungen und Leistungen (sogenannte „lifetime expected credit losses“) zu bestimmen.

Dazu werden die Forderungen aus Lieferungen und Leistungen nach geographischen Regionen in geeignete Gruppen mit gemeinsamen Kreditrisikomerkmalen eingeordnet.

Die Berechnung der erwarteten Kreditausfälle erfolgt mit Hilfe einer Matrix, welche die Altersstruktur der Forderungen darstellt und für die einzelnen Laufzeitbänder der Forderungen jeweils eine Ausfallwahrscheinlichkeit auf Grundlage historischer Kreditausfallereignisse und zukunftsbezogener Faktoren abbildet. Die Prozentsätze für die Ausfallwahrscheinlichkeiten werden regelmäßig auf Aktualität hin überprüft. Sofern bezüglich der Forderungen aus Lieferungen und Leistungen eines bestimmten Kunden objektive Hinweise auf eine Kreditminderung festgestellt werden, wird eine detaillierte Analyse des spezifischen Kreditrisikos dieses Kunden durchgeführt und eine individuelle Wertberichtigung für die Forderungen aus Lieferungen und Leistungen gegenüber diesem Kunden gebildet. Sofern eine Kreditversicherung besteht, wird diese in die Höhe der Wertberichtigung mit einbezogen.

Sonstige Vermögenswerte

Sonstige Vermögenswerte werden anfänglich zum beizulegenden Zeitwert und unter Berücksichtigung von Transaktionskosten angesetzt und in der Folge zu fortgeführten Anschaffungskosten unter Abzug von Wertberichtigungen bewertet.

Die Klassifizierung der Sonstigen finanziellen Vermögenswerte erfolgt in Abhängigkeit des Geschäftsmodells zur Steuerung und der Zahlungsströme der finanziellen Vermögenswerte. Im Konzern werden finanzielle Vermögenswerte ausschließlich im Rahmen eines Geschäftsmodells gehalten, das vorsieht, den Vermögenswert bis zur Endfälligkeit zu „halten“, um die vertraglichen Zahlungsströme zu vereinnahmen. Deshalb erfolgt die Folgebewertung der Sonstigen finanziellen Vermögenswerte grundsätzlich zu fortgeführten Anschaffungskosten. Das Geschäftsmodell „Handel“ und die Kategorie „erfolgswirksam zum beizulegenden Zeitwert“ bewertet („fair value through profit or loss“ (FVPL)) findet keine Anwendung.

Die langfristigen Vermögenswerte beinhalten Ausleihungen und sonstige Vermögenswerte. Unverzinsliche langfristige Vermögenswerte werden, wenn der Effekt hieraus wesentlich ist, auf den Barwert abgezinst.

Langfristige Beteiligungen

Die unter den langfristigen finanziellen Vermögenswerten ausgewiesenen Beteiligungen gehören der Kategorie „erfolgsneutral zum beizulegenden Zeitwert über das Gesamtergebnis“ bewertet („fair value through other comprehensive income“ (FVOCI)) an, da diese Beteiligungen langfristig aus strategischen Gründen gehalten werden.

Alle Ankäufe und Veräußerungen von langfristigen Beteiligungen werden zum Handelstag erfasst. Der erstmalige Ansatz der langfristigen Beteiligungen erfolgt zum beizulegenden Zeitwert zuzüglich der Transaktionskosten. Sie werden auch in den Folgeperioden mit dem beizulegenden Zeitwert angesetzt, sofern dieser verlässlich ermittelbar ist. Unrealisierte Gewinne und Verluste werden unter Berücksichtigung von latenten Steuern im Gesamtergebnis erfasst. Bei Veräußerung der langfristigen Beteiligungen wird der Gewinn oder Verlust in die Gewinnrücklagen umgebucht.

Die Kategorie „erfolgswirksam zum beizulegenden Zeitwert“ bewertet („fair value through profit or loss“ (FVPL)) findet im Konzern keine Anwendung.

Sachanlagevermögen

Das Sachanlagevermögen wird zu Anschaffungskosten, vermindert um kumulierte Abschreibungen, angesetzt. Die Abschreibungsdauer bemisst sich nach der voraussichtlichen wirtschaftlichen Nutzungsdauer. Die Abschreibungen werden linear vorgenommen. Die Nutzungsdauer orientiert sich an der Art der Vermögenswerte. Für Gebäude wird eine Nutzungsdauer zwischen zehn und fünfzig Jahren und bei beweglichen Wirtschaftsgütern zwischen drei und zehn Jahren angesetzt. Die Anschaffungskosten der Sachanlagen beinhalten zudem Fremdkapitalzinsen gemäß IAS 23, sofern diese anfallen und der Effekt hieraus wesentlich ist.

Reparatur- und Instandhaltungskosten werden zum Zeitpunkt der Entstehung als Aufwand erfasst. Wesentliche Erneuerungen und Verbesserungen werden aktiviert, soweit die Kriterien des Ansatzes eines Vermögenswerts vorliegen.

Grundsätzlich werden Leasinggegenstände, deren vertragliche Grundlage als Finanzierungsleasing einzustufen ist, als Sachanlagevermögen zunächst in Höhe des beizulegenden Zeitwertes bzw. des niedrigeren Barwerts der Mindestleasingzahlungen bilanziert und bei der Folgebewertung um kumulierte Abschreibungen vermindert.

Geschäfts- oder Firmenwerte

Der Geschäfts- oder Firmenwert, der aus einem Unternehmenskauf resultiert, berechnet sich aus dem Unterschiedsbetrag des Kaufpreises und dem Fair Value der übernommenen Vermögens- und Schuldposten. Bei den getätigten Akquisitionen entfällt der Geschäfts- oder Firmenwert im Wesentlichen auf die übernommene immaterielle Infrastruktur und der damit verbundenen Möglichkeit, einen positiven Wertbeitrag für das Unternehmen zu leisten.

Die Geschäfts- oder Firmenwerte werden den zahlungsmittelgenerierenden Einheiten („cash-generating units“) des Konzerns zugeordnet, die von den Synergieeffekten aus dem Unternehmenszusammenschluss profitieren sollen.

Ein Werthaltigkeitstest (Impairment Test) des Geschäfts- oder Firmenwertes pro zahlungsmittelgenerierender Einheit (in der Regel die Länder) wird einmal im Jahr sowie bei Vorliegen von Anhaltspunkten auf Wertminderungen durchgeführt und kann zu Wertminderungsaufwand führen. Eine Wertaufholung des Geschäfts- oder Firmenwerts wird nicht vorgenommen.

Weitere Einzelheiten, insbesondere die zur Berechnung herangezogenen Annahmen, sind im Abschnitt 10 dargestellt.

Andere immaterielle Vermögenswerte

Erworbene immaterielle Vermögenswerte beinhalten im Wesentlichen Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte. Der Wertansatz erfolgt zu Anschaffungskosten, vermindert um kumulierte Abschreibungen. Die Nutzungsdauer liegt zwischen drei und zehn Jahren; die Abschreibung erfolgt linear.

Sofern die Aktivierungsvoraussetzungen des IAS 38.57 „Immaterielle Vermögenswerte“ kumuliert erfüllt sind, werden Aufwendungen der Entwicklungsphase für selbst erstellte Immaterielle Vermögenswerte zum Zeitpunkt ihrer Entstehung aktiviert. In den Folgeperioden werden selbst erstellte immaterielle Vermögenswerte, genauso wie erworbene immaterielle Vermögenswerte, zu Anschaffungskosten abzüglich der kumulierten Abschreibungen und Wertminderungen bewertet. Aktivierte Eigenleistungen werden im Konzern in der Regel über eine Nutzungsdauer von 3 Jahren linear abgeschrieben.

Darüber hinaus bestehen entgeltlich erworbene Markenrechte, für die vor dem Hintergrund der Markenhistorien sowie aufgrund der Fortführung der Marken durch PUMA eine unbegrenzte Nutzungsdauer unterstellt wird.

Wertminderungen von Vermögenswerten

Immaterielle Vermögenswerte, die eine unbegrenzte bzw. unbestimmte Nutzungsdauer haben, werden nicht planmäßig abgeschrieben, sondern werden jährlich auf Wertminderungsbedarf (Impairment Test) hin geprüft. Sachanlagen und andere immaterielle Vermögenswerte mit einer definierten Nutzungsdauer werden auf Wertminderungsbedarf geprüft, wenn Hinweise vorliegen, dass der Vermögenswert im Wert gemindert ist. Zur Ermittlung eines eventuellen Wertminderungsbedarfs eines Vermögenswertes wird dessen erzielbarer Betrag (der höhere Betrag aus beizulegendem Zeitwert abzüglich der Verkaufskosten und des Nutzungswerts) mit dem Buchwert des Vermögenswertes verglichen. Ist der erzielbare Wert niedriger als der Buchwert, wird in Höhe der Differenz ein Wertminderungsverlust erfasst. Die Prüfung der Werthaltigkeit erfolgt, sofern möglich, auf Ebene des einzelnen Vermögenswertes, ansonsten auf Ebene der zahlungsmittelgenerierenden Einheit. Abweichend hiervon wird ein Geschäfts- oder Firmenwert ausschließlich auf Ebene der zahlungsmittelgenerierenden Einheit auf Werthaltigkeit geprüft. Wird im Rahmen des Impairment Tests ein Abwertungsbedarf auf Vermögenswerte ermittelt, so wird zunächst der gegebenenfalls vorhandene Geschäfts- oder Firmenwert der zahlungsmittelgenerierenden Einheit abgeschrieben, und der verbleibende Betrag im zweiten Schritt proportional auf die übrigen Vermögenswerte verteilt. Ist der Grund für die vorgenommene Wertminderung entfallen, wird eine Wertaufholung höchstens bis zum Betrag der fortgeführten Anschaffungskosten vorgenommen. Eine Wertaufholung des Geschäfts- oder Firmenwerts wird nicht vorgenommen.

Der Werthaltigkeitstest wird nach der Discounted-Cashflow-Methode durchgeführt. Für die Bestimmung des beizulegenden Zeitwertes abzüglich der Verkaufskosten sowie des Nutzungswertes werden die zu erwartenden Cashflows aus den Daten der Unternehmensplanung zugrunde gelegt. Die zu erwartenden Cashflows werden anhand eines marktadäquaten Zinssatzes abgezinst.

Der Werthaltigkeitstest für Marken mit einer unbegrenzten Nutzungsdauer wird innerhalb des Geschäftsjahres oder anlassbezogen einem Werthaltigkeitstest anhand der Lizenzpreisanalogiemethode (Relief-from-Royalty-Methode) unterzogen. Soweit Anhaltspunkte für eine Wertminderung der eigengenutzten Marke vorliegen sollten, wird die Werthaltigkeit der Marke nicht nur einzeln anhand der Lizenzpreisanalogiemethode bewertet, sondern über den erzielbaren Betrag der zahlungsmittelgenerierenden Einheit bestimmt, welchen die Marke zuzurechnen ist.

Weitere Einzelheiten, insbesondere die zur Berechnung herangezogenen Annahmen, sind im Abschnitt 10 dargestellt.

Anteile an assoziierten Unternehmen

Assoziierte Unternehmen sind Beteiligungen, bei denen PUMA über einen maßgeblichen Einfluss verfügt, die jedoch keine Tochterunternehmen oder Gemeinschaftsunternehmen sind. Ein maßgeblicher Einfluss wird grundsätzlich angenommen, wenn PUMA direkt oder indirekt ein Stimmrechtsanteil von mindestens 20, aber weniger als 50 Prozent zusteht.

Die Anteile an assoziierten Unternehmen werden nach der Equity-Methode bilanziert. Dabei werden die Anteile anfänglich mit den Anschaffungskosten angesetzt und in der Folge um die auf PUMA entfallenden anteiligen Änderungen im Reinvermögen des Unternehmens fortentwickelt. Ein bilanzierter Geschäfts- oder Firmenwert wird im Buchwert des assoziierten Unternehmens ausgewiesen.

Im Rahmen der Werthaltigkeitsprüfung (Impairment Test) wird der Buchwert eines at-equity bewerteten Unternehmens mit dessen erzielbarem Betrag verglichen, wenn Hinweise vorliegen, dass der Vermögenswert im Wert gemindert ist. Ist der erzielbare Wert niedriger als der Buchwert, wird in Höhe der Differenz ein Wertminderungsverlust erfasst. Sofern die Gründe für eine zuvor erfasste Wertminderung entfallen sind, erfolgt eine erfolgswirksame Zuschreibung.

Finanzschulden, sonstige finanzielle Verbindlichkeiten und sonstige Verbindlichkeiten

Diese Posten werden grundsätzlich mit ihren Anschaffungskosten unter Berücksichtigung von Transaktionskosten und in der Folge zu fortgeführten Anschaffungskosten angesetzt. Unverzinsliche oder niedrigverzinsliche Verbindlichkeiten mit einer Laufzeit von mindestens einem Jahr werden unter Berücksichtigung eines marktadäquaten Zinssatzes mit dem Barwert bilanziert

und bis zum Laufzeitende zum Rückzahlungsbetrag aufgezinst. Verbindlichkeiten aus Finanzierungsleasing werden zu Beginn des Leasinggeschäftes in Höhe des Barwerts der Mindestleasingwerte bzw. des niedrigeren Zeitwertes bilanziert und um den Tilgungsanteil der Leasingraten fortgeschrieben.

In Bezug auf finanzielle Verbindlichkeiten findet die Kategorie „erfolgswirksam zum beizulegenden Zeitwert“ bewertet („fair value through profit or loss“ (FVPL)) im Konzern keine Anwendung.

In den kurzfristigen Finanzverbindlichkeiten ist grundsätzlich auch jener Anteil an langfristigen Darlehen enthalten, dessen Restlaufzeit höchstens ein Jahr beträgt.

Rückstellungen für Pensionen und ähnliche Verpflichtungen

Neben Leistungsplänen bestehen bei einigen Gesellschaften auch Beitragspläne, die neben der laufenden Beitragszahlung zu keiner weiteren Pensionsverpflichtung führen. Bei den Leistungsplänen wird die Pensionsrückstellung grundsätzlich nach der Projected-Unit-Credit-Methode berechnet. Bei diesem Anwartschaftsbarwertverfahren werden nicht nur die am Stichtag bekannten Renten und erworbenen Anwartschaften, sondern auch künftig zu erwartende Steigerungen von Gehältern und Renten berücksichtigt. Der Barwert der Verpflichtung (Defined Benefit Obligation (DBO)) wird ermittelt, indem die erwarteten zukünftigen Mittelabflüsse mit den Renditen von erstrangigen, festverzinslichen Industrieanleihen abgezinst werden. Währungen und Laufzeiten der zugrunde gelegten Industrieanleihen stimmen dabei mit den Währungen und Laufzeiten der zu erfüllenden Verpflichtungen überein. Bei einigen Plänen steht der Verpflichtung ein Planvermögen gegenüber. Die ausgewiesene Pensionsrückstellung ist dann um das Planvermögen vermindert.

Neubewertungen, bestehend aus versicherungsmathematischen Gewinnen und Verlusten, Veränderungen, die sich aus der Anwendung der Vermögenswertobergrenze ergeben und dem Ertrag aus dem Planvermögen (ohne Zinsen auf die Nettoschuld), werden unmittelbar im Sonstigen Ergebnis erfasst. Die im Sonstigen Ergebnis erfassten Neubewertungen sind Teil der Gewinnrücklagen und werden nicht mehr in die Gewinn- und Verlustrechnung umgegliedert. Nachzuverrechnender Dienstzeitaufwand wird als Aufwand erfasst, wenn die Planänderung eintritt.

Sonstige Rückstellungen

Rückstellungen werden gebildet, wenn der Konzern aus einem Ereignis der Vergangenheit eine gegenwärtige Verpflichtung hat und diese Verpflichtung wahrscheinlich zu einem Abfluss von Ressourcen mit wirtschaftlichem Nutzen führen wird, deren Höhe verlässlich geschätzt werden kann. Die Rückstellungen werden mit der bestmöglichen Schätzung des Erfüllungsbetrages angesetzt und nicht mit positiven Erfolgsbeiträgen saldiert. Rückstellungen werden abgezinst, wenn der Effekt hieraus wesentlich ist.

Rückstellungen für die erwarteten Aufwendungen aus Gewährleistungsverpflichtungen gemäß dem jeweiligen nationalen Kaufvertragsrecht werden zum Verkaufszeitpunkt der betreffenden Produkte nach der besten Einschätzung hinsichtlich der zur Erfüllung der Verpflichtungen des Konzerns notwendigen Ausgaben angesetzt.

Rückstellungen werden auch für belastende Verträge gebildet. Das Bestehen eines belastenden Vertrages wird angenommen, wenn die unvermeidbaren Kosten zur Erfüllung des Vertrages den aus diesem Vertrag erwachsenden wirtschaftlichen Nutzen übersteigen.

Rückstellungen für Restrukturierungsmaßnahmen werden gebildet, soweit ein detaillierter, formaler Restrukturierungsplan erstellt ist, der bei den Betroffenen durch den Beginn der Umsetzung des Plans oder die Ankündigung seiner wesentlichen Bestandteile eine gerechtfertigte Erwartung geweckt hat, dass die Restrukturierungsmaßnahmen durchgeführt werden.

Eigene Aktien

Eigene Aktien werden zum Marktpreis am Erwerbstag zuzüglich Anschaffungsnebenkosten vom Eigenkapital abgesetzt. Gemäß Ermächtigung der Hauptversammlung können eigene Aktien zu jedem zulässigen Zweck, einschließlich einer flexiblen Steuerung des Kapitalbedarfs der Gesellschaft, zurückgekauft werden.

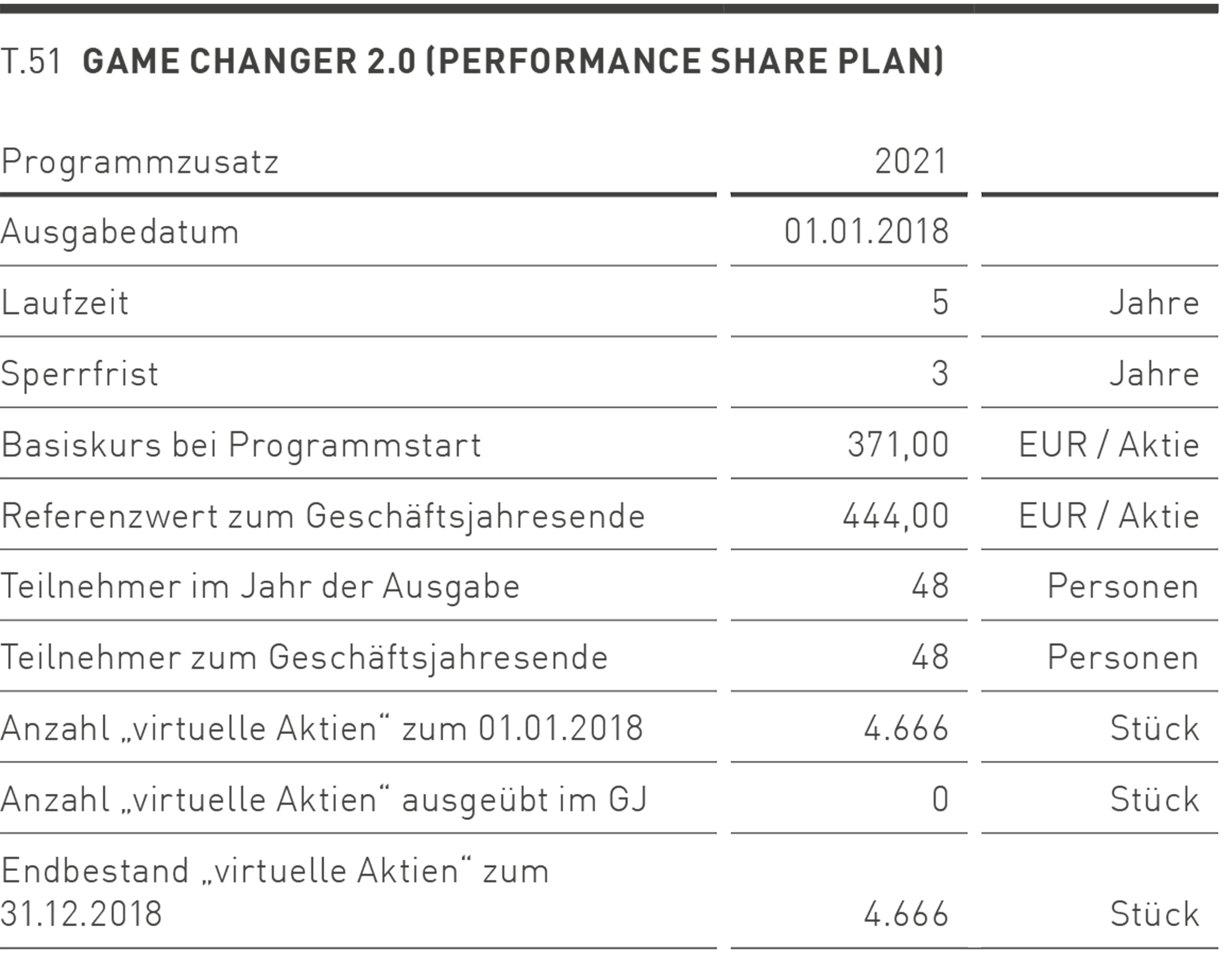

Management-Incentive-Programme

Bei PUMA werden aktienbasierte Vergütungen mit Barausgleich und kennzahlenbasierende Long-Term-Incentive-Programme eingesetzt.

Für aktienbasierte Vergütungen mit Barausgleich wird eine Verbindlichkeit für die erhaltenen Dienstleistungen erfasst und bei Zugang mit dem beizulegenden Zeitwert bewertet. Bis zur Begleichung der Schuld wird der beizulegende Zeitwert der Schuld zu jedem Abschlussstichtag und am Erfüllungstag neu bestimmt und es werden alle Änderungen des beizulegenden Zeitwerts erfolgswirksam erfasst.

Für kennzahlenbasierenden Vergütungsverfahren werden während der dreijährigen Laufzeit der jeweiligen Programme die mittelfristigen Ziele der PUMA Gruppe in Bezug auf EBIT, Cashflow und Gross Profit Margin ermittelt und mit ihrem jeweiligen Zielerreichungsgrad erfolgswirksam erfasst.

Berücksichtigung von Umsatzerlösen

Der Konzern erfasst Umsatzerlöse aus dem Verkauf von Sportartikeln. Die Umsatzerlöse werden in Höhe des beizulegenden Zeitwerts der Gegenleistung bemessen, auf die der Konzern aus dem Vertrag mit dem Kunden, unter Berücksichtigung von Retouren, Skonti und Rabatten, voraussichtlich Anspruch hat. Beträge, die im Namen Dritter vereinnahmt wurden, sind nicht in den Umsatzerlösen enthalten. Der Konzern erfasst Umsatzerlöse zu dem Zeitpunkt, wenn PUMA seine Leistungsverpflichtung gegenüber dem Kunden erfüllt und die Verfügungsgewalt über das Produkt an den Kunden übertragen hat.

Der Konzern verkauft Schuhe, Textilien und Accessoires sowohl an den Großhandel als auch direkt an Kunden über eigene Einzelhandelsgeschäfte. Umsatzbezogene Garantieleistungen können dabei nicht separat erworben werden und führen nicht zu Leistungen, die über die Zusicherung der Spezifikationen im Zeitpunkt des Gefahrenübergangs hinausgehen. Dementsprechend bilanziert der Konzern Gewährleistungen in Übereinstimmung mit IAS 37 Rückstellungen, Eventualschulden und Eventualforderungen.

Bei Verkäufen von Waren an den Großhandel wird der Umsatz zu dem Zeitpunkt erfasst, an dem die Verfügungsgewalt über die Waren an den Kunden übergegangen ist, das heißt wenn die Waren an den spezifischen Standort des Großhändlers versandt wurden (Lieferung). Nach der Lieferung trägt der Großhändler das Warenbestandsrisiko und hat die vollumfängliche Verfügungsgewalt über die Art und Weise des Vertriebs und den Verkaufspreis der Waren. Bei Verkäufen von Waren an Endkunden in eigenen Einzelhandelsgeschäften werden die Umsatzerlöse zu dem Zeitpunkt erfasst, wenn die Verfügungsgewalt über die Waren an den Endkunden übergegangen ist, das heißt zu dem Zeitpunkt, an dem der Kunde die Waren im Einzelhandelsgeschäft kauft. Die Zahlung des Kaufpreises ist sofort mit dem Kauf der Ware durch den Kunden fällig.

Unter bestimmten Voraussetzungen und gemäß den vertraglichen Vereinbarungen besitzen Kunden die Möglichkeit, Waren umzutauschen oder Waren gegen eine Gutschrift zurückzugeben. Die Höhe der erwarteten Rücklieferungen wird auf Grundlage von Erfahrungswerten geschätzt und über eine Rückstellung für Rücklieferungen von den Umsatzerlösen abgegrenzt. Der Vermögenswert für das Recht aus dem Rückgabeanspruch der Waren wird unter den Vorräten erfasst und führt zu einer entsprechenden Reduzierung der Umsatzkosten.

Lizenz- und Provisionserträge

Der Konzern erfasst Lizenz- und Provisionserträge aus der Auslizenzierung von Markenrechten an Dritte. Die Lizenzerträge werden gemäß den vorzulegenden Abrechnungen der Lizenznehmer erfolgswirksam erfasst. In bestimmten Fällen sind für eine periodengerechte Abgrenzung Schätzwerte erforderlich. Provisionserträge werden in Rechnung gestellt, soweit das zugrunde liegende Einkaufsgeschäft als realisiert einzustufen ist.

Werbe- und Promotionsaufwendungen

Werbeaufwendungen werden zum Zeitpunkt ihrer Entstehung erfolgswirksam berücksichtigt. Mehrjährige Promotionsaufwendungen werden grundsätzlich periodengerecht über die Laufzeit des Vertrages als Aufwand verteilt. Sollte sich durch diese Aufwandsverteilung ein Aufwandsüberschuss über den wirtschaftlichen Nutzen nach dem Bilanzstichtag ergeben, wird dieser durch Wertminderung von Vermögenswerten bzw. durch eine Drohverlustrückstellung im Abschluss berücksichtigt.

Produktentwicklung

PUMA entwickelt laufend neue Produkte, um den Marktanforderungen bzw. -veränderungen gerecht zu werden. Forschungskosten werden zum Zeitpunkt der Entstehung in voller Höhe als Aufwand erfasst. Entwicklungskosten werden ebenfalls zum Zeitpunkt der Entstehung als Aufwand erfasst, sofern sie die Ansatzkriterien des IAS 38 „Immaterielle Vermögenswerte“ nicht erfüllen.

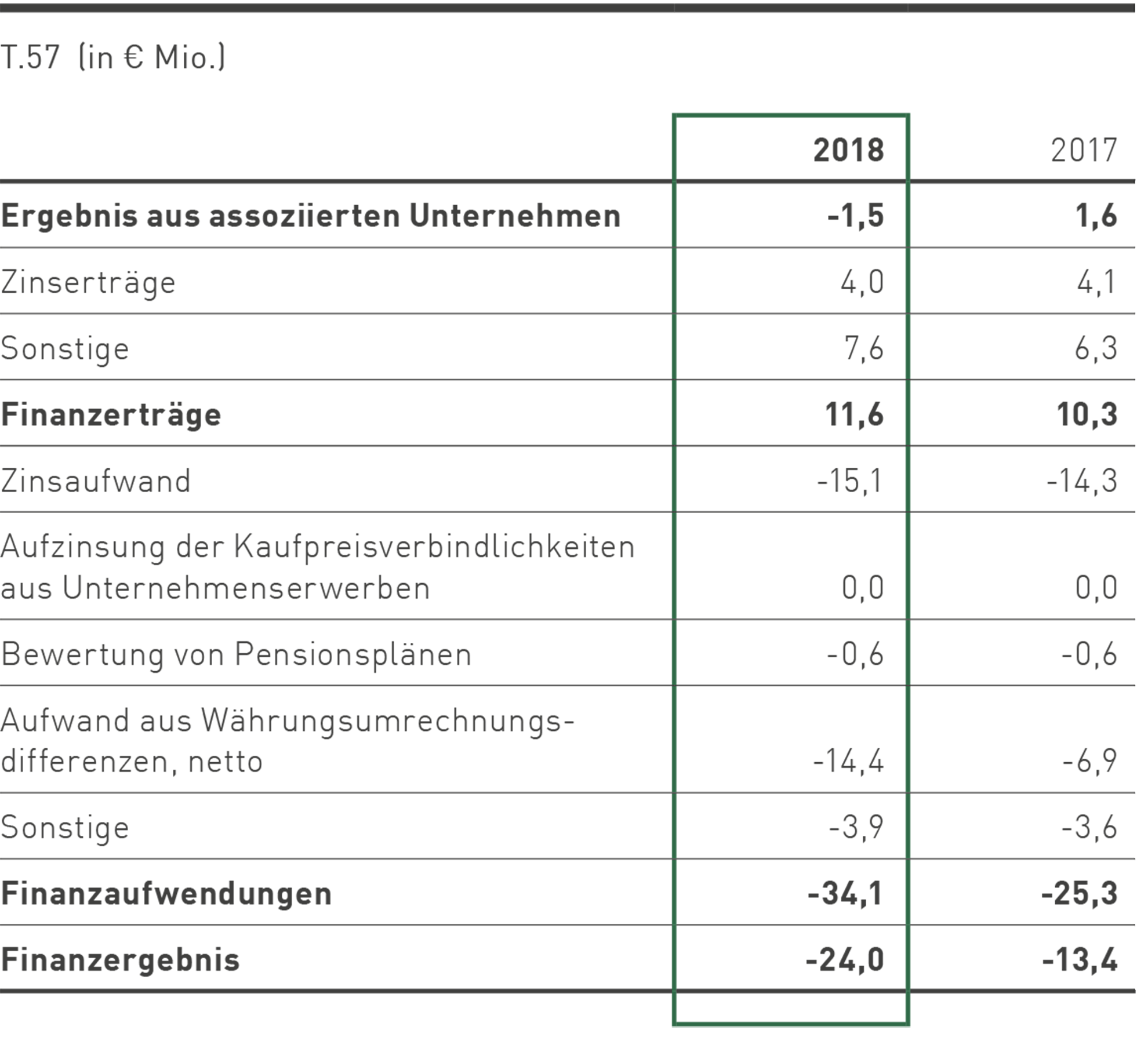

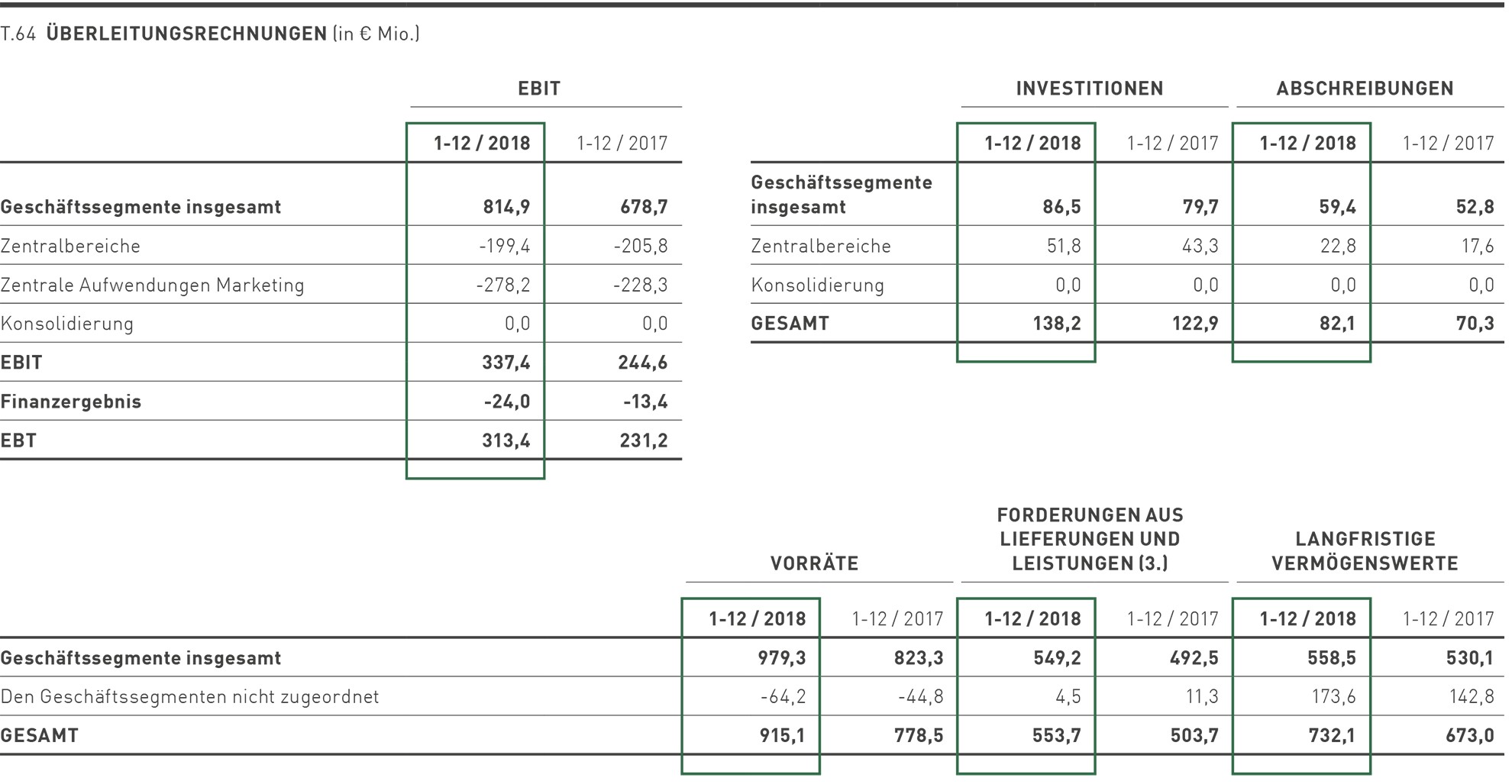

Finanzergebnis

Im Finanzergebnis sind die Ergebnisse aus assoziierten Unternehmen und Zinserträge aus Geldanlagen sowie Zinsaufwendungen aus Krediten und im Zusammenhang mit Finanzinstrumenten enthalten. Darüber hinaus sind Zinsaufwendungen aus abgezinsten langfristigen Verbindlichkeiten sowie aus Pensionsrückstellungen im Finanzergebnis enthalten, die im Zusammenhang mit Unternehmenserwerben bzw. mit der Bewertung von Pensionsverpflichtungen stehen.

Wechselkurseffekte, die einem Grundgeschäft direkt zuzuordnen sind, werden in der jeweiligen Position in der Gewinn- und Verlustrechnung ausgewiesen.

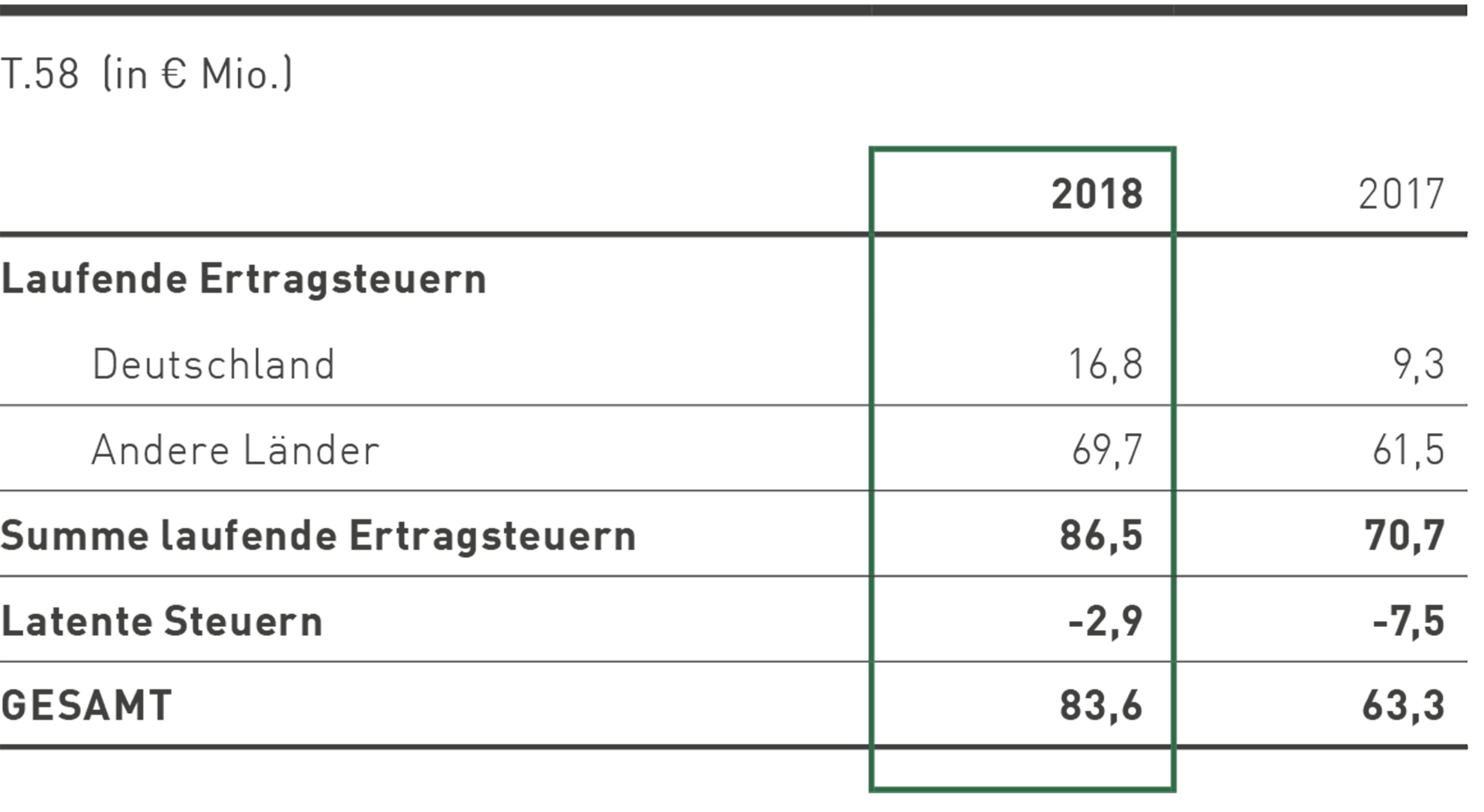

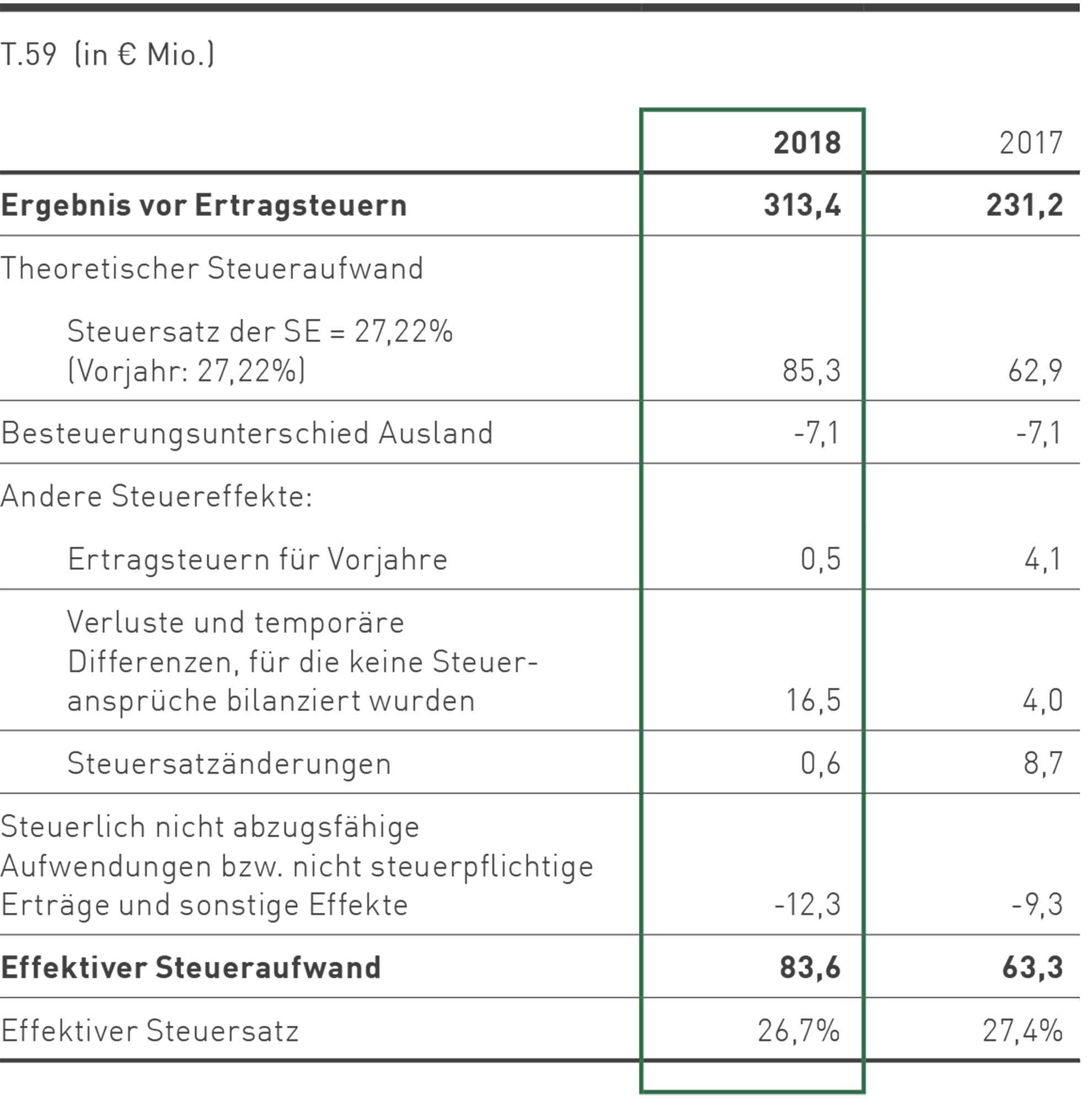

Ertragsteuern

Laufende Ertragsteuern werden gemäß den steuerrechtlichen Bestimmungen der jeweiligen Länder, in denen die einzelnen Konzern-Gesellschaften tätig sind, ermittelt.

Latente Steuern

Latente Steuern aus temporär abweichenden Wertansätzen in der IFRS- und Steuerbilanz der Einzelgesellschaften und aus Konsolidierungsvorgängen werden je Steuersubjekt verrechnet und entweder als aktive oder passive latente Steuern ausgewiesen. Darüber hinaus können die aktiven latenten Steuern auch Steuerminderungsansprüche umfassen, die sich aus der erwarteten Nutzung bestehender Verlustvorträge in Folgejahren ergeben und deren Realisierung mit ausreichender Sicherheit gewährleistet ist. Darüber hinaus können sich latente Steueransprüche oder -verpflichtungen aus ergebnisneutralen Bilanzierungsvorgängen ergeben. Die latenten Steuern werden auf Basis der Steuersätze ermittelt, die für die Umkehrung in den einzelnen Ländern gelten und am Bilanzstichtag in Kraft bzw. verabschiedet sind.

Latente Steueransprüche werden nur in dem Umfang angesetzt, in dem die Realisierung des entsprechenden Vorteils wahrscheinlich ist. Basierend auf der Ertragslage der Vergangenheit und den Geschäftserwartungen für die absehbare Zukunft werden Wertberichtigungen gebildet, falls dieses Kriterium nicht erfüllt wird.

Annahmen und Schätzungen

Bei der Aufstellung des Konzernabschlusses sind teilweise Annahmen und Schätzungen notwendig, die sich auf Höhe und Ausweis bilanzierter Vermögenswerte und Schulden, Erträge und Aufwendungen sowie Eventualverbindlichkeiten auswirken.

Den Annahmen und Schätzungen liegen Prämissen zugrunde, die auf dem aktuell verfügbaren Kenntnisstand beruhen.

Die tatsächlichen Werte können in Einzelfällen von den getroffenen Annahmen und Schätzungen abweichen, sodass in zukünftigen Perioden ein Risiko von Anpassungen des Buchwerts der betroffenen Vermögenswerte und Schulden besteht. Wenn die tatsächliche Entwicklung von der erwarteten abweicht, werden die Prämissen und, falls nötig, die Buchwerte der betroffenen Vermögenswerte und Schulden erfolgswirksam angepasst.

Sämtliche Schätzungen und Beurteilungen werden fortlaufend neu bewertet und basieren auf historischen Erfahrungen und weiteren Faktoren, einschließlich Erwartungen hinsichtlich der zukünftigen Entwicklung des globalen und branchenbezogenen Umfelds, die unter den aktuellen Umständen vernünftig erscheinen. Annahmen und Schätzungen fallen insbesondere hinsichtlich der Beurteilung der Beherrschung von Gesellschaften mit nicht beherrschenden Anteilen, bei der Bewertung von Geschäfts- oder Firmenwerten sowie Marken, bei den Pensionsverpflichtungen, den derivativen Finanzinstrumenten und Steuern an. Die wichtigsten zukunftsbezogenen Annahmen und zum Stichtag bestehenden Quellen von Schätzungsunsicherheiten zu den oben genannten Posten werden im Folgenden erörtert.

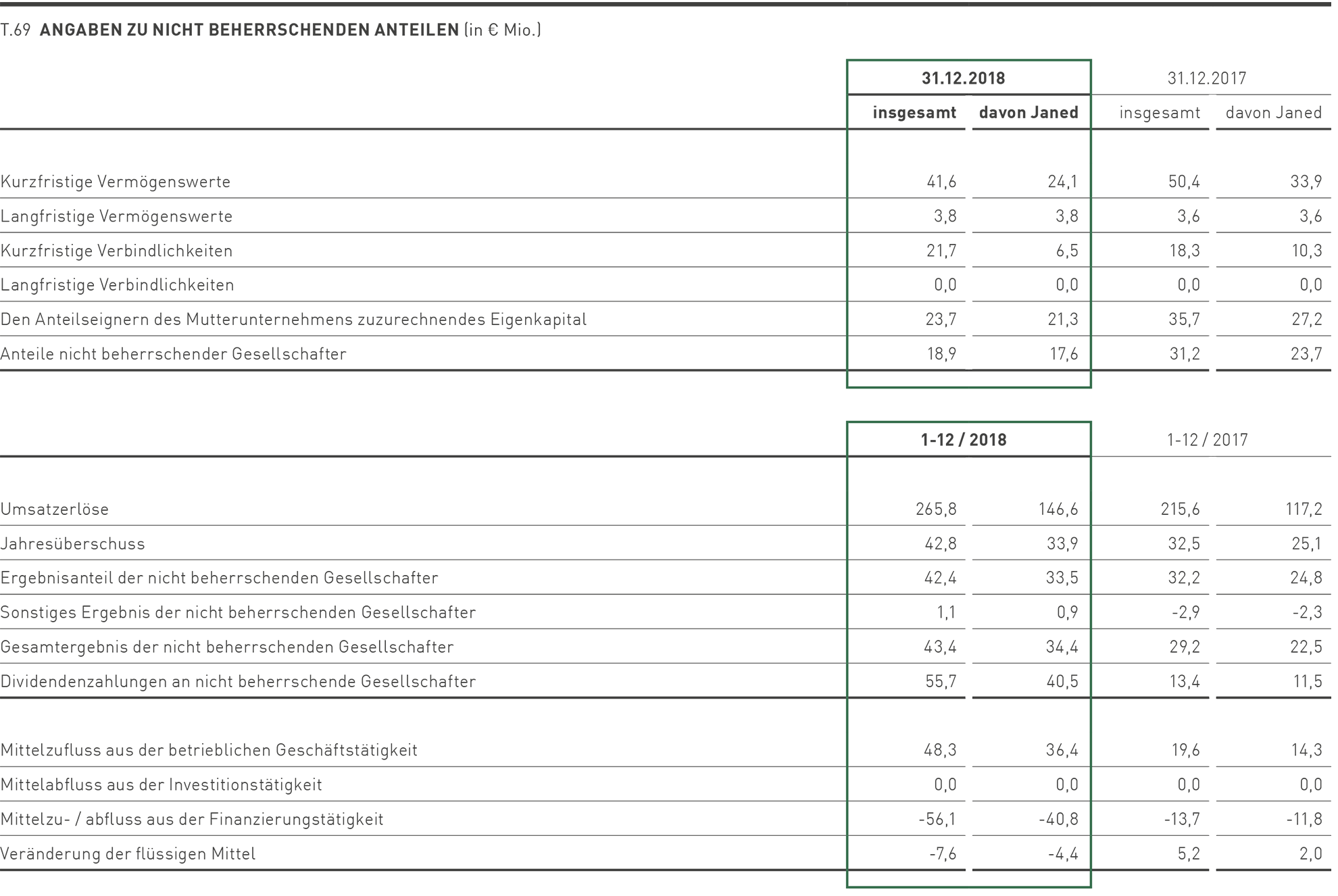

Beurteilung der Beherrschung von Gesellschaften mit nicht beherrschenden Anteilen

Der Konzern ist mit 51% am Kapital der Janed LLC, Janed Canada LLC, PUMA Kids Apparel North America LLC und PUMA Kids Apparel Canada LLC sowie mit 85% am Kapital der PUMA Accessories North America LLC und PUMA North America Accessories Canada LLC beteiligt. Bei diesen Gesellschaften bestehen jeweils vom Kapitalanteil abweichende Ergebnisbeteiligungen zugunsten des jeweils identischen nicht beherrschenden Gesellschafters. PUMA erhält demgegenüber erhöhte Lizenzgebühren.

Die vertraglichen Vereinbarungen dieser Gesellschaften sehen jeweils vor, dass PUMA die Mehrheit der Stimmrechte in der Gesellschaftsversammlung und damit die Verfügungsgewalt über diese Gesellschaften besitzt. PUMA ist schwankenden Renditen aus den umsatzabhängigen Lizenzentgelten ausgesetzt und steuert die maßgeblichen Tätigkeiten der Gesellschaften. Die Gesellschaften werden entsprechend als Tochterunternehmen in den Konzernabschluss im Wege der Vollkonsolidierung, unter Ausweis von Anteilen nicht beherrschender Gesellschafter, einbezogen.

Geschäfts- oder Firmenwerte sowie Marken

Die Überprüfung der Werthaltigkeit von Geschäfts- oder Firmenwerten basieren auf Berechnungen des Nutzungswertes. Zur Berechnung des Nutzungswertes muss der Konzern die zukünftigen Cashflows aus den zahlungsmittelgenerierenden Einheiten, denen der Geschäfts- oder Firmenwert zugeordnet ist, schätzen. Hierfür wurden die Daten der jeweiligen Dreijahresplanung zugrunde gelegt, die auf Prognosen der gesamtwirtschaftlichen Entwicklung und des daraus ableitbaren branchenspezifischen Konsumverhaltens basiert. Eine weitere wesentliche Annahme betrifft die Ermittlung eines angemessenen Zinssatzes zur Diskontierung der Cashflows auf den Barwert (Discounted-Cashflow-Methode). Marken werden über die „Relief from Royalty-Methode“ unter Berücksichtigung einer unveränderten Lizenzrate von 8% bewertet. Weitere Einzelheiten, insbesondere die zur Berechnung herangezogenen Annahmen, sind im Abschnitt 10 dargestellt.

Pensionsverpflichtungen

Die Pensionsverpflichtungen werden anhand versicherungsmathematischer Berechnung ermittelt. Diese hängt von einer Vielzahl von Faktoren ab, die auf Annahmen und Einschätzungen hinsichtlich des Abzinsungssatzes, erwarteter Erträge aus Planvermögen, künftiger Lohn- und Gehaltssteigerungen, der Sterblichkeit und künftiger Rentensteigerungen basieren. Aufgrund der Langfristigkeit der getätigten Zusagen unterliegen die Schätzungen wesentlichen Unsicherheiten. Jede Änderung dieser Annahmen hat Auswirkungen auf den Buchwert der Pensionsverpflichtungen. Der Abzinsungssatz, der zur Ermittlung des Barwerts zukünftiger Zahlungen herangezogen wird, wird zum Ende jedes Jahres durch den Konzern ermittelt. Er basiert auf Zinssätzen von Industrieanleihen höchster Bonität, die auf die Währung lauten, in der die Leistungen bezahlt werden und deren Laufzeiten denen der Pensionsverpflichtungen entsprechen. Weitere Einzelheiten, insbesondere zu den für die zur Berechnung herangezogenen Parametern, können dem Abschnitt 15 entnommen werden.

Steuern

Steuerpositionen werden unter Berücksichtigung der jeweiligen lokalen Steuergesetze sowie den einschlägigen Verwaltungsauffassungen ermittelt und unterliegen wegen ihrer Komplexität möglicherweise einer abweichenden Interpretation durch Steuerpflichtige einerseits und Finanzbehörden andererseits. Unterschiedliche Auslegungen von Steuergesetzen können zu nachträglichen Steuerzahlungen für vergangene Jahre führen; sie werden basierend auf der Einschätzung des Managements in die Betrachtung einbezogen.

Bei der Bilanzierung latenter Steuern, insbesondere für steuerliche Verlustvorträge, sind Einschätzungen und Annahmen hinsichtlich zukünftiger Steuerplanungsstrategien sowie der zu erwarteten Eintrittszeitpunkte und der Höhe der zukünftigen zu versteuernden Einkommen zu treffen. Für diese Beurteilung wird das zu versteuernde Einkommen aus der jeweiligen Unternehmensplanung abgeleitet. Diese berücksichtigt die Ertragslage der Vergangenheit und die zukünftig zu erwartende Geschäftsentwicklung. Bei Gesellschaften in Verlustsituationen werden aktive latente Steuern auf Verlustvorträge nur dann angesetzt, wenn mit hoher Wahrscheinlichkeit anzunehmen ist, dass zukünftig positive Ergebnisse zur Nutzung dieser steuerlichen Verlustvorträge erzielt werden können. Weitere Einzelheiten und detaillierte Annahmen sind unter dem Abschnitt 8 zu finden.

Derivative Finanzinstrumente

Die für die Bewertung der derivativen Finanzinstrumente herangezogenen Annahmen basieren auf am Bilanzstichtag vorhandenen Marktkonditionen und spiegeln damit den Fair Value wider. Weitere Einzelheiten sind im Abschnitt 25 dargestellt.

3. Flüssige Mittel

Am 31. Dezember 2018 verfügt der Konzern über € 463,7 Mio. (Vorjahr: € 415,0 Mio.) an flüssigen Mitteln. Der durchschnittliche effektive Zinssatz der Geldanlagen belief sich auf 0,8% (Vorjahr: 0,5%). Es bestehen keine Verfügungsbeschränkungen.

4. Vorräte

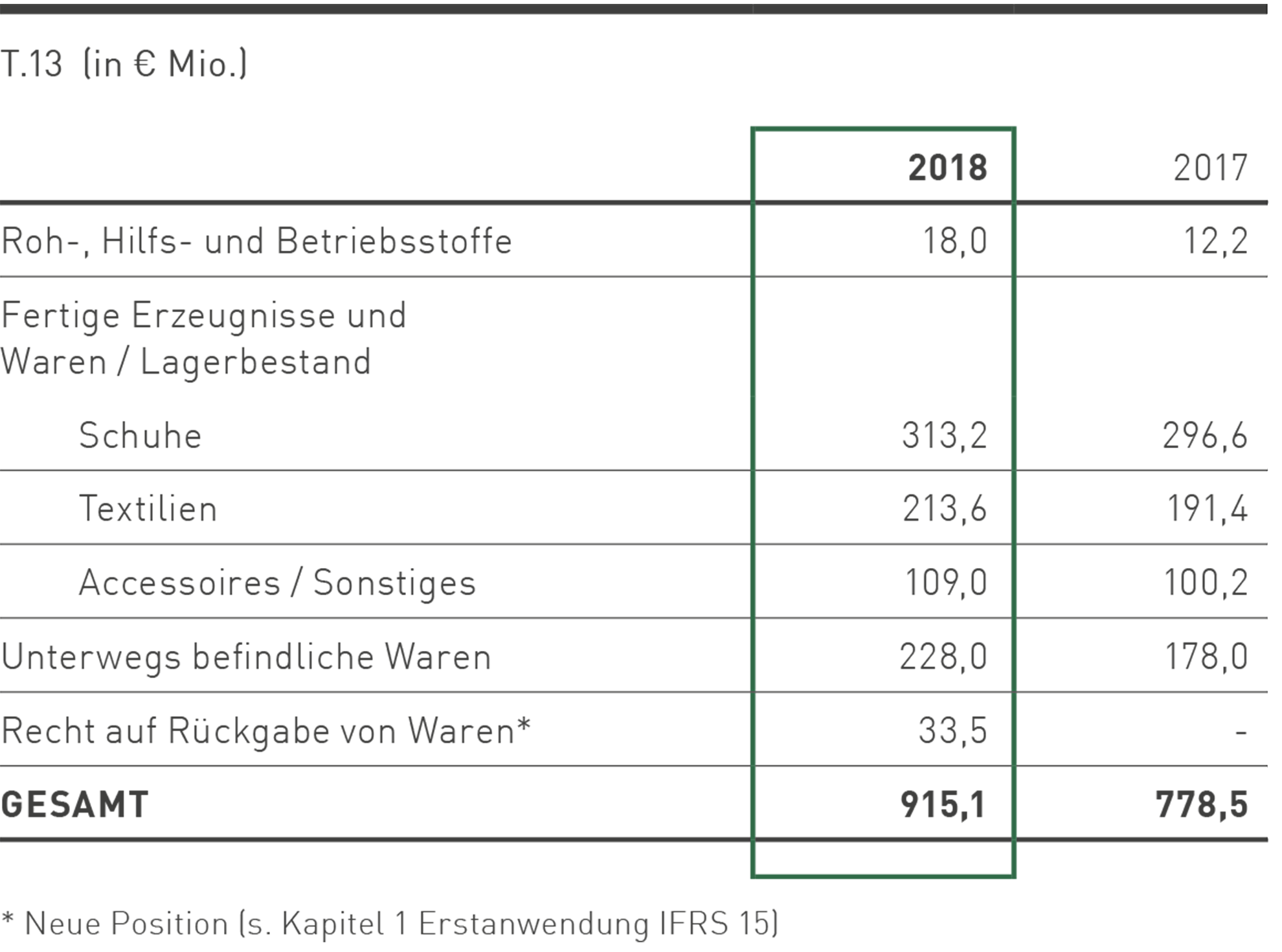

Die Vorräte gliedern sich in die folgenden Hauptgruppen:

Die Tabelle stellt die Buchwerte der Vorräte abzüglich Wertberichtigungen dar. Von den Wertberichtigungen in Höhe von € 64,4 Mio. (Vorjahr: € 51,5 Mio.) wurden ca. 68,1% im Geschäftsjahr 2018 (Vorjahr: ca. 69,6%) erfolgswirksam in den Umsatzkosten erfasst.

Der Betrag der Vorräte, der während der Periode als Aufwand erfasst worden ist, entspricht im Wesentlichen den in der Konzern-Gewinn- und Verlustrechnung ausgewiesenen Umsatzkosten.

Das Recht auf Rückgabe von Waren stellt den Warenwert von Produkten dar, wenn das Rückgaberecht des Kunden ausgeübt wird.

5. Forderungen aus Lieferungen und

Leistungen

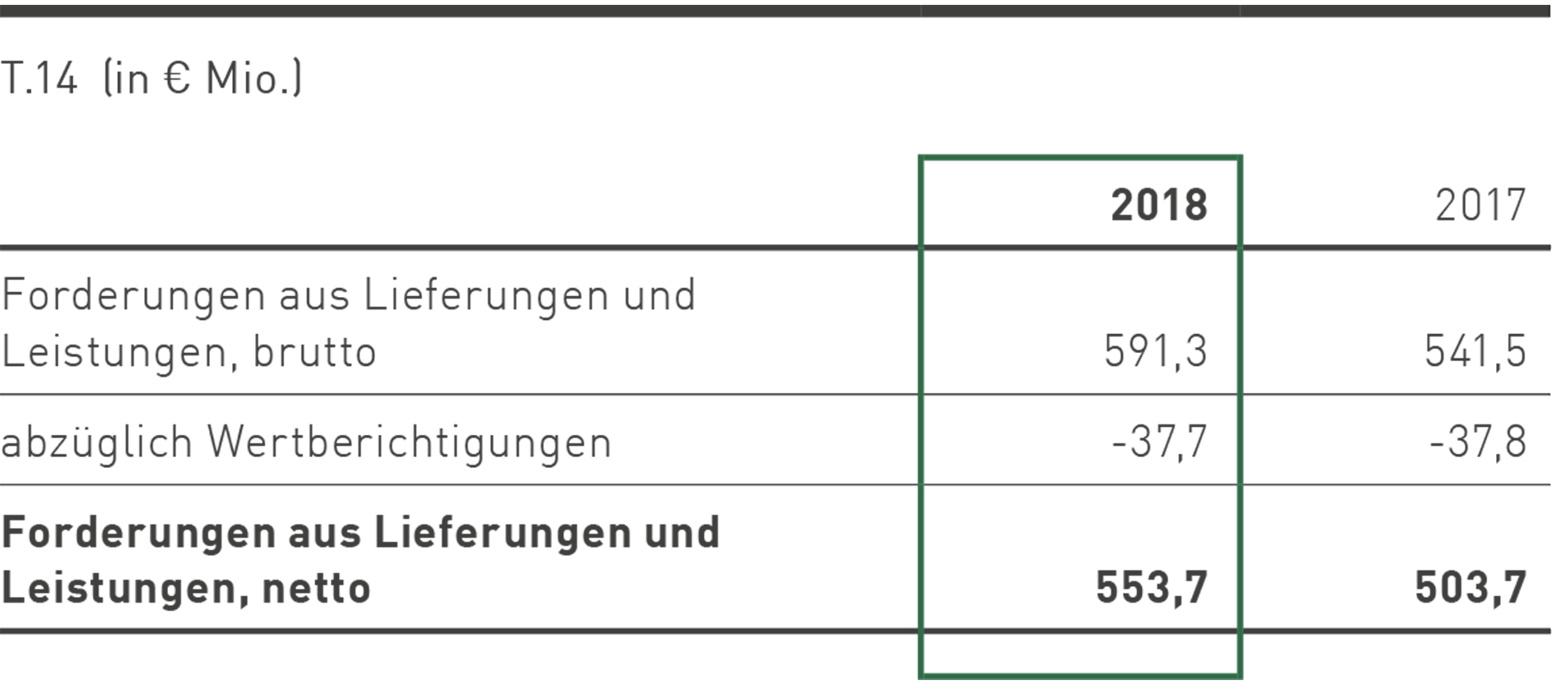

Diese Position setzt sich wie folgt zusammen:

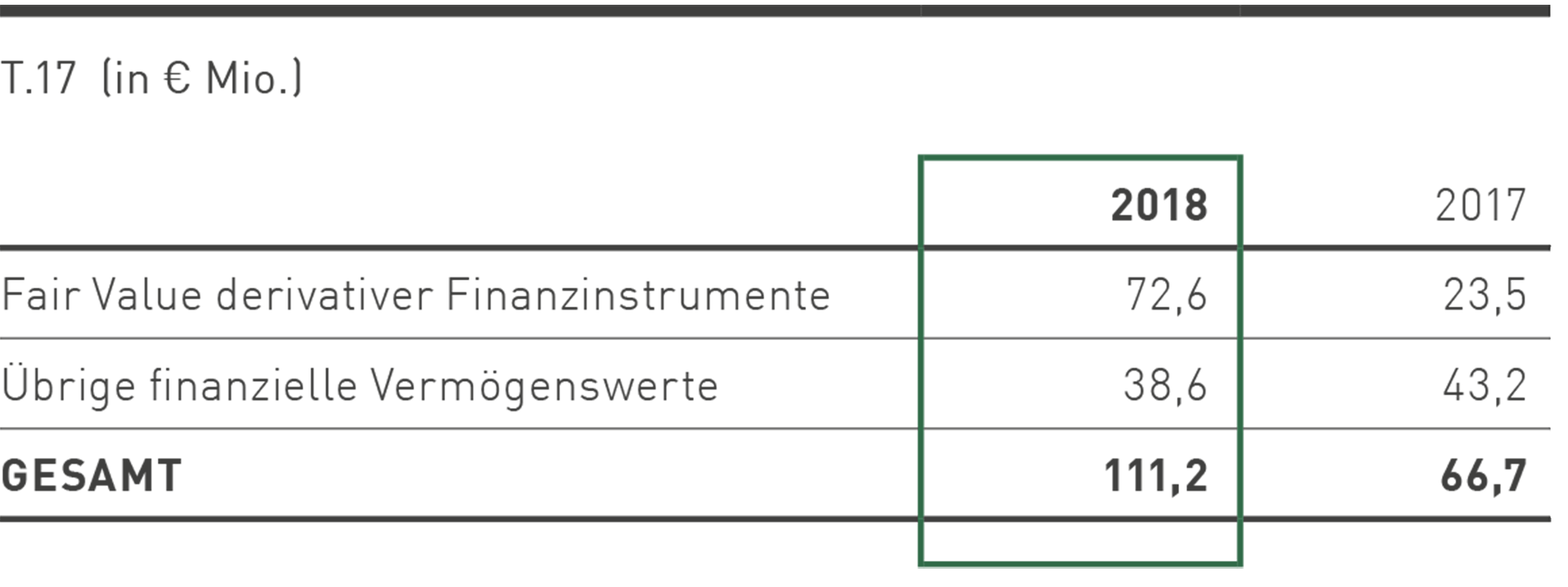

6. Sonstige kurzfristige finanzielle Vermögenswerte

Diese Position setzt sich wie folgt zusammen:

Der ausgewiesene Betrag ist innerhalb eines Jahres fällig. Der Zeitwert entspricht dem Buchwert.

Der Anstieg bei den derivativen Finanzinstrumenten ist im Wesentlichen auf einen höheren US-Dollar Wechselkurs zurückzuführen.

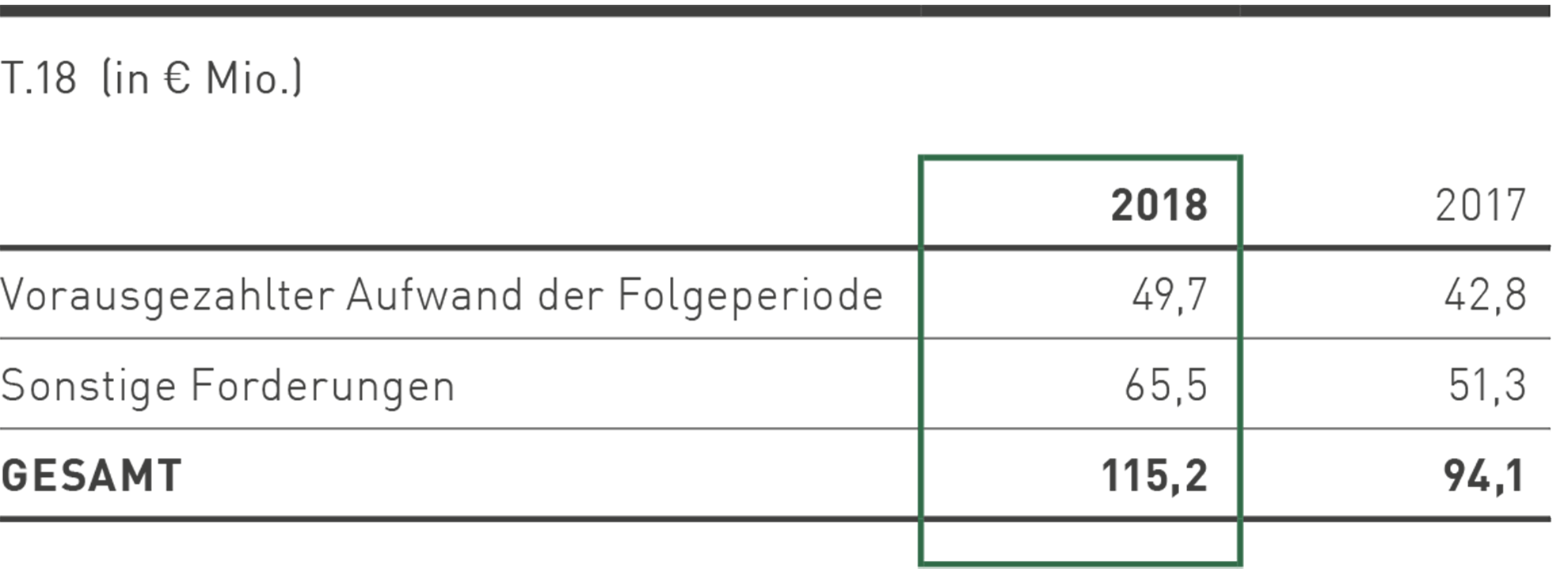

7. Sonstige kurzfristige Vermögenswerte

Diese Position setzt sich wie folgt zusammen:

Der ausgewiesene Betrag ist innerhalb eines Jahres fällig. Der Zeitwert entspricht dem Buchwert.

In den sonstigen Forderungen sind im Wesentlichen Umsatzsteuerforderungen mit € 41,9 Mio. (Vorjahr: € 35,9 Mio.) enthalten.

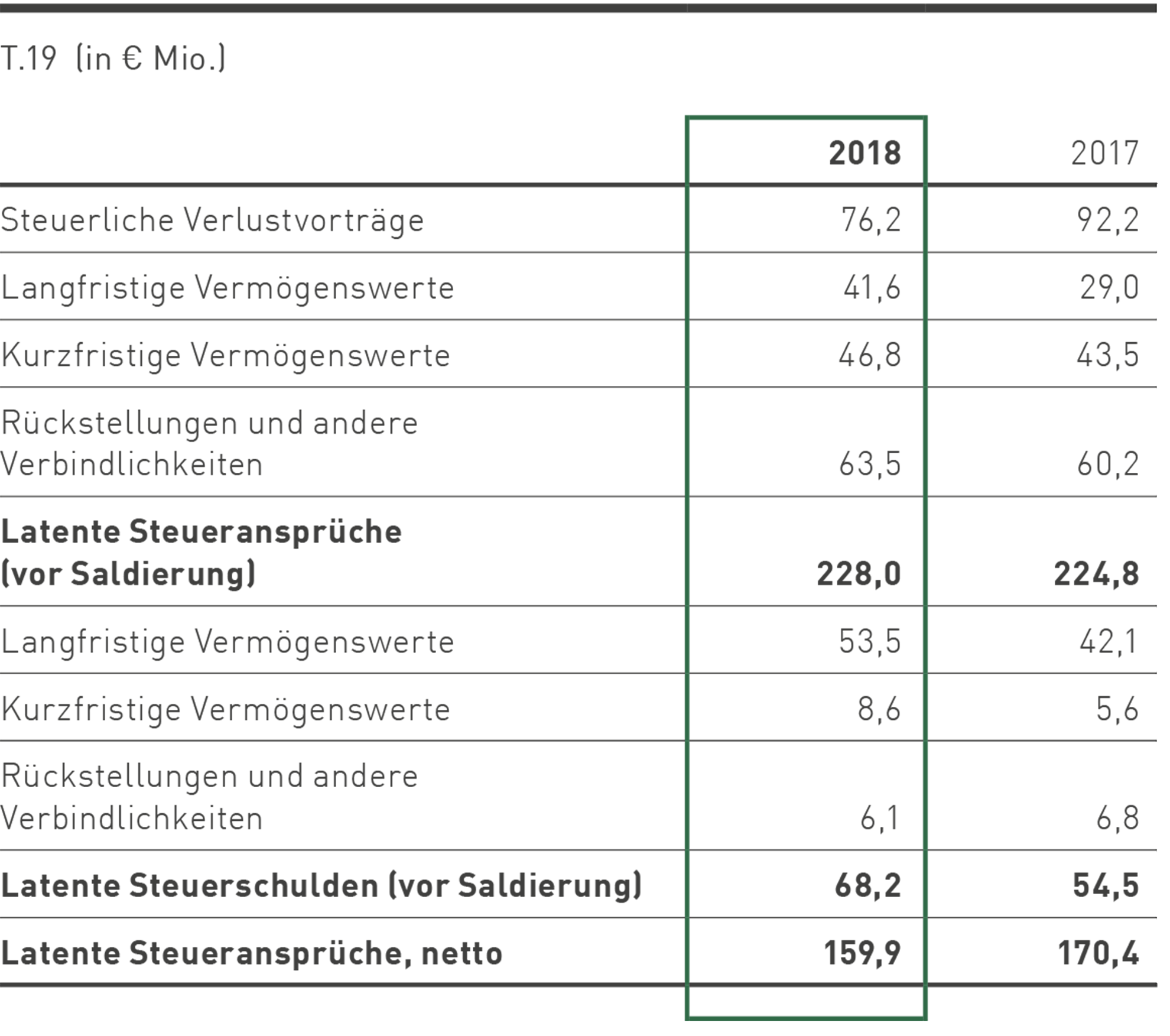

8. Latente Steuern

Die latenten Steuern beziehen sich auf die nachfolgend dargestellten Positionen:

Von den latenten Steueransprüchen sind € 105,5 Mio. (Vorjahr: € 97,9 Mio.) und von den latenten Steuerschulden € 11,8 Mio. (Vorjahr: € 10,7 Mio.) kurzfristig.

Zum 31. Dezember 2018 bestanden steuerliche Verlustvorträge von insgesamt € 541,1 Mio. (Vorjahr: € 542,9 Mio.). Daraus ergibt sich ein latenter Steueranspruch von € 147,6 Mio. (Vorjahr: € 148,2 Mio.). Latente Steuerforderungen auf diese Posten werden mit dem Betrag angesetzt, zu dem die Realisierung der damit verbundenen Steuervorteile durch zukünftige steuerliche Gewinne wahrscheinlich ist. Hiernach wurden latente Steuerforderungen für steuerliche Verlustvorträge in Höhe von € 71,4 Mio. (Vorjahr: € 56,0 Mio.) nicht angesetzt; davon sind € 71,1 Mio. (Vorjahr: € 54,4 Mio.) unverfallbar, € 13,3 Mio. (Vorjahr: € 13,4 Mio.) werden jedoch aufgrund fehlender zukünftiger Erwartungen nie genutzt werden können. Die restlichen latenten Steuerforderungen, die nicht angesetzt wurden, von € 0,3 Mio. (Vorjahr: € 1,6 Mio.) verfallen innerhalb der nächsten sieben Jahre.

Daneben wurden keine latenten Steuern für abzugsfähige temporäre Differenzen in Höhe von € 4,8 Mio. (Vorjahr: € 13,9 Mio.) gebildet.

Latente Steuerschulden für Quellensteuern aus möglichen Dividenden auf thesaurierte Gewinne der Tochtergesellschaften, die dem Finanzierungsbedarf der jeweiligen Gesellschaft dienen, wurden nicht gebildet, da es unwahrscheinlich ist, dass sich diese temporären Differenzen in absehbarer Zeit auflösen werden.

Die latenten Steueransprüche und -schulden werden saldiert, wenn sie sich auf ein Steuersubjekt beziehen und tatsächlich aufrechenbar sind. Dementsprechend werden sie in der Bilanz wie folgt ausgewiesen:

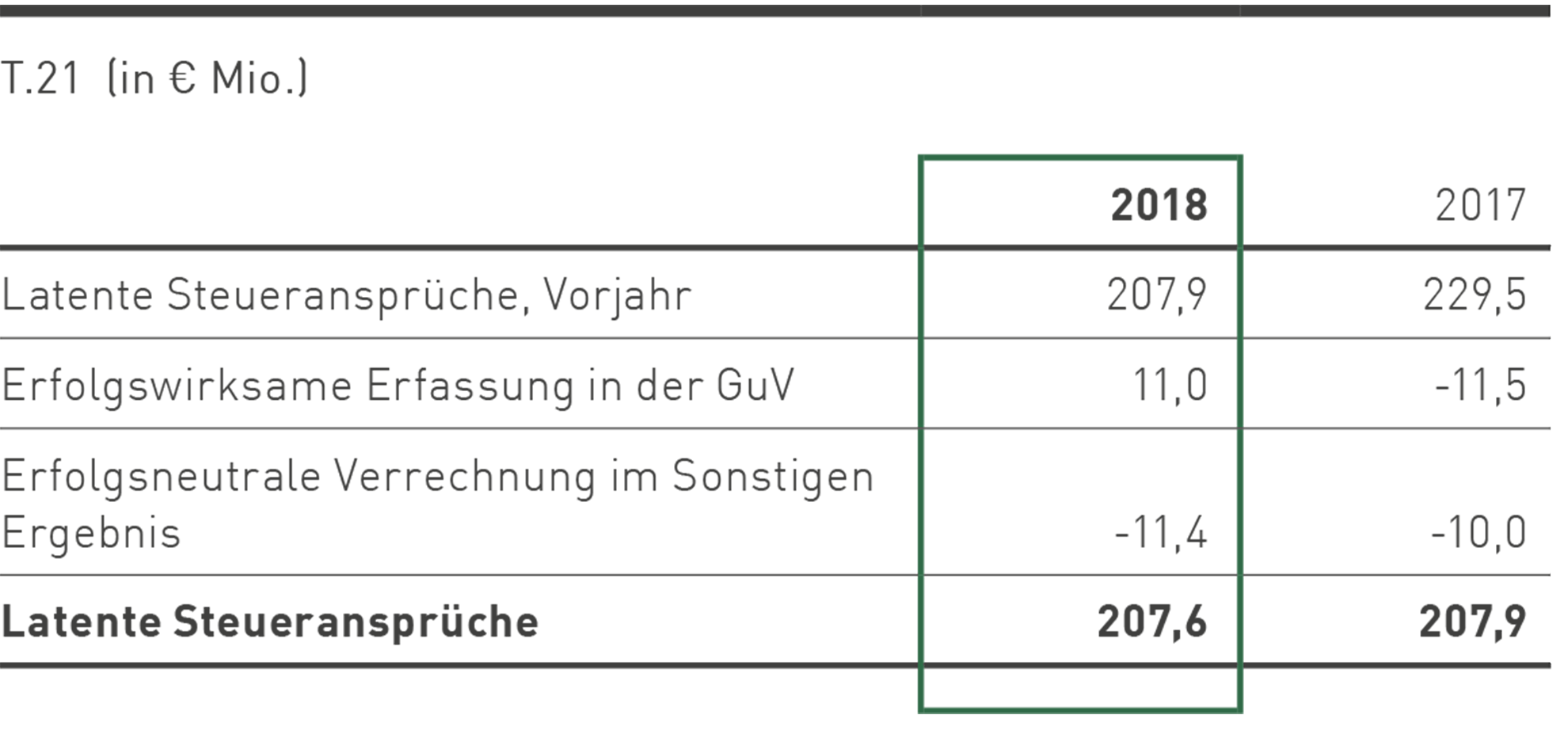

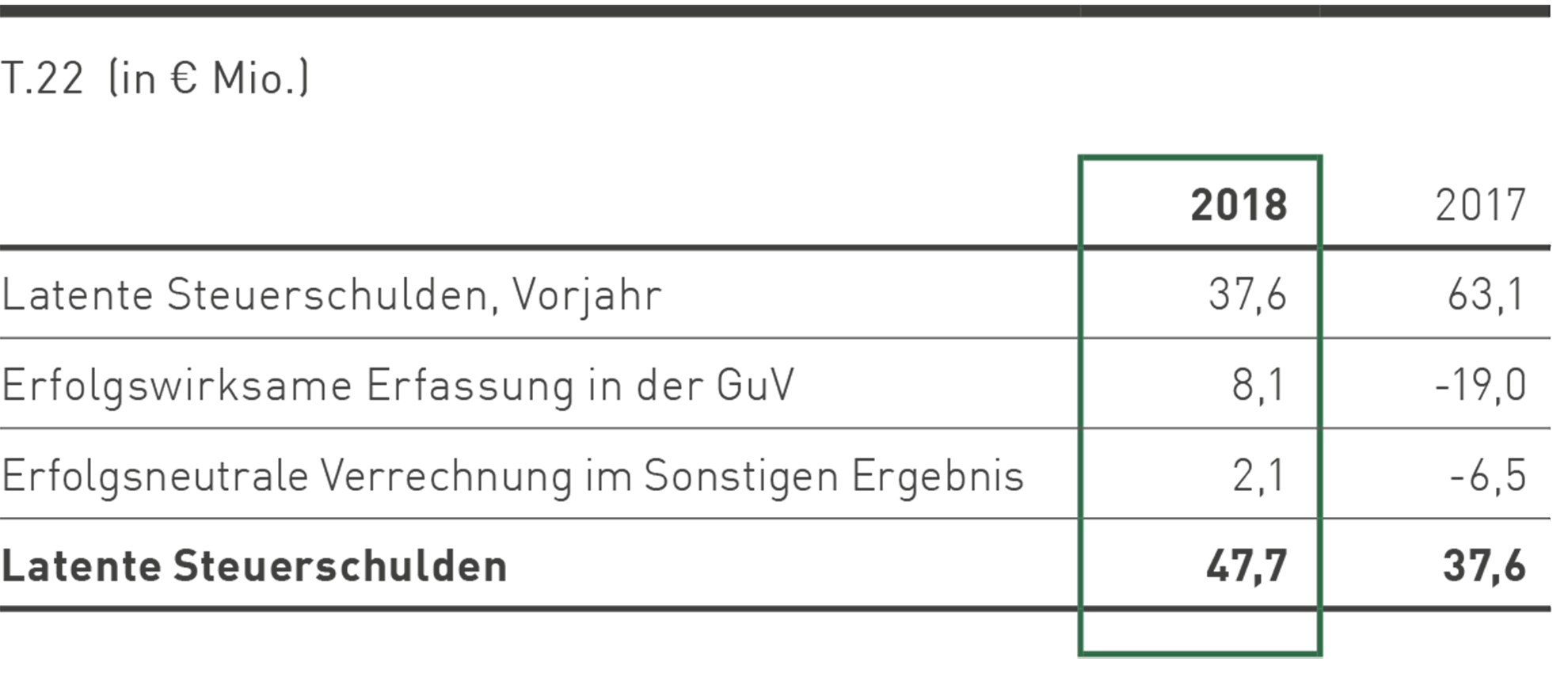

Die Entwicklung der latenten Steueransprüche stellt sich wie folgt dar:

Die Entwicklung der latenten Steuerschulden stellt sich wie folgt dar:

9. Sachanlagen

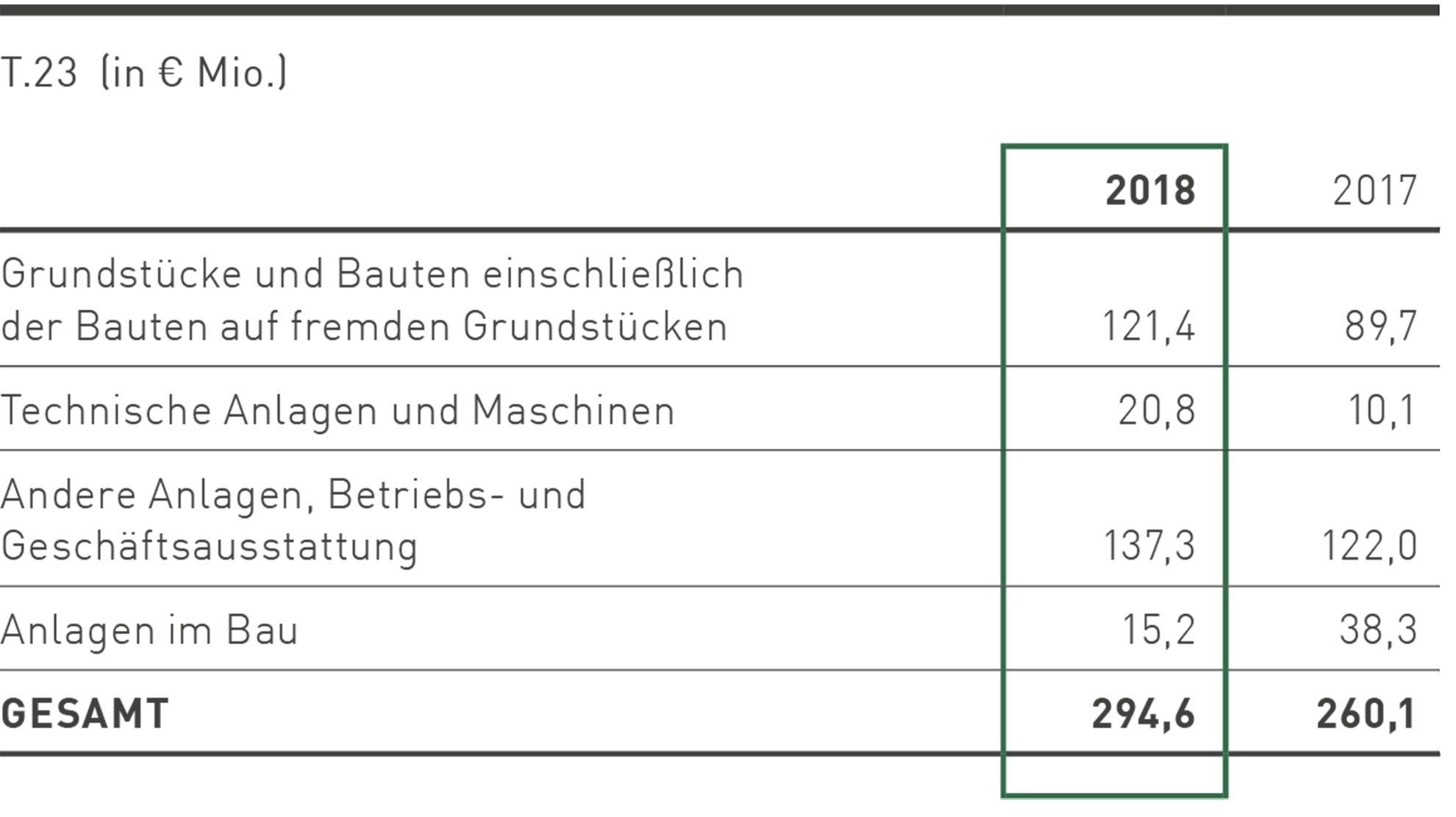

Das Sachanlagevermögen zu Buchwerten setzt sich zusammen aus:

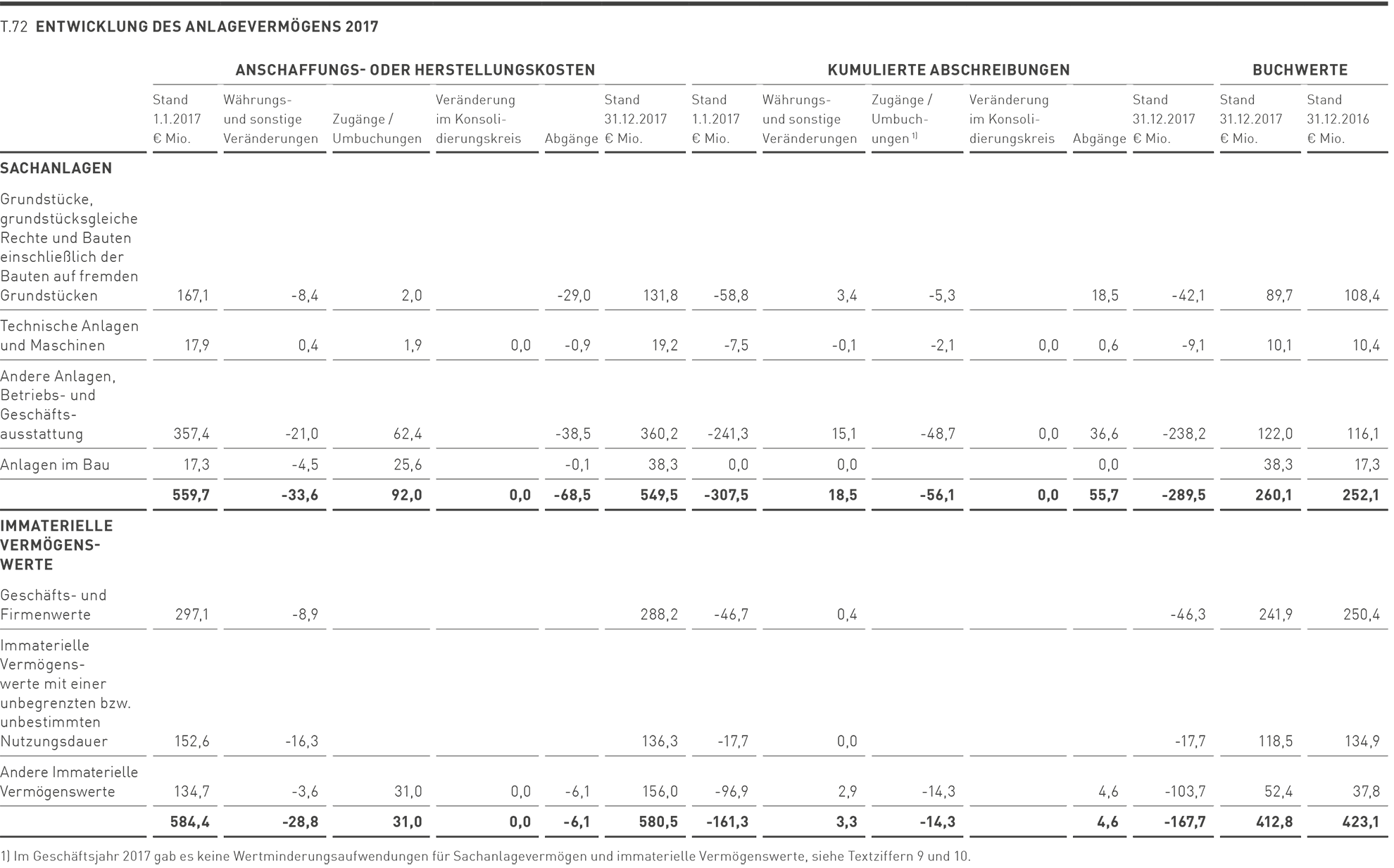

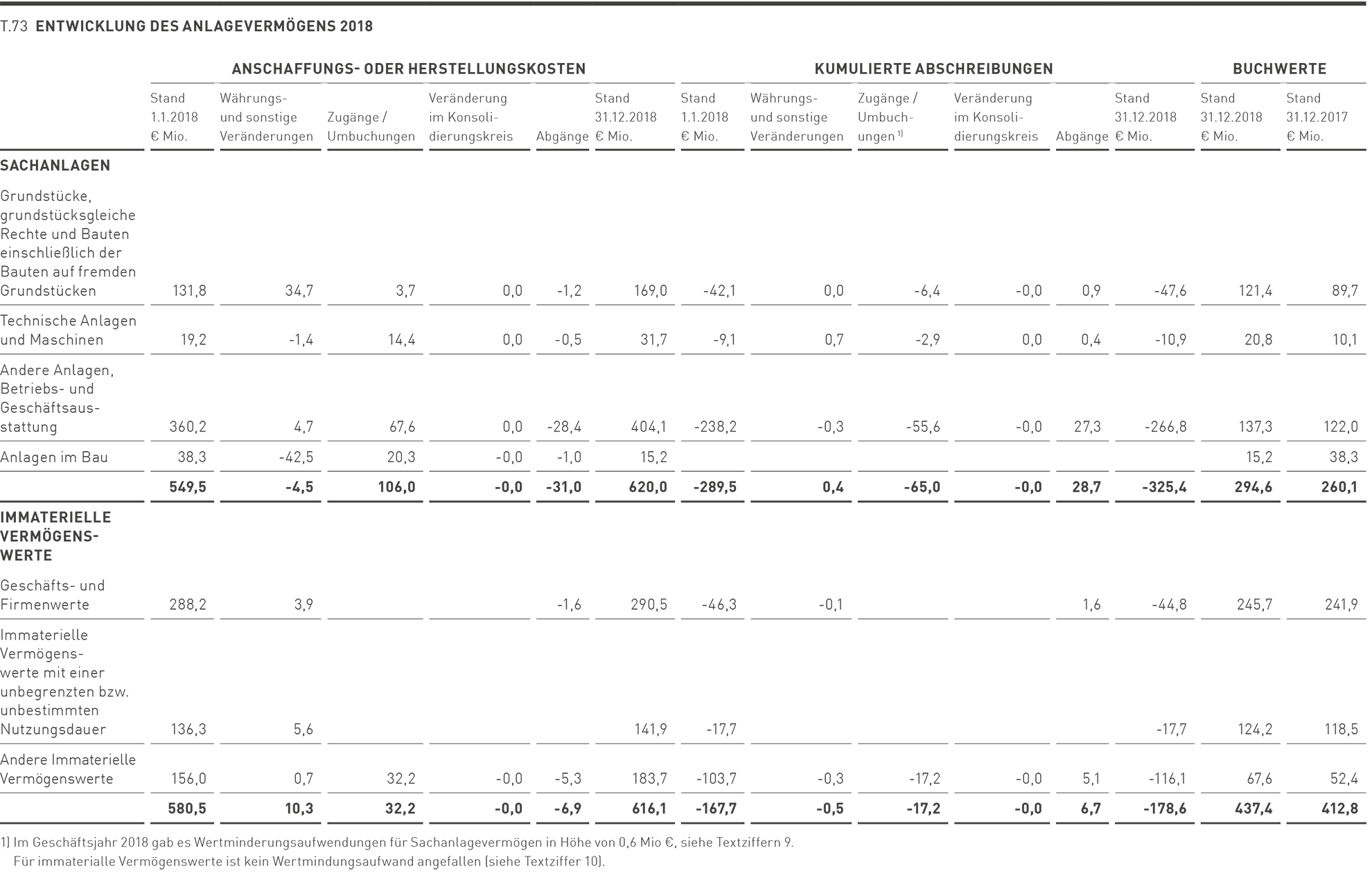

Die Buchwerte des Sachanlagevermögens sind aus den Anschaffungskosten abgeleitet. Die kumulierten Abschreibungen des Sachanlagevermögens betrugen € 325,4 Mio. (Vorjahr: € 289,5 Mio.).

Im Posten Andere Anlagen, Betriebs- und Geschäftsausstattung sind Leasinggegenstände (Finanzierungsleasing) mit einem Betrag von € 0,2 Mio. (Vorjahr: € 0,2 Mio.) enthalten und im Posten Technische Anlagen und Maschinen beziehen sich € 8,3 Mio. (Vorjahr: € 0,4 Mio.) auf Finanzierungsleasing.

Die Entwicklung der Sachanlagen im Geschäftsjahr 2018 ist in der „Entwicklung des Anlagevermögens“ in der Anlage 1 zum Konzernanhang dargestellt. Über die laufenden Abschreibungen hinausgehende Wertminderungsaufwendungen des Berichtsjahres sind mit € 0,6 Mio. (Vorjahr: € 0,0 Mio.) enthalten.

10. Immaterielle Vermögenswerte

Unter den immateriellen Vermögenswerten sind im Wesentlichen Geschäfts- oder Firmenwerte, Immaterielle Vermögenswerte mit einer unbegrenzten bzw. unbestimmten Nutzungsdauer und Vermögenswerte im Zusammenhang mit eigenen Einzelhandelsaktivitäten sowie Softwarelizenzen ausgewiesen.

Geschäfts- oder Firmenwerte und Immaterielle Vermögenswerte mit einer unbegrenzten bzw. unbestimmten Nutzungsdauer werden nicht planmäßig abgeschrieben. Im abgelaufenen Geschäftsjahr wurden in Bezug auf Geschäfts- oder Firmenwerte Werthaltigkeitstests (Impairment Tests) nach der „Discounted Cashflow Methode“ durchgeführt. Hierfür wurden die Daten der jeweiligen Dreijahresplanung zugrunde gelegt. Der erzielbare Betrag wurde dabei auf Basis des Nutzungswertes ermittelt, hieraus hat sich kein Abwertungsbedarf ergeben.

In Verbindung mit dem Geschäftsbereich Golf (CPG – Cobra PUMA Golf) besteht die Marke Cobra als immaterieller Vermögenswert mit einer unbegrenzten bzw. unbestimmten Nutzungsdauer in Höhe von € 124,2 Mio. (Vorjahr: € 118,6 Mio.). Der Buchwert der Marke Cobra ist signifikant im Vergleich zum Gesamtbuchwert der immateriellen Vermögenswerte mit unbegrenzter bzw. unbestimmter Nutzungsdauer. Dieser wurde dem Geschäftssegment Nordamerika zugeordnet, wo sich das Hauptquartier von Cobra PUMA Golf befindet. Der erzielbare Betrag der Marke Cobra (Level 3) wurde auf Basis der „Relief from Royalty-Methode“ ermittelt. Dabei wurde ein Abzinsungssatz von 6,1% p.a. (Vorjahr: 7,3% p.a.) und eine Lizenzrate von 8% (Vorjahr: 8%) sowie eine 2%ige Wachstumsrate (Vorjahr: 3%) verwendet.

Soweit Anhaltspunkte für eine Wertminderung der eigengenutzten Marke vorliegen sollten, wird die Marke nicht nur einzeln anhand der Lizenzpreisanalogiemethode bewertet, sondern der erzielbare Betrag der zahlungsmittelgenerierenden Einheit bestimmt, welchen die Marke zuzurechnen ist. In 2018 lagen keine Anhaltspunkte dafür vor.

Im Geschäftsjahr wurden Entwicklungskosten im Zusammenhang mit Golfschlägern der Marke Cobra in Höhe von € 1,7 Mio. (Vorjahr: € 1,8 Mio.) aktiviert. Die Entwicklungskosten sind in der „Entwicklung des Anlagevermögens“ dem Posten Andere immaterielle Vermögenswerte zugeordnet. Die laufenden Abschreibungen in Bezug auf die Entwicklungskosten betrugen im Geschäftsjahr € 1,1 Mio. (Vorjahr: € 0,6 Mio.).

Die Entwicklung der immateriellen Vermögenswerte im Geschäftsjahr ist in der „Entwicklung des Anlagevermögens“ in der Anlage 1 zum Konzernanhang dargestellt.

Der Posten Andere immaterielle Vermögenswerte enthält Anzahlungen in Höhe von € 21,3 Mio. (Vorjahr: € 8,7 Mio.).

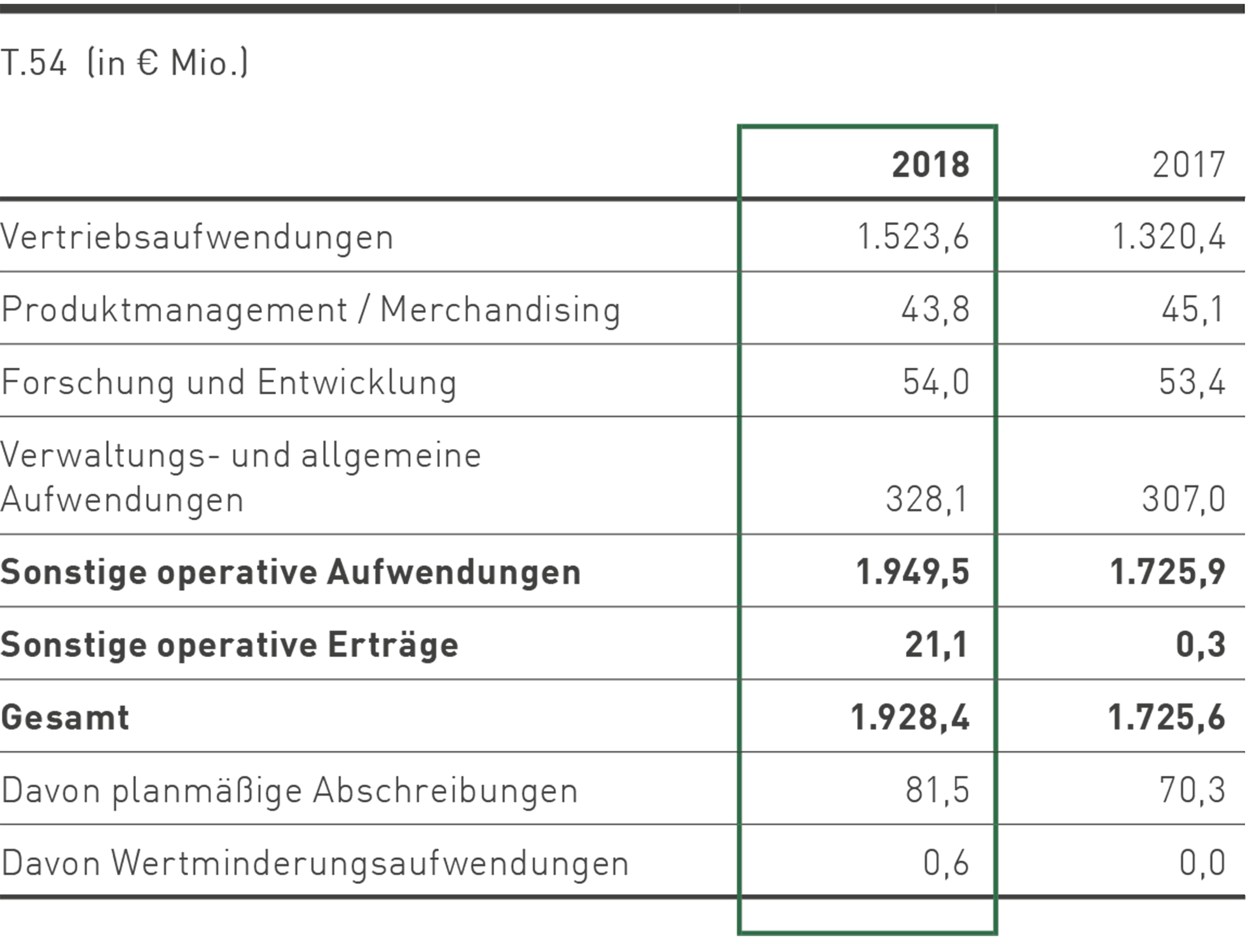

Die laufenden Abschreibungen der immateriellen Vermögenswerte in Höhe von € 17,2 Mio. (Vorjahr: € 14,3 Mio.) sind in den sonstigen operativen Aufwendungen enthalten.

Davon entfallen € 3,5 Mio. auf Vertriebsaufwendungen (Vorjahr: € 2,1 Mio.), € 1,2 Mio. auf Aufwendungen für Produktmanagement / Merchandising (Vorjahr: € 0,1 Mio.), € 0,0 Mio. auf Entwicklungskosten (Vorjahr: € 0,6 Mio.) und € 12,5 Mio. auf Verwaltungs- und allgemeinen Aufwendungen (Vorjahr: € 11,5 Mio.). Über die laufenden Abschreibungen hinausgehende Wertminderungsaufwendungen sind, wie auch im Vorjahr, nicht angefallen.

Der Geschäfts- oder Firmenwert ist den identifizierbaren zahlungsmittelgenerierenden Einheiten (CGUs) des Konzerns nach Tätigkeitsland zugeordnet. Zusammengefasst nach Regionen gliedern sich die Geschäfts- oder Firmenwerte wie folgt:

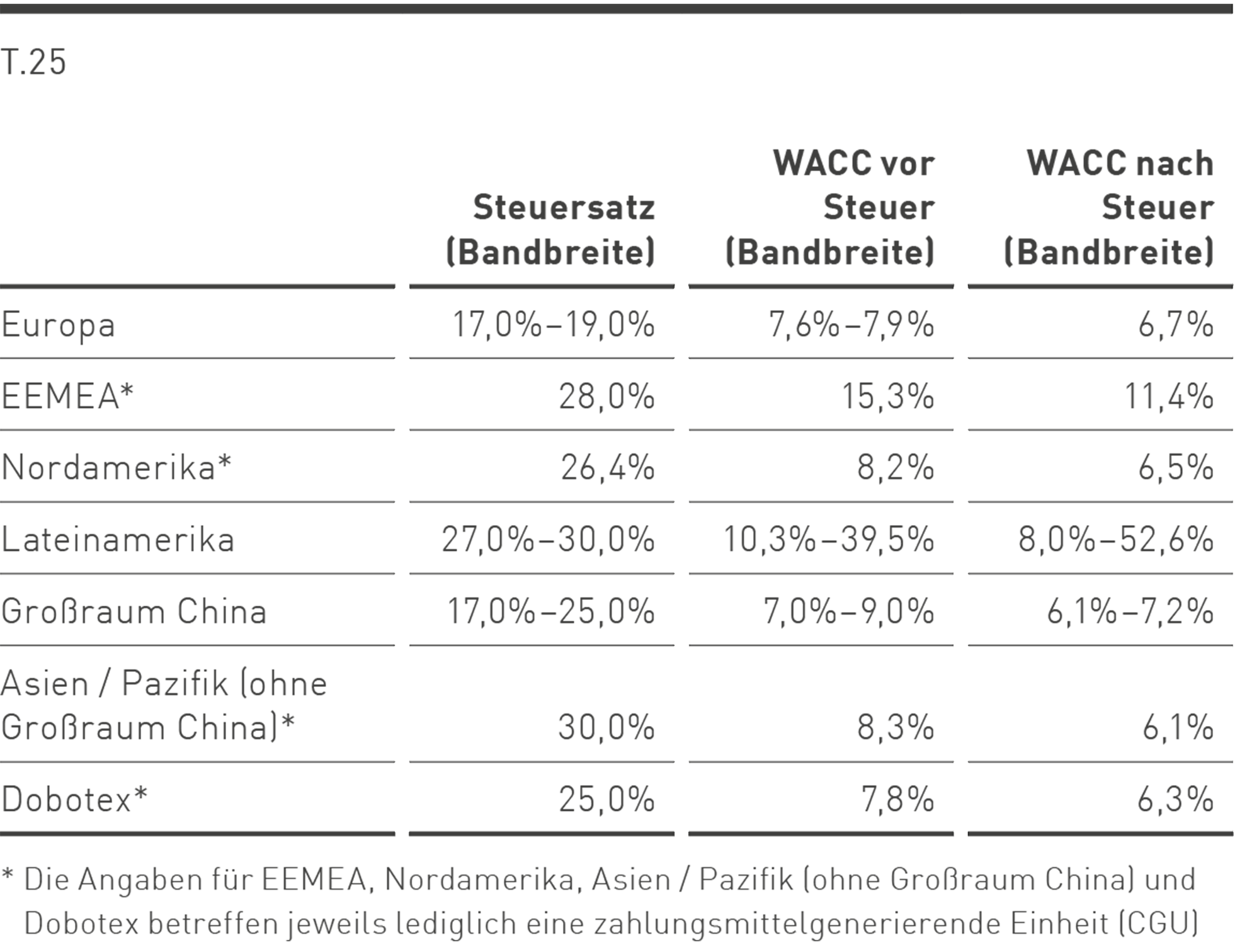

Annahmen bei der Durchführung der Impairment Tests in 2018:

Die für den Impairment Test herangezogenen Steuersätze entsprechen den tatsächlichen Steuersätzen in den jeweiligen Ländern. Die Kapitalkosten (WACC) wurden anhand von beobachtbaren Marktdaten abgeleitet.

Darüber hinaus wird in der Regel eine Wachstumsrate von 2% (Vorjahr: 3%) unterstellt. Nur in begründeten Ausnahmefällen wurde eine Wachstumsrate von unter 2% (Vorjahr: von unter 3%) angesetzt. Die Verringerung der Wachstumsrate in der ewigen Rente spiegelt eine niedrigere langfristige Inflationserwartung wider.

Die zahlungsmittelgenerierende Einheit ‚Dobotex‘ enthält einen Geschäfts- oder Firmenwert in Höhe von € 139,4 Mio. (Vorjahr: € 139,4 Mio.), welcher signifikant im Vergleich zum Gesamtbuchwert des Geschäfts- oder Firmenwertes ist. Der erzielbare Betrag wurde durch eine Nutzungswertberechnung unter Verwendung eines Abzinsungssatzes von 7,8% p.a. (Vorjahr: 7,6% p.a.) sowie einer Wachstumsrate von 2% (Vorjahr: 2%) bestimmt.

Sensitivitätsanalysen in Bezug auf die durchgeführten Impairment Tests zum Bilanzstichtag zeigen, dass eine Erhöhung der Diskontierungssätze um jeweils einen Prozentpunkt sowie zugleich eine Reduzierung der Wachstumsraten um jeweils einen Prozentpunkt keine Wertminderungsindikation ergeben. Die Sensitivitätsanalysen mit einer Erhöhung des Diskontierungssatzes um einen Prozentpunkt und die Sensitivitätsanalysen mit einer Reduzierung der Wachstumsrate um einen Prozentpunkt ergeben ebenfalls keine Wertminderungsindikation.

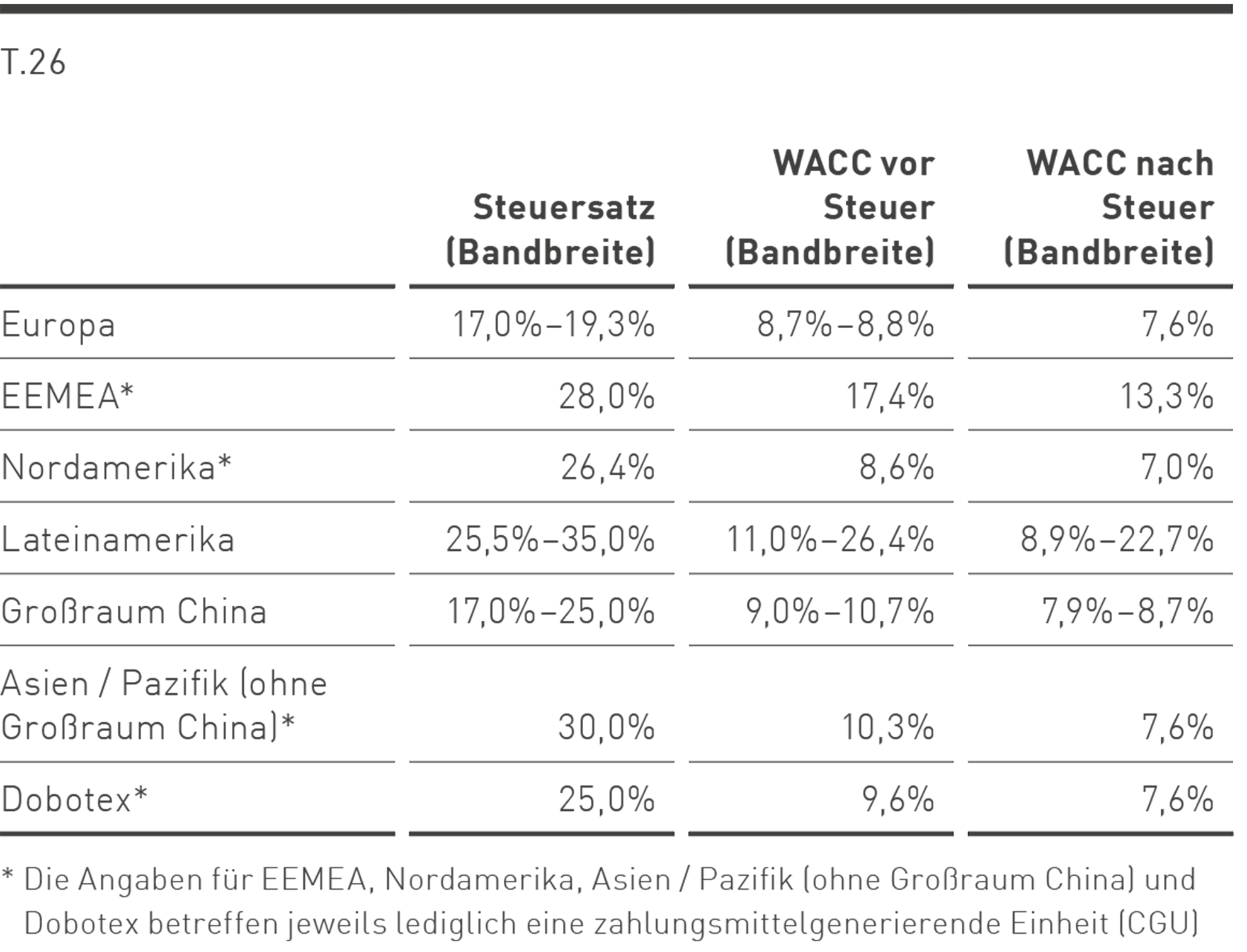

Die folgende Tabelle enthält die Annahmen bei der Durchführung der Impairment Tests im Vorjahr:

In der Regel wurde eine Wachstumsrate von 3% unterstellt und nur in begründeten Ausnahmefällen wurde eine Wachstumsrate von unter 3% angesetzt.

11. Anteile an assoziierten Unternehmen

Durch den Verlust des maßgeblichen Einflusses an der Wilderness Holdings Ltd. im Mai 2018 ist die Bewertung der Beteiligung nach der Equity-Methode beendet worden. Die Veräußerung der Beteiligung erfolgte anschließend im Juli 2018. Die Erträge / Aufwendungen im Zusammenhang mit der Beendigung der At-Equity-Bewertung bzw. der Veräußerung werden in den sonstigen operativen Erträgen und Aufwendungen ausgewiesen.

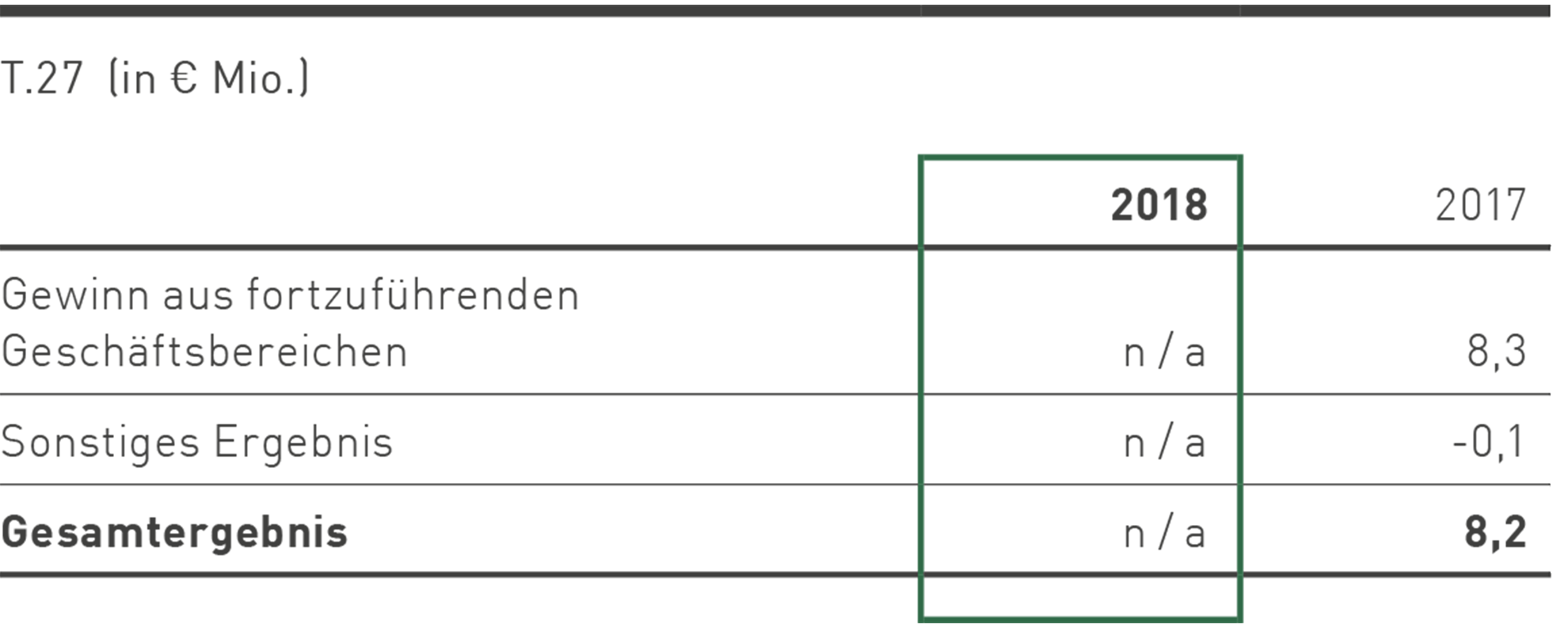

Die folgende Übersicht zeigt aggregierte Eckdaten zu dem at-equity bilanzierten assoziierten Unternehmen. Die Werte beziehen sich nicht auf die auf den PUMA-Konzern entfallenden Anteile, sondern auf das gesamte Unternehmen. Aufgrund der Beendigung der Equity-Methode werden für 2018 keine Daten mehr dargestellt.

Erhaltene Dividenden belaufen sich auf € 0,6 Mio. (Vorjahr: € 0,8 Mio.).

Abschlussstichtag der Wilderness Holdings Ltd. ist der 28. Februar 2018.

12. Sonstige langfristige Vermögenswerte

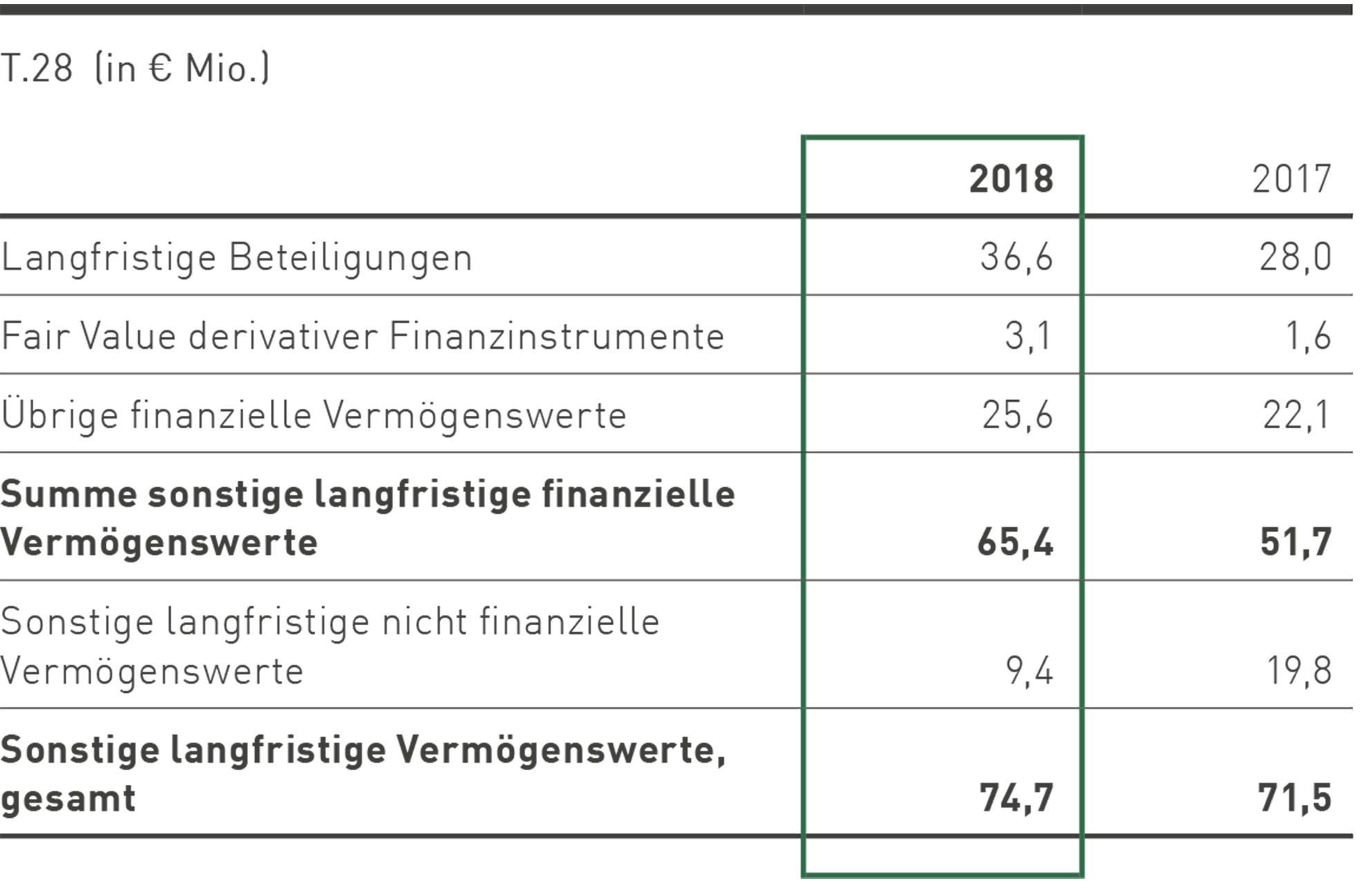

Die sonstigen langfristigen finanziellen und nicht finanziellen Vermögenswerte setzen sich wie folgt zusammen:

Die langfristigen Beteiligungen betreffen den 5,0%-igen Anteil an der Borussia Dortmund GmbH & Co. Kommanditgesellschaft auf Aktien (BVB) mit Sitz in Dortmund / Deutschland.

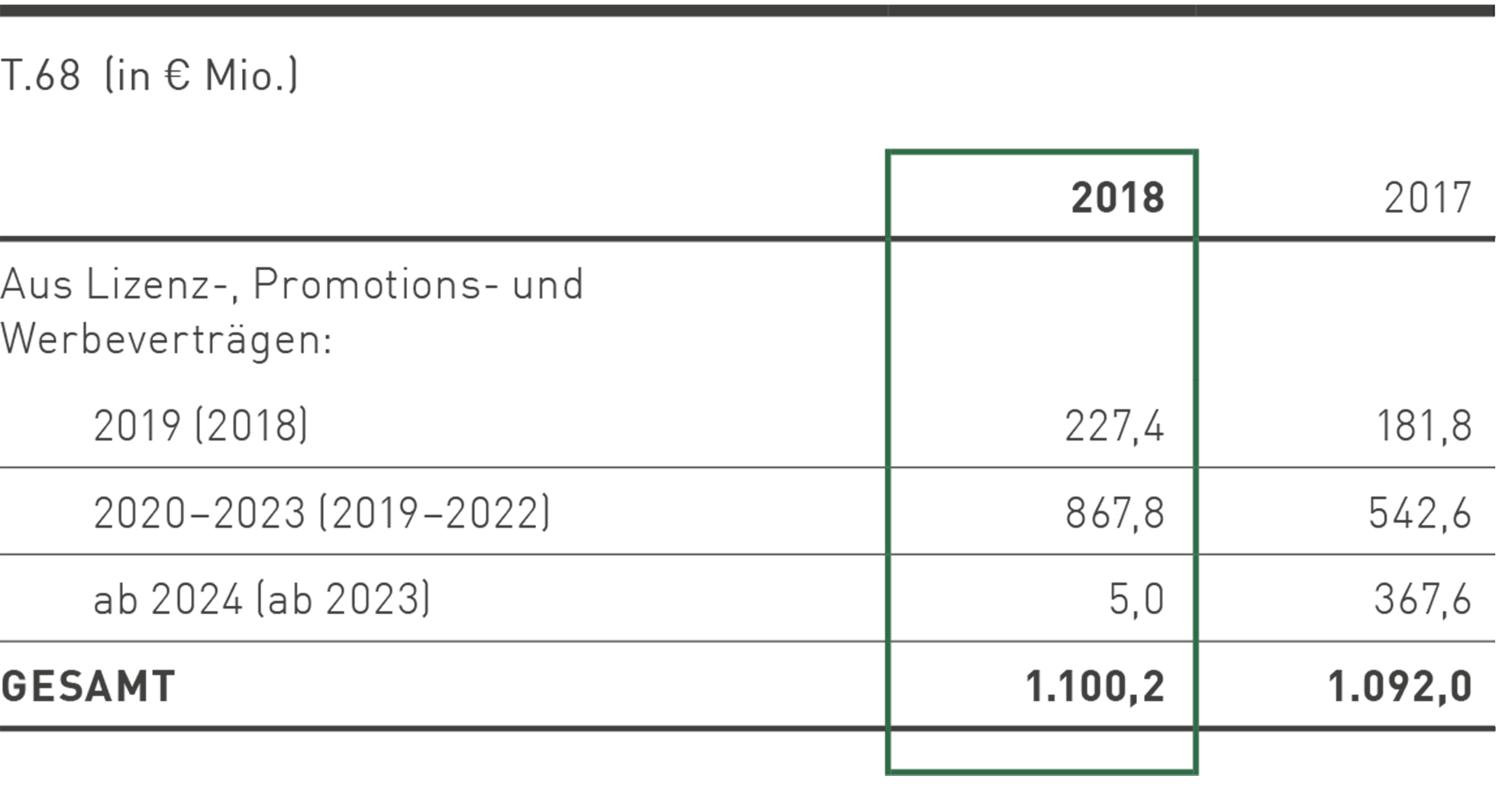

Die übrigen finanziellen Vermögenswerte enthalten mit € 22,5 Mio. (Vorjahr: € 19,2 Mio.) im Wesentlichen Mietkautionen. Die sonstigen langfristigen nicht finanziellen Vermögenswerte enthalten im Wesentlichen Abgrenzungsposten im Zusammenhang mit Promotions- und Werbeverträgen.

Im Geschäftsjahr 2018 gab es keine Anhaltspunkte auf Wertminderungen der sonstigen langfristigen Vermögenswerte.

13. Verbindlichkeiten

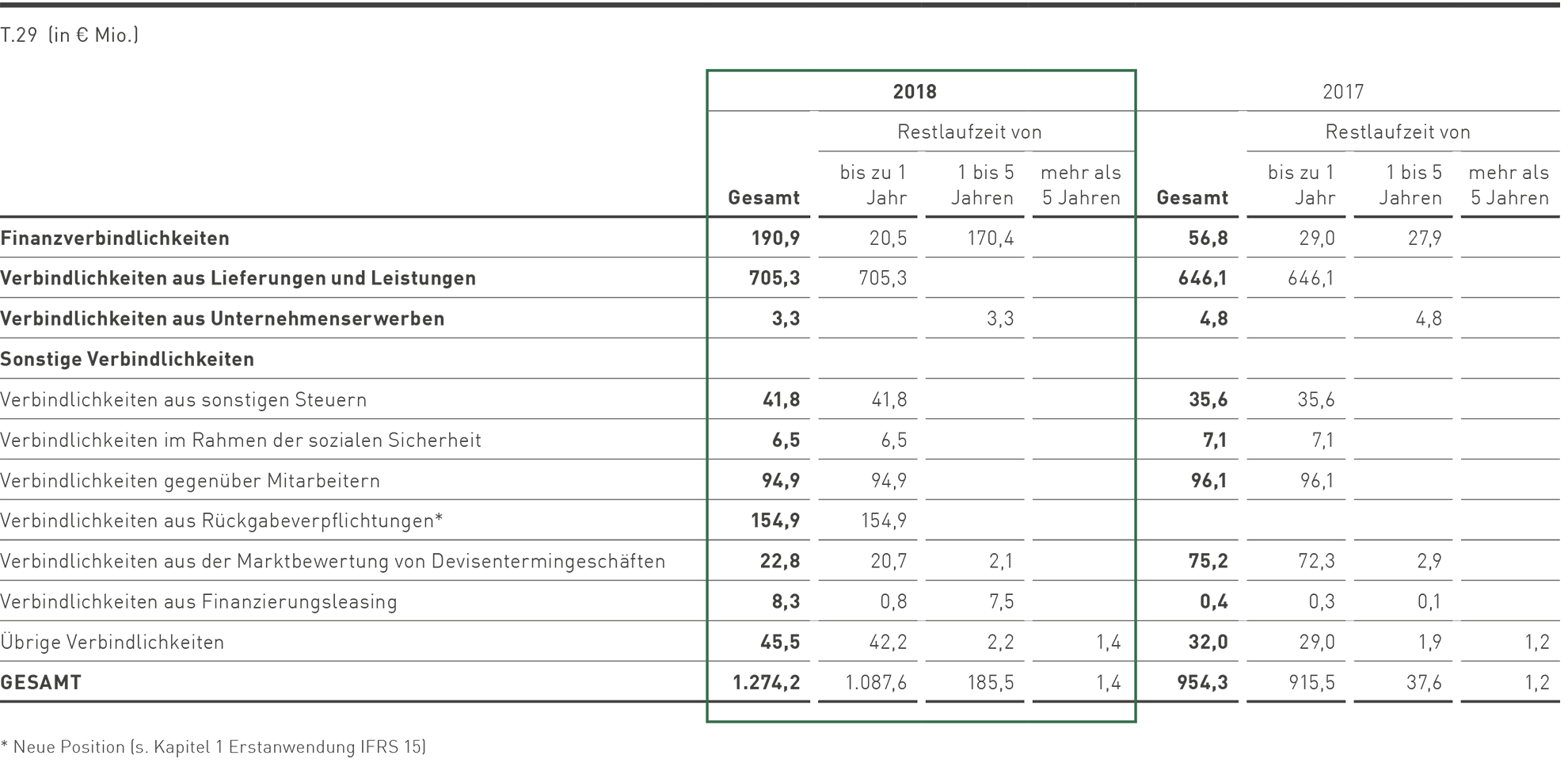

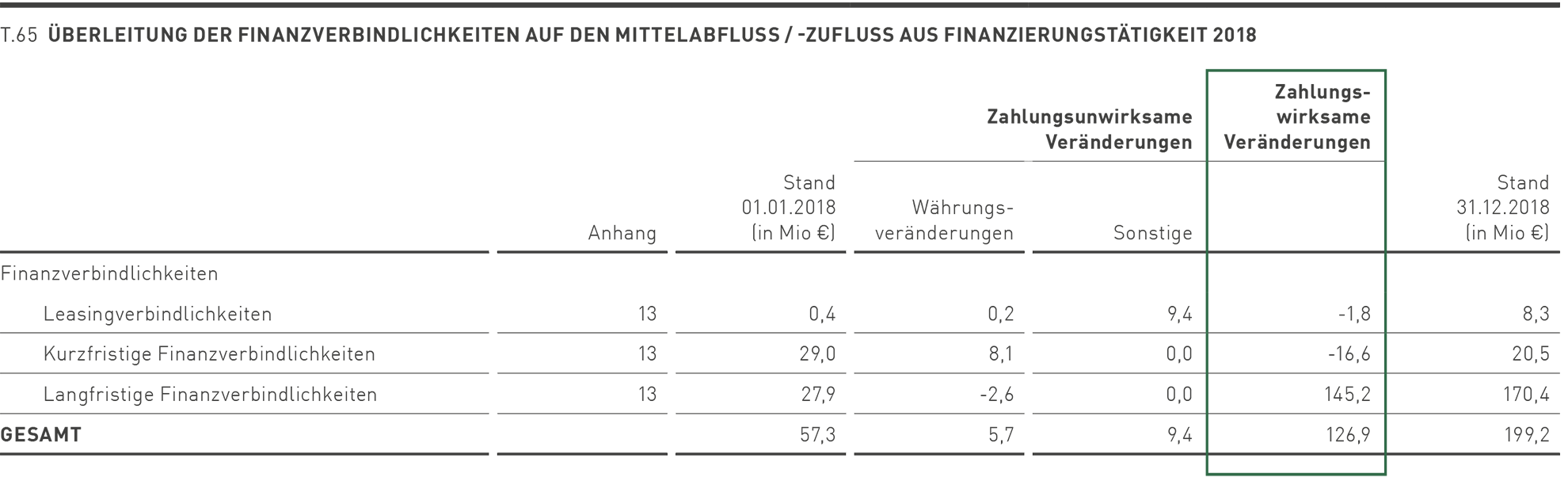

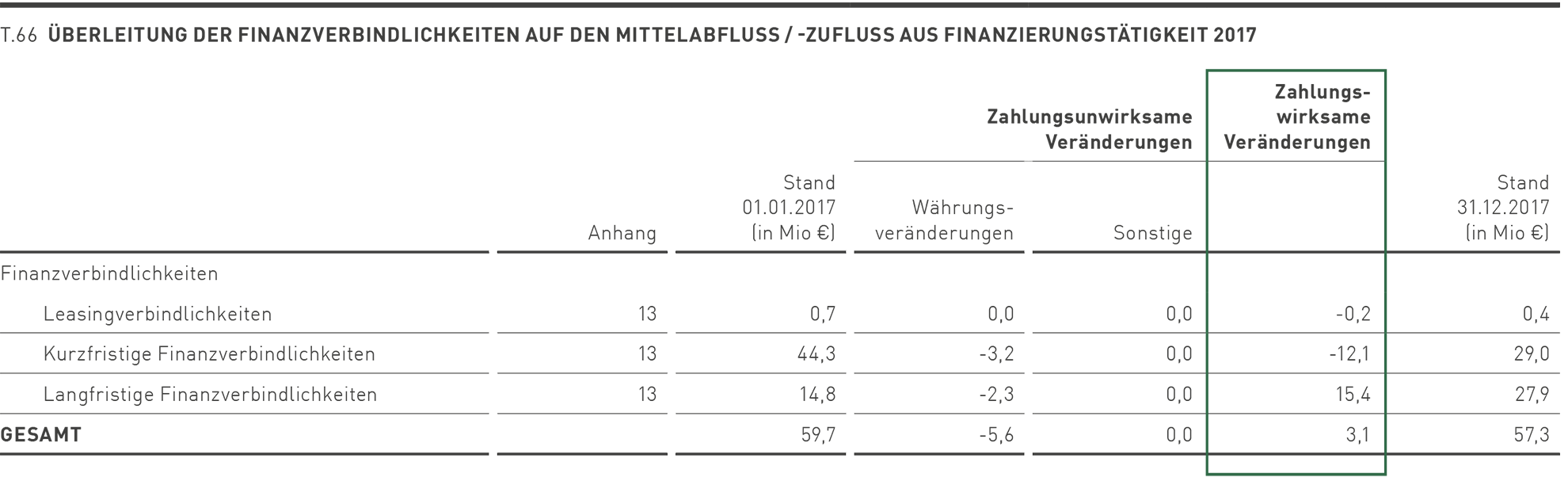

Die Restlaufzeiten der Verbindlichkeiten stellen sich wie folgt dar:

PUMA verfügt über bestätigte Kreditlinien von insgesamt € 691,9 Mio. (Vorjahr: € 497,1 Mio.). Bei den Finanzverbindlichkeiten wurden € 1,5 Mio. (Vorjahr: € 0,0 Mio.) aus nur bis auf Weiteres zugesagten Kreditlinien beansprucht. Die nicht ausgenutzten bestätigten Kreditlinien zum 31. Dezember 2018 betrugen € 501,0 Mio. gegenüber € 440,2 Mio. im Vorjahr.

Der Effektivzinssatz der Finanzverbindlichkeiten lag in einer Bandbreite von 0,1% bis 8,4% (Vorjahr: 1,0% bis 14,7%).

Die Verbindlichkeiten aus Rückgabeverpflichtungen resultieren aus Verträgen mit Kunden und beinhalten neben Verpflichtungen aus Rückgaberechten von Kunden auch Verpflichtungen im Zusammenhang mit Kundenboni.

Die Finanzinstrumente, die in der Bilanz zum beizulegenden Zeitwert („Fair Value“) bewertet werden, wurden nach der folgenden Hierarchie ermittelt:

Level 1: Verwendung von auf aktiven Märkten für identische Vermögenswerte oder Verbindlichkeiten notierten Preisen.

Level 2: Verwendung von Inputfaktoren, bei denen es sich nicht um die in Level 1 berücksichtigten notierten Preise handelt, die sich aber für den Vermögenswert oder die Verbindlichkeit entweder direkt (d.h. als Preis) oder indirekt (d.h. in Ableitung von Preisen) beobachten lassen.

Level 3: Verwendung von nicht auf beobachtbaren Marktdaten basierenden Faktoren für die Bewertung des Vermögenswertes oder der Verbindlichkeit.

Der Fair Value der Finanzanlagen der Kategorie „Fair Value through OCI“ (FVOCI) wurde gemäß Level 1 ermittelt. Die Marktwerte der derivativen Vermögenswerte und Verbindlichkeiten wurden gemäß Level 2 ermittelt.

Zahlungsmittel- und Zahlungsmitteläquivalente, Forderungen aus Lieferungen und Leistungen sowie sonstige Forderungen besitzen kurze Restlaufzeiten. Somit entspricht der Buchwert zum Abschlussstichtag näherungsweise dem Fair Value. Bei Forderungen wird der Nennwert herangezogen unter Berücksichtigung von Abschlägen für Ausfallrisiken.

Der Buchwert der Ausleihungen entspricht zum Abschlussstichtag näherungsweise dem Fair Value.

Die Fair Values der sonstigen finanziellen Vermögenswerte entsprechen den Buchwerten unter Berücksichtigung marktgerechter Zinssätze. In den übrigen finanziellen Vermögenswerten sind € 30,4 Mio. (Vorjahr: € 25,7 Mio.) enthalten, die zu marktüblichen Konditionen als Miet- oder sonstige Kautionen verpfändet wurden.

Die kurzfristigen Bankverbindlichkeiten sind jederzeit kündbar. Somit entspricht der Buchwert zum Abschlussstichtag näherungsweise dem Fair Value. Bei den langfristigen Bankverbindlichkeiten handelt es sich um fest verzinsliche Darlehen. Die Buchwerte entsprechen den Rückzahlungsbeträgen.

Verbindlichkeiten aus Lieferungen und Leistungen haben kurze Restlaufzeiten; die bilanzierten Werte stellen daher näherungsweise den Fair Value dar.

Die Kaufpreisverbindlichkeiten im Zusammenhang mit den Unternehmenserwerben führen gemäß den Verträgen zu Auszahlungen. Die sich hieraus ergebenden Nominalbeträge wurden in Abhängigkeit vom voraussichtlichen Zahlungszeitpunkt mit einem angemessenen Marktzinssatz abgezinst. Der Marktzinssatz betrifft zum Ende des Geschäftsjahres eine Gesellschaft und liegt bei 0,7% (Vorjahr: 0,6%).

Die Fair Values der übrigen finanziellen Verbindlichkeiten werden als Barwerte unter Berücksichtigung der jeweils aktuellen Zinsparameter ermittelt.

Die Fair Values der Derivate mit Hedgebeziehung zum Bilanzstichtag werden unter Berücksichtigung aktueller Marktparameter, d.h. von am Markt beobachtbaren Referenzkursen unter Berücksichtigung der Terminauf- bzw. abschläge, ermittelt. In die Bewertung fließt das auf den Bewertungsstichtag diskontierte Ergebnis des Vergleichs der Terminkurse am Abschlusstag mit denen am Bewertungstag ein. Die Fair Values werden dabei auch auf das Nichterfüllungsrisiko der Geschäftspartner hin überprüft. Dazu ermittelt PUMA Berichtigungswerte, sog. Credit Value Adjustments (CVA) oder auch Debt Value Adjustments (DVA) auf Basis eines Auf- / Abschlagsverfahrens unter Berücksichtigung aktueller Marktinformationen. Dabei wurden keine materiellen Abweichungen festgestellt, so dass hier keine Anpassungen in den ermittelten Fair Value eingeflossen sind.

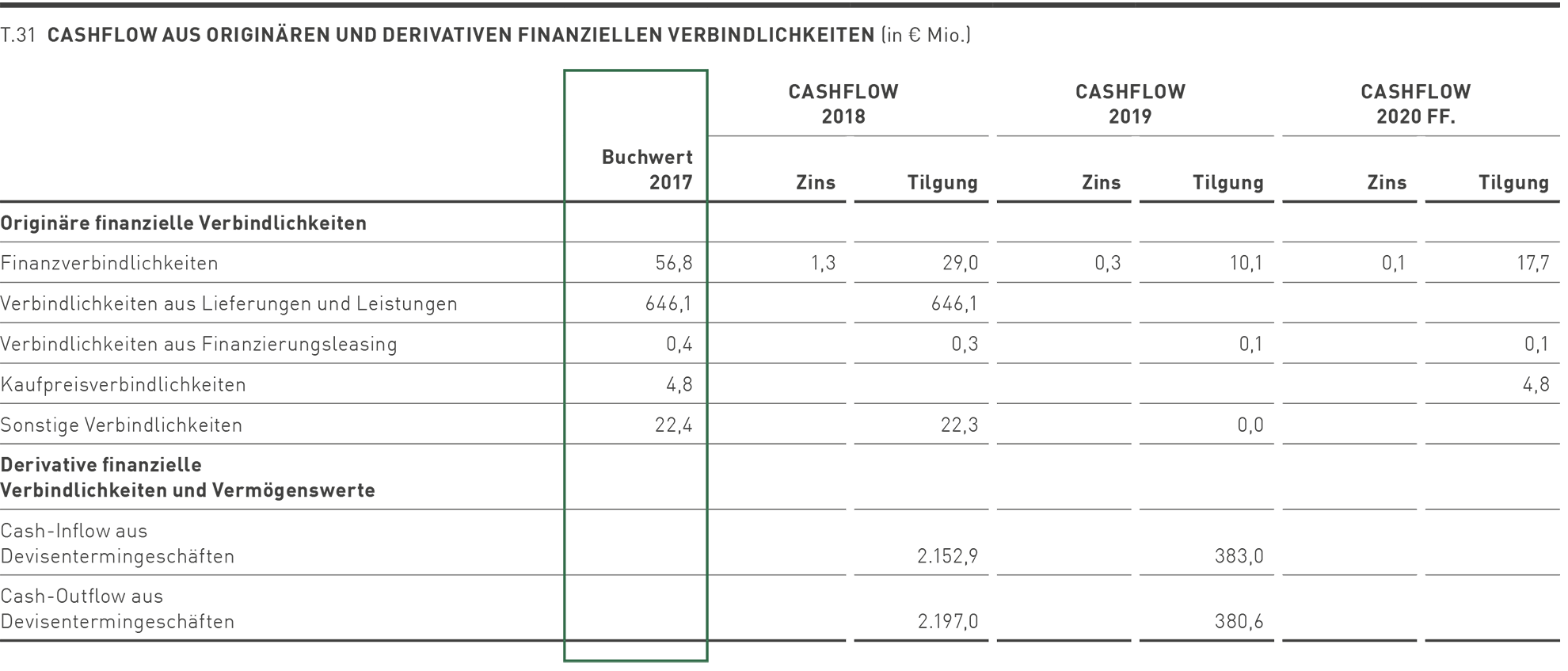

Nettoergebnis nach Bewertungskategorien:

Zur Ermittlung des Nettoergebnisses werden die Zinsen, Währungseffekte, Wertberichtigungen sowie Gewinne bzw. Verluste aus Veräußerungen berücksichtigt.

Die Wertberichtigungen auf Forderungen sind in den allgemeinen Verwaltungsaufwendungen enthalten.

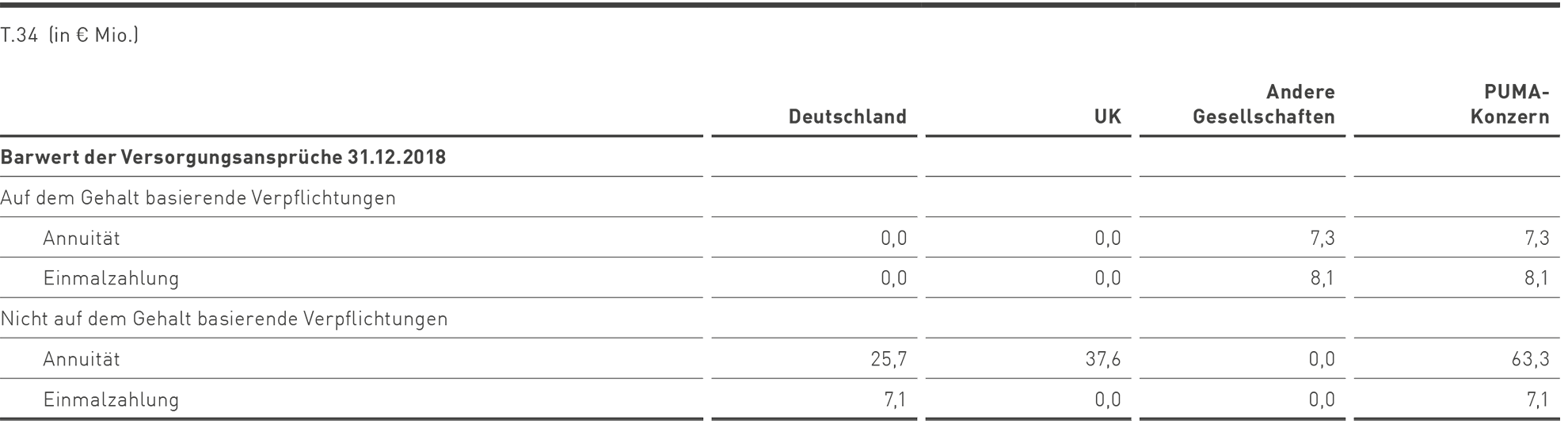

15. Pensionsrückstellungen

Die Pensionsrückstellungen resultieren aus Ansprüchen der Mitarbeiter auf Leistungen im Falle der Invalidität, des Todes oder des Erreichens eines gewissen Alters, die je nach Land auf gesetzlichen oder vertraglichen Regelungen beruhen. Die Pensionsverpflichtungen umfassen im PUMA-Konzern sowohl leistungs- als auch beitragsorientierte Versorgungszusagen und enthalten sowohl Verpflichtungen aus laufenden Pensionen als auch Anwartschaften auf zukünftig zu zahlende Pensionen. Die Versorgungszusagen sind sowohl rückstellungs- als auch fondsfinanziert.

Die mit den Versorgungszusagen verbundenen Risiken betreffen im Wesentlichen die üblichen Risiken von leistungsorientierten Pensionsplänen in Bezug auf mögliche Änderungen des Abzinsungssatzes und in kleinem Maße der Inflationsentwicklung sowie der Langlebigkeit. Um die Risiken veränderter Kapitalmarktbedingungen und demografischer Entwicklungen zu begrenzen, wurden die Pläne mit den höchsten Verpflichtungen in Deutschland und Großbritannien vor einigen Jahren für Neueintritte geschlossen oder versichert. Das spezifische Risiko von auf dem Gehalt basierenden Verpflichtungen ist innerhalb der PUMA – Gruppe gering. Durch die Einführung einer jährlichen Obergrenze in 2016 für das pensionsfähige Gehalt im Plan Großbritannien ist dieses Risiko für die höchsten Verpflichtungen abgedeckt. Der UK Plan wird daher als nicht auf dem Gehalt basierende Verpflichtung eingestuft.

Im Vorjahr wurden folgende Werte ermittelt:

Die wesentlichen Versorgungsregelungen sind im Folgenden beschrieben:

Die allgemeine Pensionsordnung der PUMA SE sieht grundsätzlich Rentenzahlungen in Höhe von maximal € 127,82 pro Monat und Anwärter vor. Sie wurde für Neueintritte ab 1996 geschlossen. Darüber hinaus bestehen bei der PUMA SE Einzelzusagen (Festbeträge in unterschiedlicher Höhe) sowie beitragsorientierte Einzelzusagen (zum Teil aus Entgeltumwandlung). Bei den beitragsorientierten Zusagen handelt es sich um versicherte Pläne. Gesetzliche Mindestfinanzierungsverpflichtungen bestehen nicht. Der auf die inländischen Versorgungsansprüche entfallende Verpflichtungsumfang beträgt zu Ende 2018 € 32,7 Mio. (Vorjahr: € 27,1 Mio.) und macht somit 38,1% der gesamten Verpflichtung aus. Der beizulegende Zeitwert für das den inländischen Verpflichtungen gegenüberstehende Planvermögen beträgt € 22,3 Mio., die entsprechende Pensionsrückstellung beträgt € 10,3 Mio.

Der Defined Benefit Plan in Großbritannien ist seit 2006 für Neueintritte geschlossen. Hier handelt es sich um gehalts- und dienstzeitabhängige Zusagen auf Alters-, Invaliden- und Hinterbliebenenrente. 2016 wurde eine Wachstumsobergrenze von 1% p.a. auf das pensionsfähige Gehalt eingeführt. Eine Teilkapitalisierung der Altersrente ist zulässig. Es bestehen gesetzliche Mindestfinanzierungsverpflichtungen. Die Verpflichtung für die Versorgungsansprüche des Defined Benefit Plans in Großbritannien beträgt zu Ende 2018 € 37,6 Mio. (Vorjahr: € 41,5 Mio.) und stellt 43,9% der gesamten Verpflichtung dar. Die Verpflichtung ist durch ein Vermögen von € 30,5 Mio. gedeckt. Die Rückstellung beträgt € 7,1 Mio.

Der Barwert der Versorgungsansprüche hat sich wie folgt entwickelt:

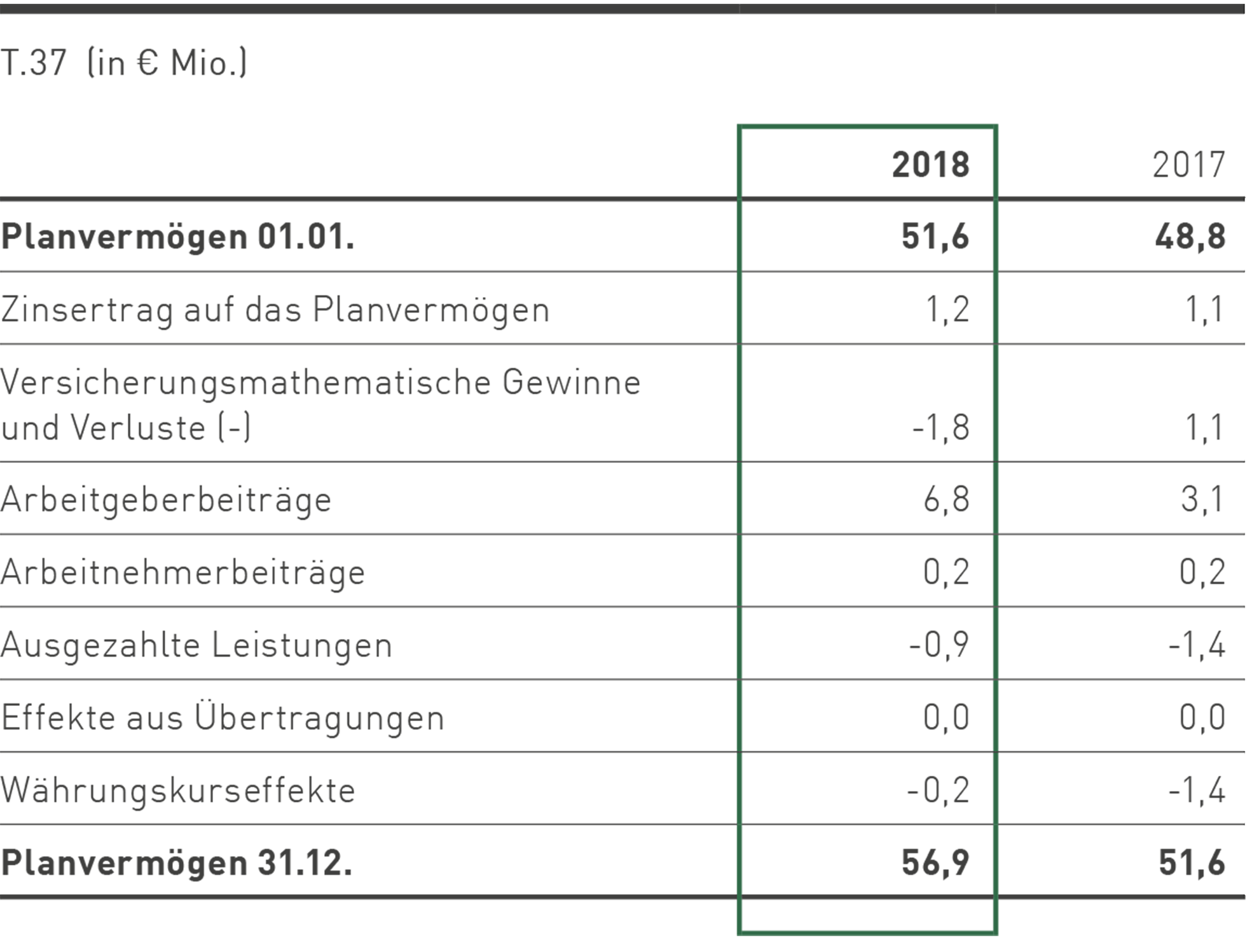

Das Planvermögen hat sich wie folgt entwickelt:

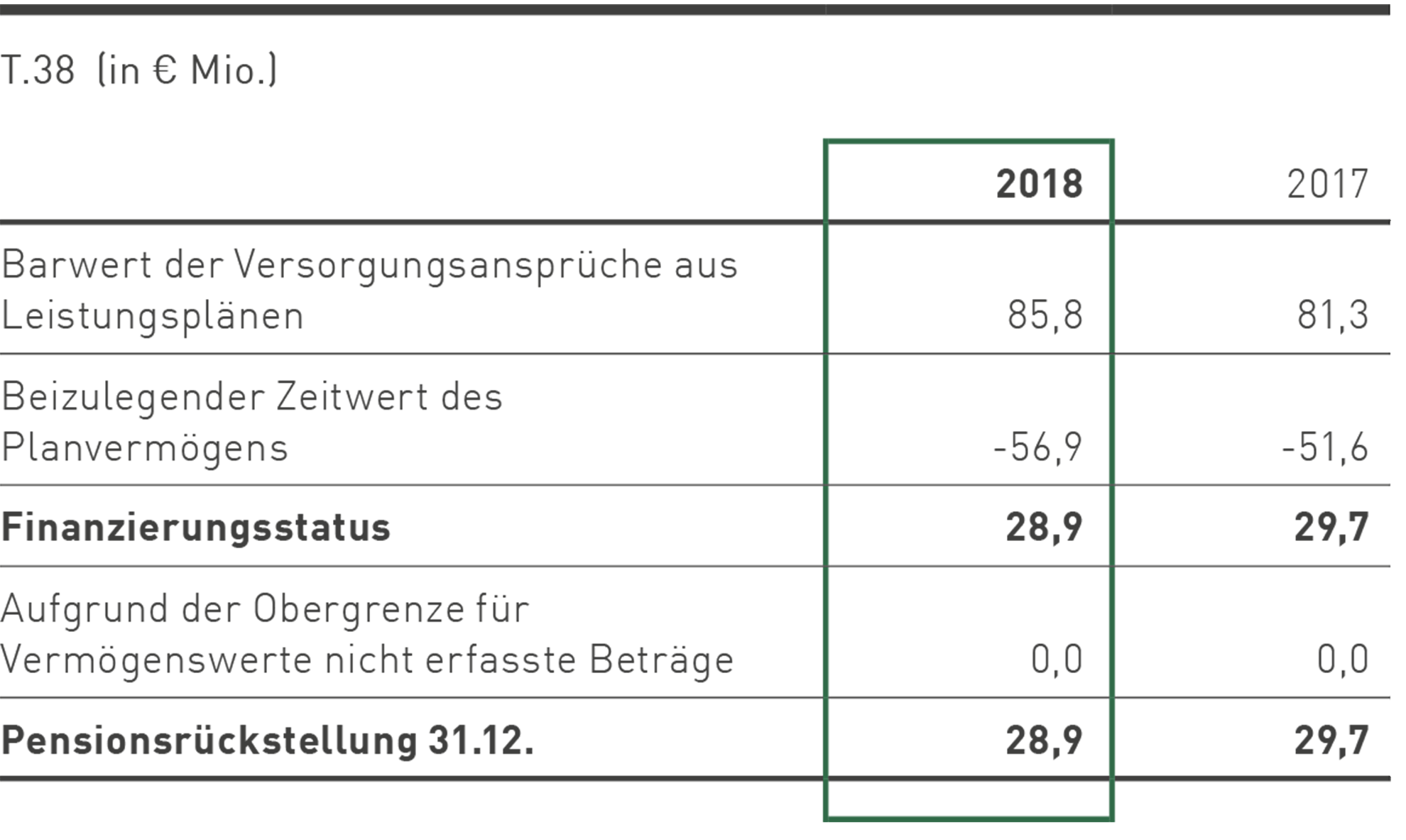

Die Pensionsrückstellung für den Konzern leitet sich wie folgt ab:

In 2018 betrugen die ausgezahlten Leistungen € 1,7 Mio. (Vorjahr: € 2,3 Mio.). Für das Jahr 2019 werden Zahlungen in Höhe von € 2,2 Mio. erwartet. Davon werden voraussichtlich € 1,1 Mio. vom Arbeitgeber direkt erbracht. Die Beiträge in das externe Planvermögen betrugen im Jahr 2018 € 6,8 Mio. (Vorjahr: € 3,1 Mio.). Für das Jahr 2019 werden Beiträge in Höhe von € 2,0 Mio. erwartet.

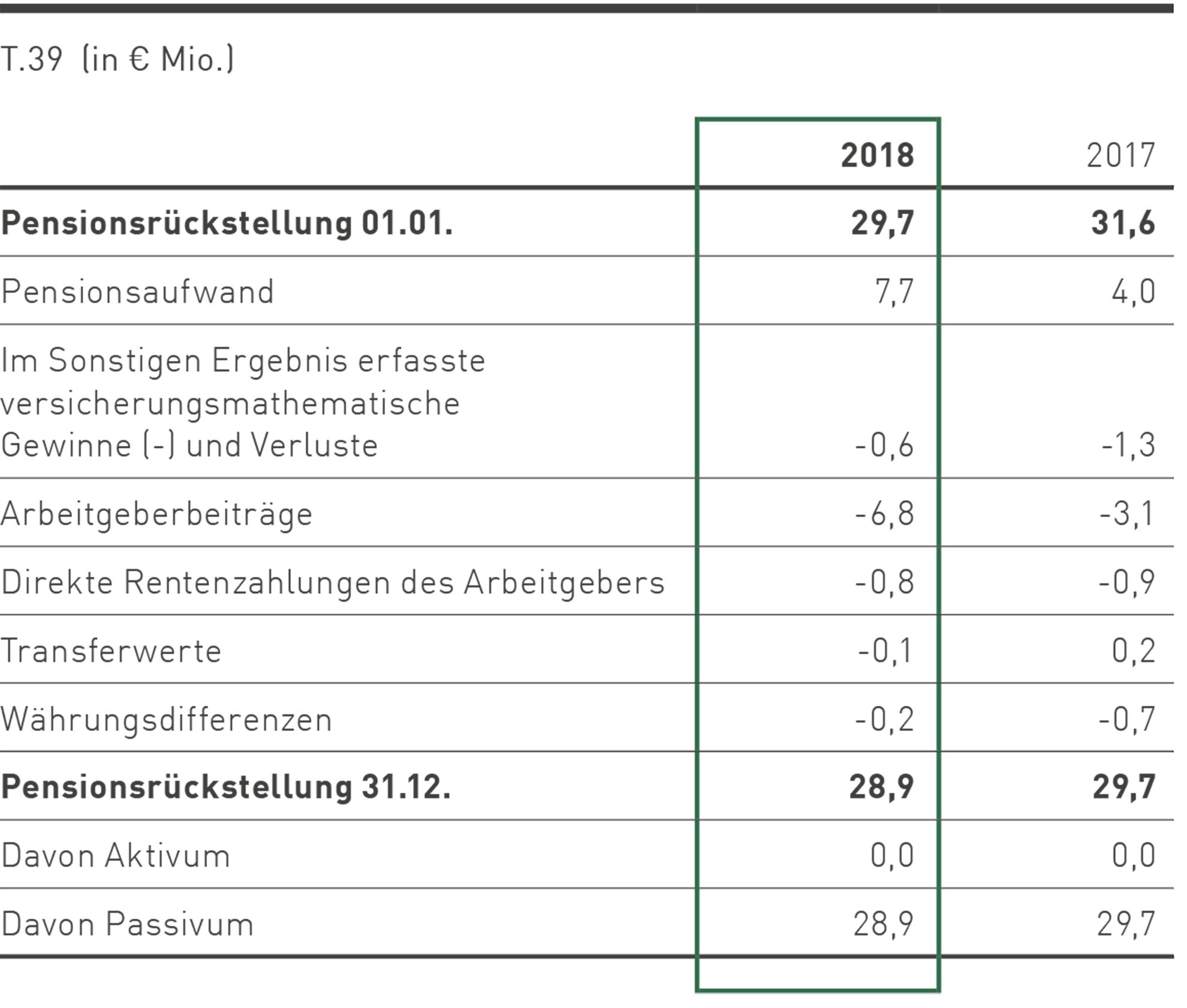

Die Pensionsrückstellung hat sich wie folgt entwickelt:

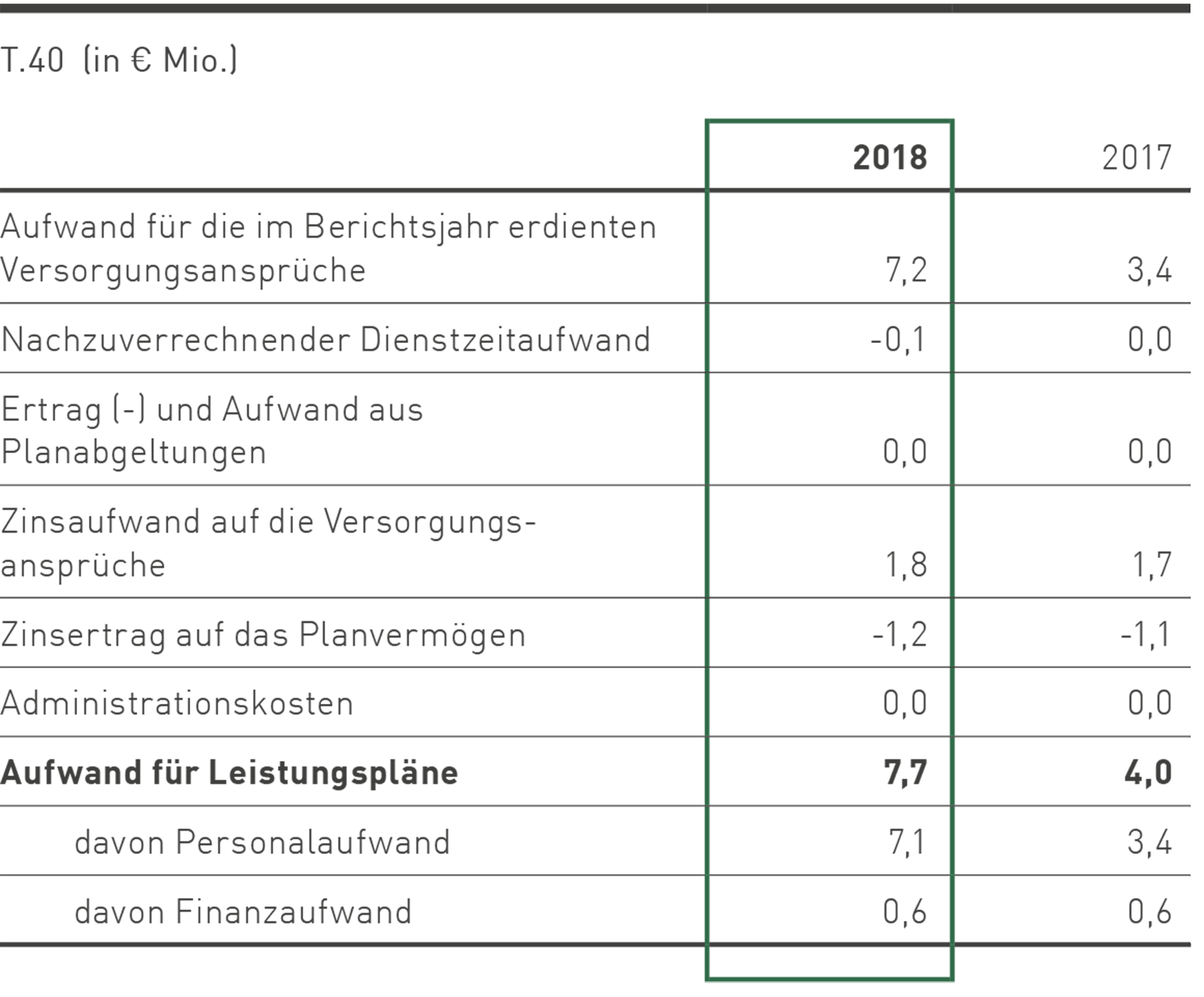

Der Aufwand im Geschäftsjahr 2018 gliedert sich wie folgt:

Zusätzlich zu den leistungsorientierten Pensionsplänen zahlt PUMA auch in beitragsorientiere Pläne ein. Die geleisteten Zahlungen für das Geschäftsjahr 2018 beliefen sich auf € 12,5 Mio. (Vorjahr: € 11,7 Mio.).

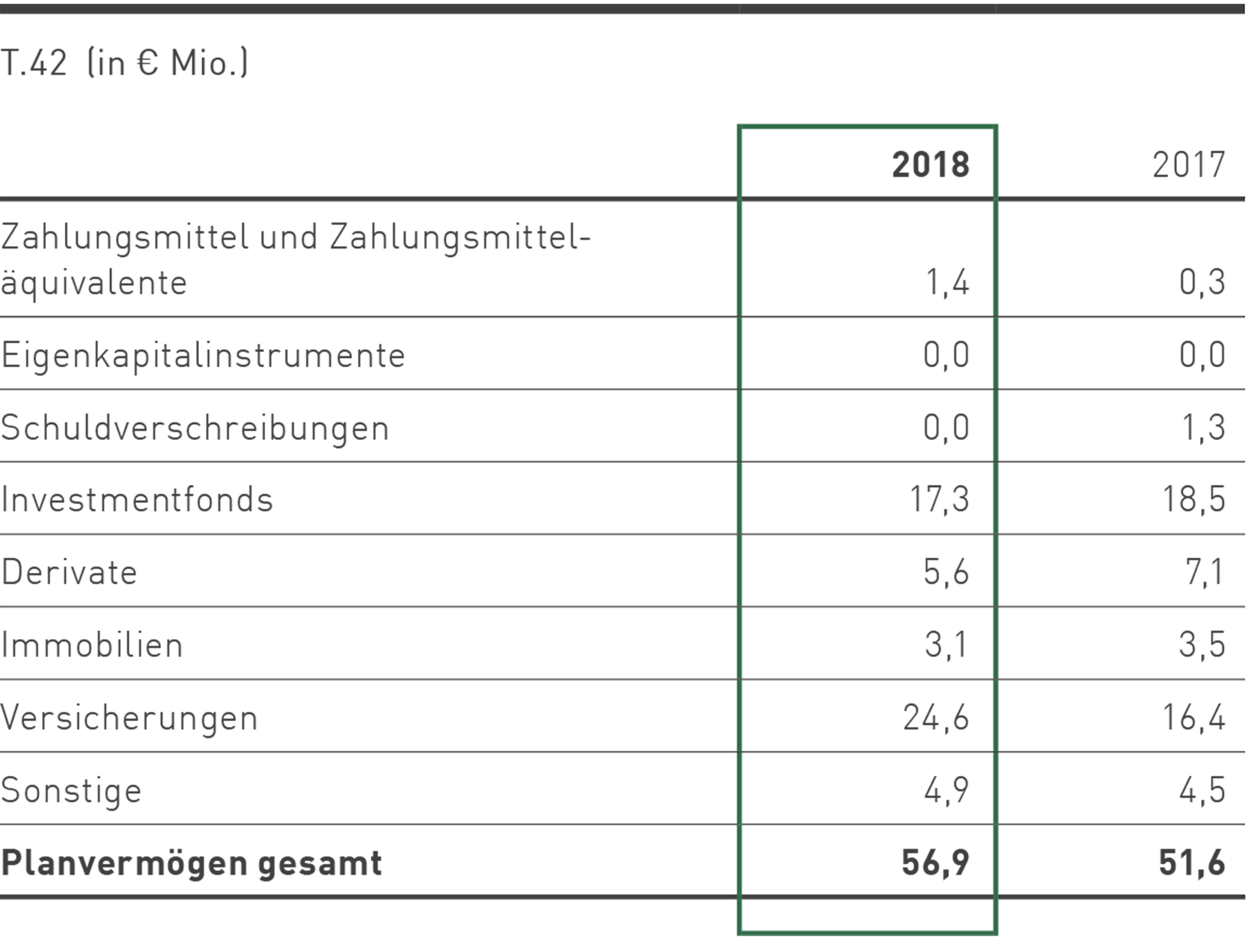

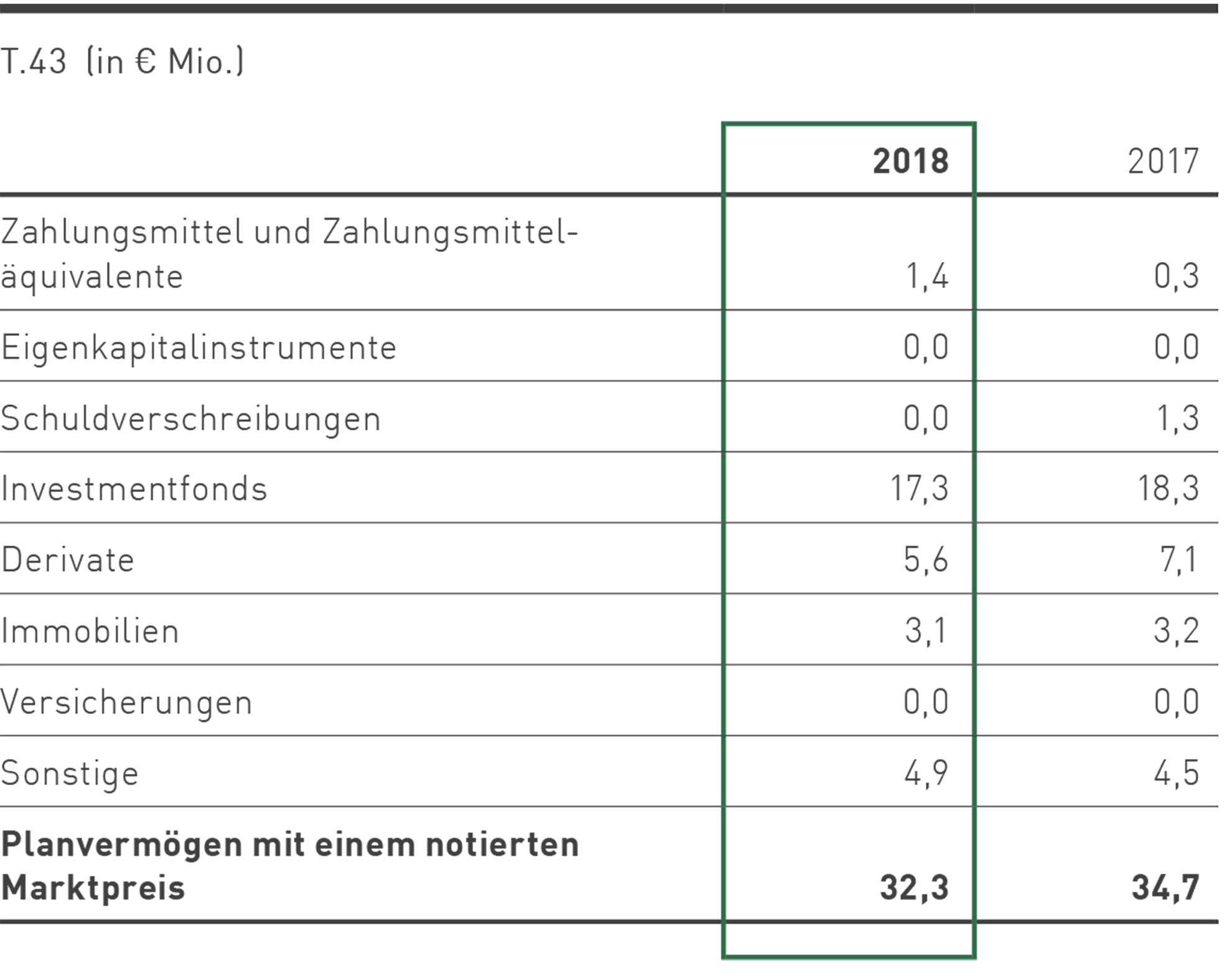

Eigene Finanzinstrumente oder von Konzerngesellschaften genutzte Immobilien sind im Planvermögen unverändert nicht enthalten.

Das Planvermögen dient ausschließlich der Erfüllung der definierten Leistungsverpflichtungen. In einigen Ländern bestehen für die Art und Höhe der zu wählenden Finanzmittel gesetzliche Vorgaben, in anderen Ländern (zum Beispiel Deutschland) erfolgt dies auf freiwilliger Basis. In Großbritannien wird die Vermögensverwaltung von einem Treuhänderausschuss verantwortet, der sich aus Repräsentanten von Gesellschaft und Mitarbeitern zusammensetzt. Die Anlagestrategie zielt auf langfristige Gewinne mit geringer Volatilität ab. Sie wurde in 2017 und 2018 überarbeitet und das Risikoprofil wurde reduziert.

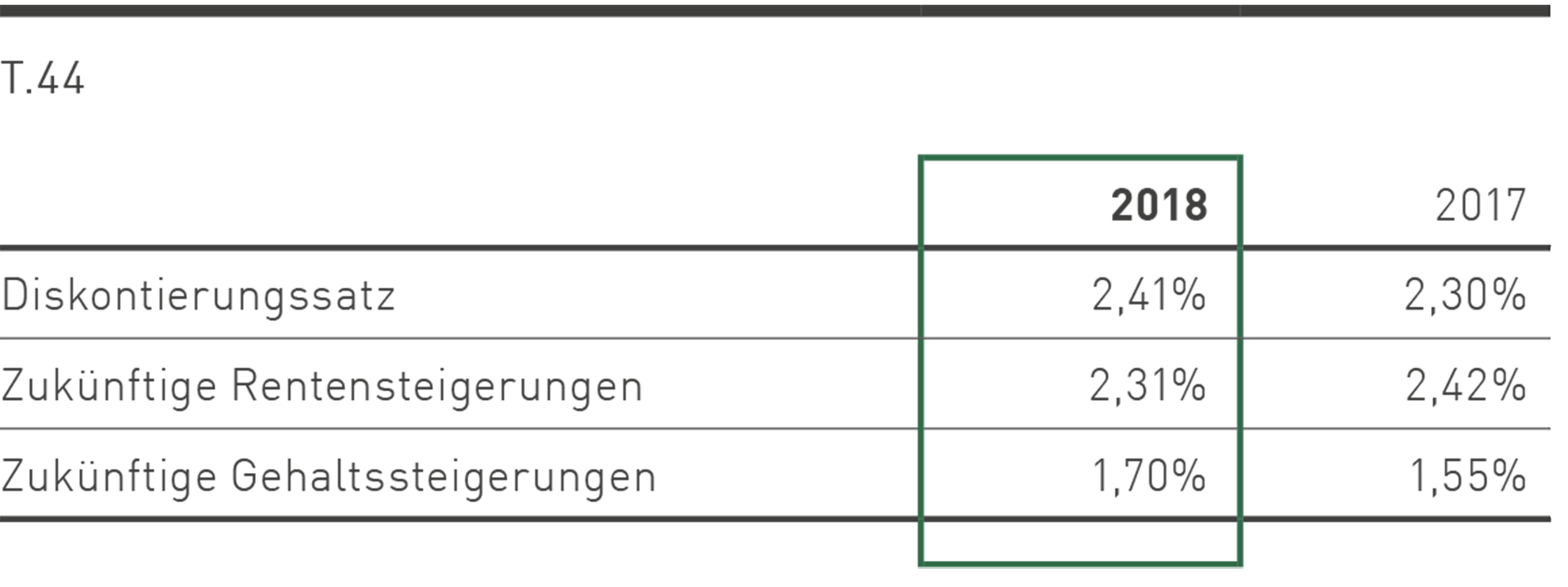

Bei der Ermittlung von Pensionsverpflichtungen und Pensionsaufwand wurden folgende Annahmen verwendet:

Bei den angegebenen Werten handelt es sich um gewichtete Durchschnittswerte. Für den Euroraum wurde einheitlich ein Rechnungszins von 1,75% (Vorjahr: 1,75%) angesetzt.

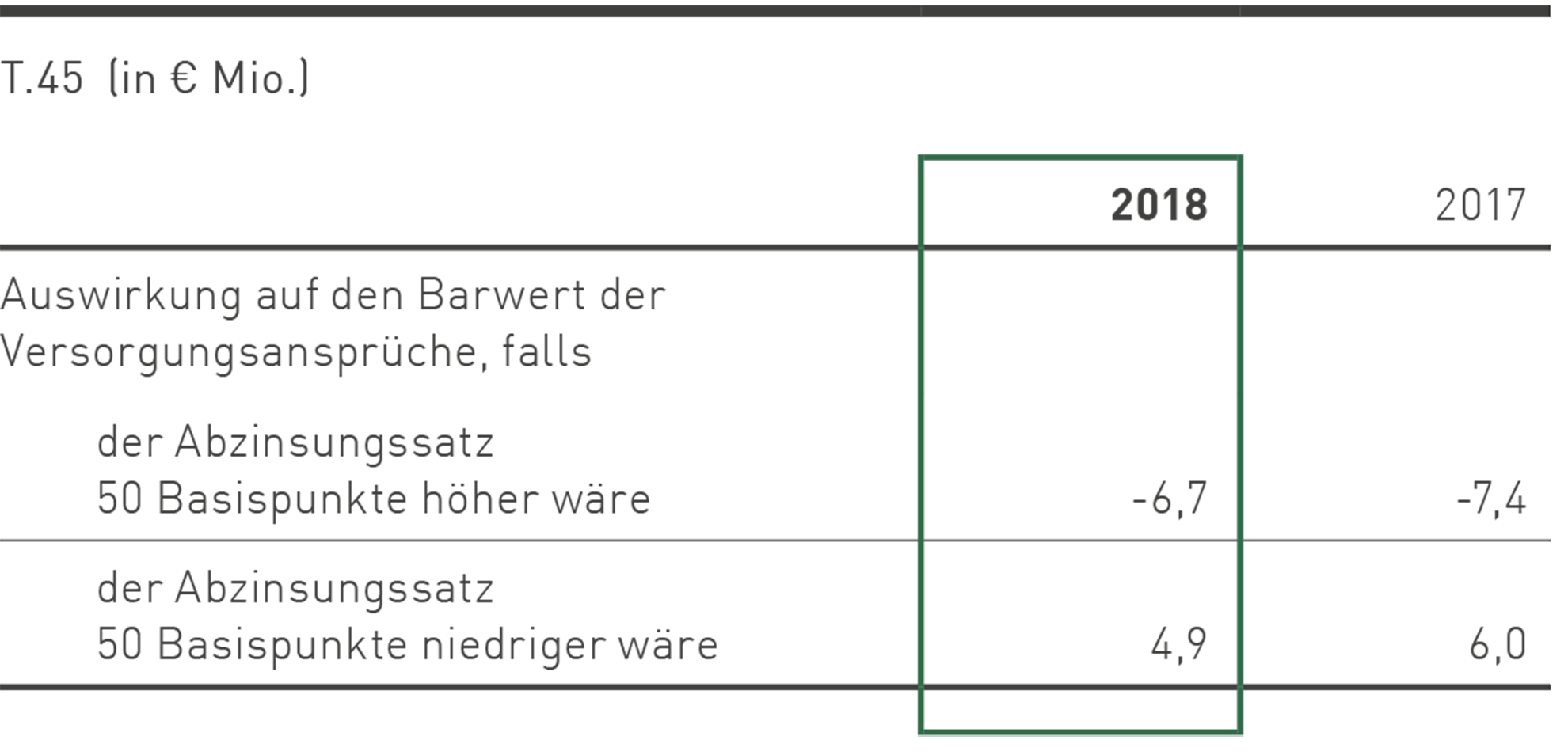

In der folgenden Übersicht wird aufgezeigt, wie der Barwert der Versorgungsansprüche aus Leistungsplänen beeinflusst worden wäre bei Veränderung der maßgeblichen versicherungsmathematischen Annahme.

Gehalts- und Rententrends haben aufgrund der Struktur der Leistungspläne lediglich eine unwesentliche Auswirkung auf den Barwert der Versorgungsansprüche.

Der gewichtete Durchschnitt der Duration der Pensionsverpflichtungen beträgt 17 Jahre.

16. Sonstige Rückstellungen

Für die Gewährleistungsrückstellung wird ein Erfahrungswert vom Umsatz der letzten sechs Monate herangezogen. Es wird erwartet, dass der wesentliche Teil dieser Ausgaben innerhalb der ersten sechs Monate des nächsten Geschäftsjahres fällig wird. Die Einkaufsrisiken bestehen im Wesentlichen für Materialrisiken sowie für Formen, die zur Herstellung von Schuhen erforderlich sind.

Die Rückstellungen für Gewährleistung und Einkaufsrisiken beinhaltet keine (Vorjahr: € 0,0 Mio.) langfristigen Rückstellungen.

Die anderen Rückstellungen setzen sich aus Risiken im Zusammenhang mit Rechtsstreitigkeiten in Höhe von € 25,9 Mio. (Vorjahr: € 30,0 Mio.) und Rückstellungen für Rückbauverpflichtungen sowie sonstigen Risiken in Höhe von € 28,4 Mio. (Vorjahr: € 31,2 Mio.) zusammen. In den anderen Rückstellungen sind in Höhe von € 26,3 Mio. (Vorjahr: € 34,6 Mio.) langfristige Rückstellungen enthalten.

Die kurzfristigen Rückstellungen werden voraussichtlich im folgenden Jahr zur Auszahlung führen, die langfristigen Rückstellungen frühestens nach Beendigung des Folgejahres.

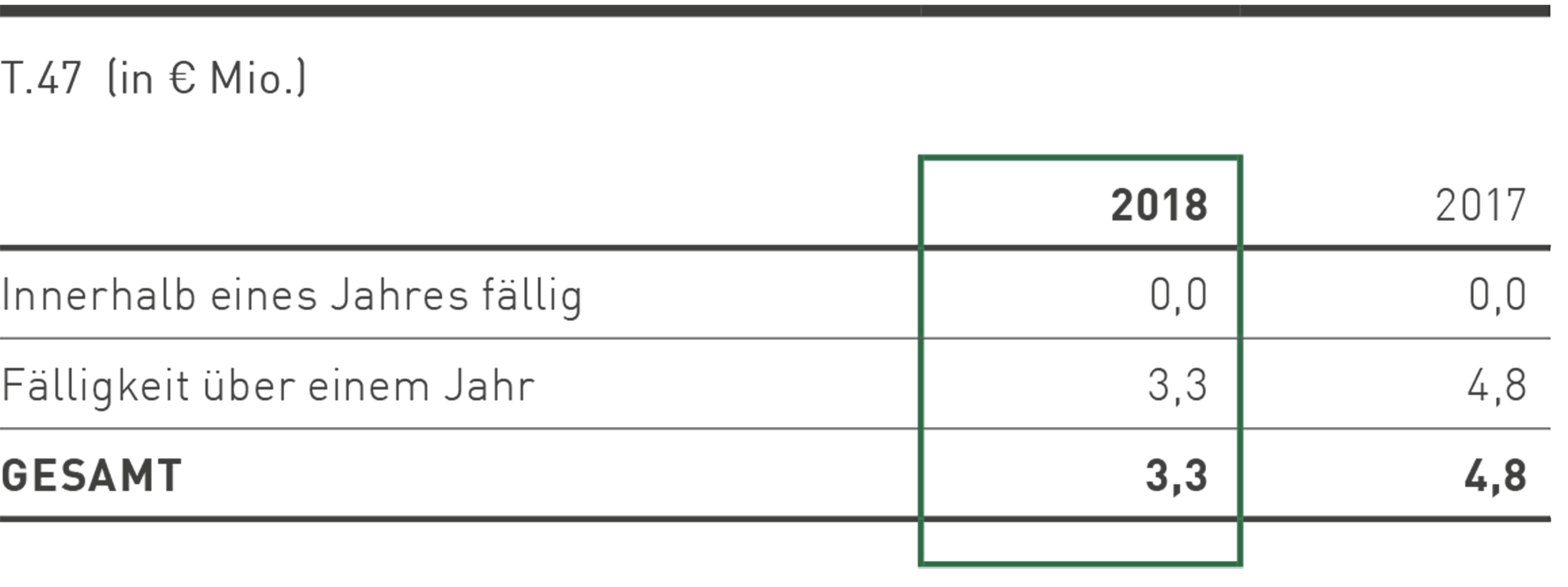

17. Verbindlichkeiten aus Unternehmenserwerben

Die Kaufpreisverbindlichkeiten im Zusammenhang mit Unternehmenserwerben führen gemäß den Verträgen zu Auszahlungen. Die sich hieraus ergebenden Nominalbeträge wurden in Abhängigkeit vom voraussichtlichen Zahlungszeitpunkt mit einem angemessenen Marktzinssatz abgezinst.

Die bestehende Kaufpreisverbindlichkeit betrifft den Unternehmenserwerb der Genesis Group International Ltd. und setzt sich wie folgt zusammen:

18. Eigenkapital

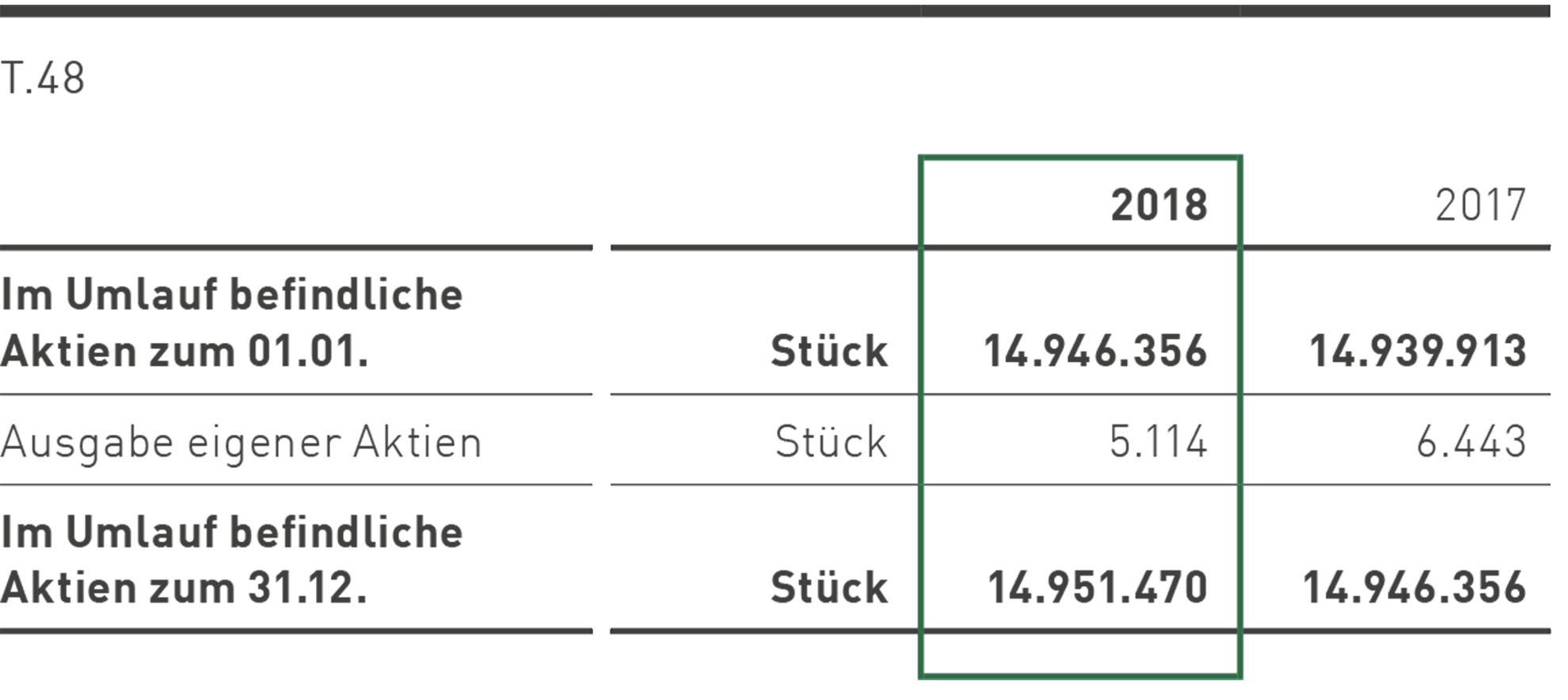

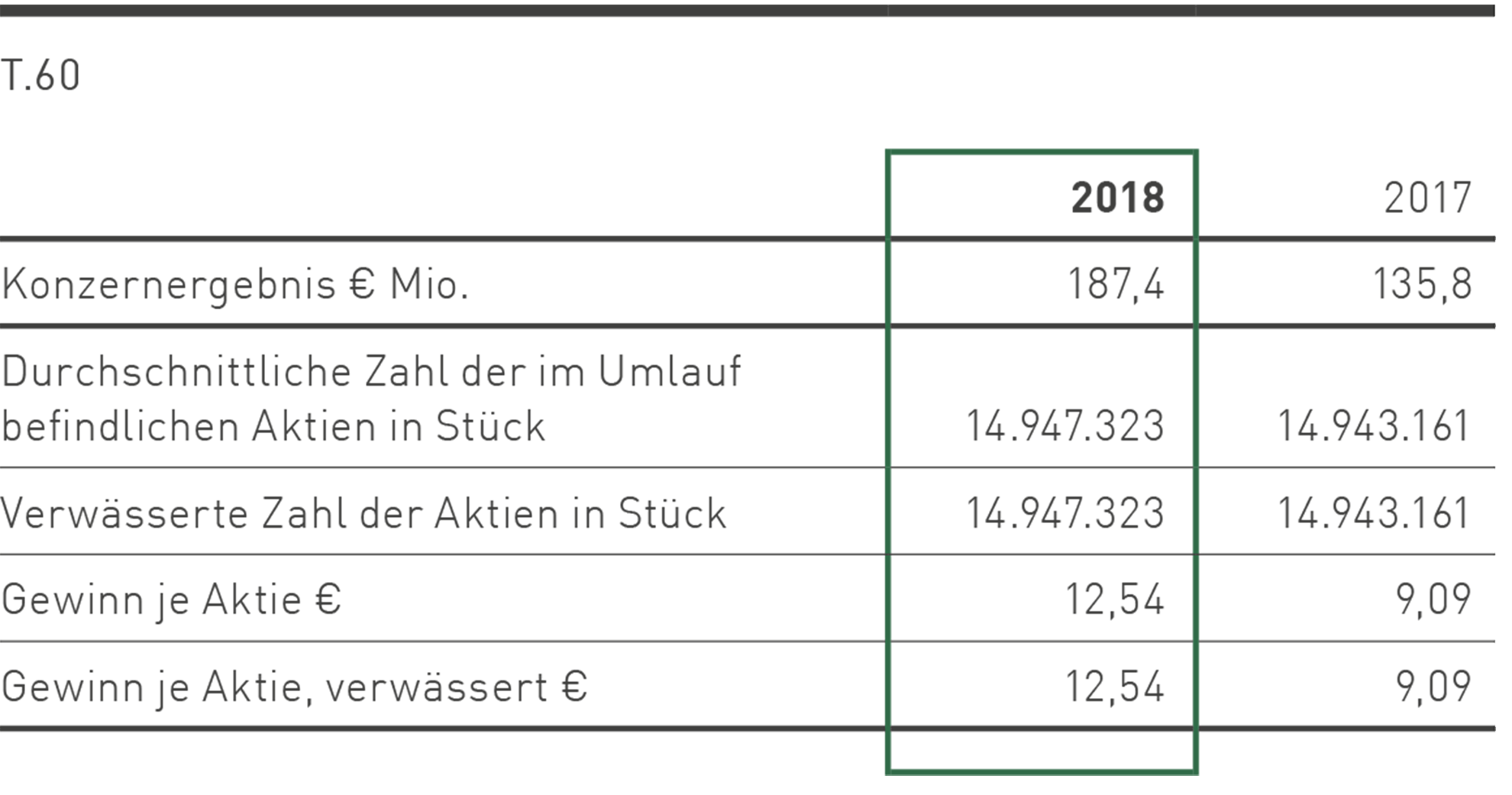

Gezeichnetes Kapital

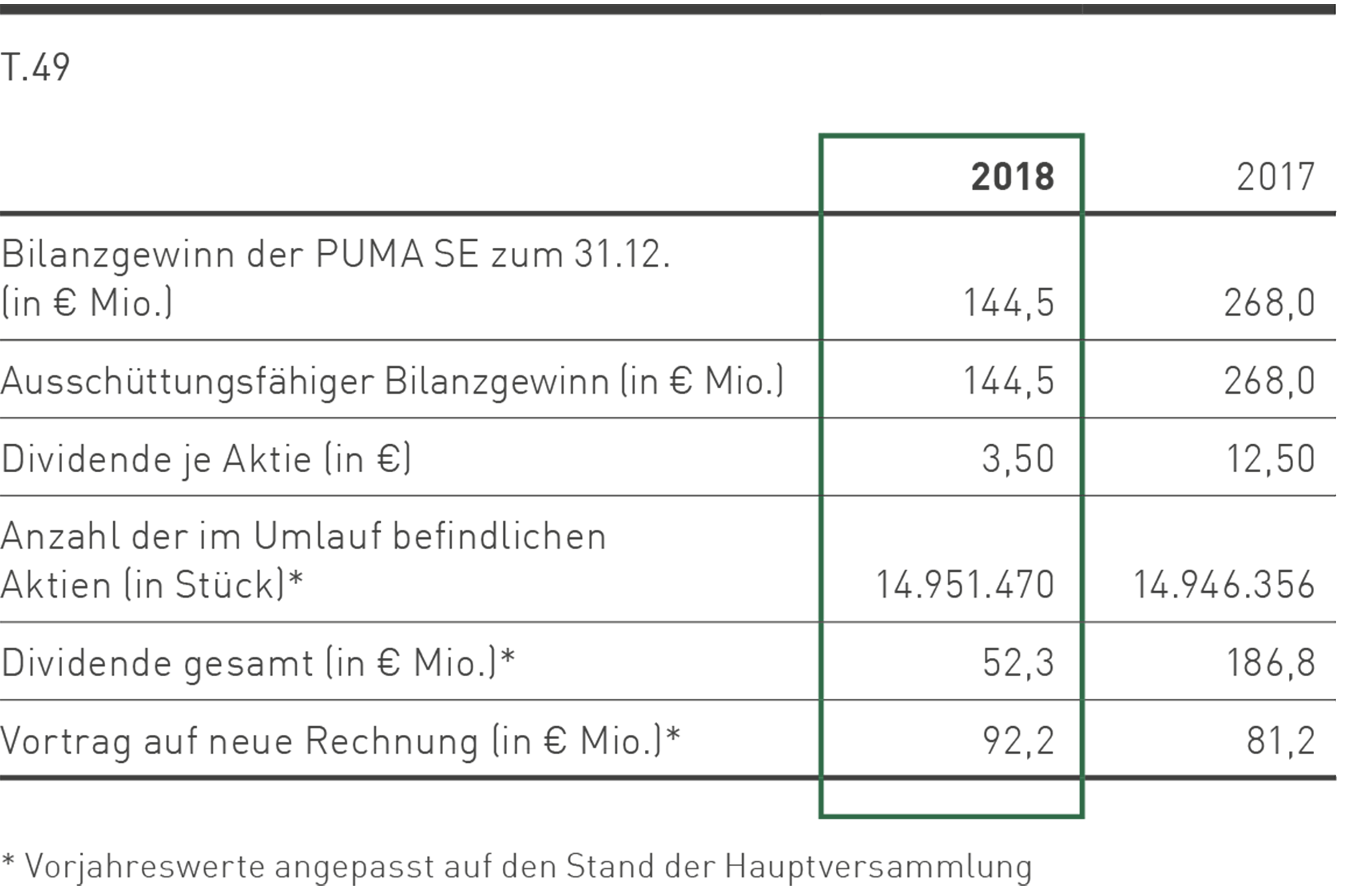

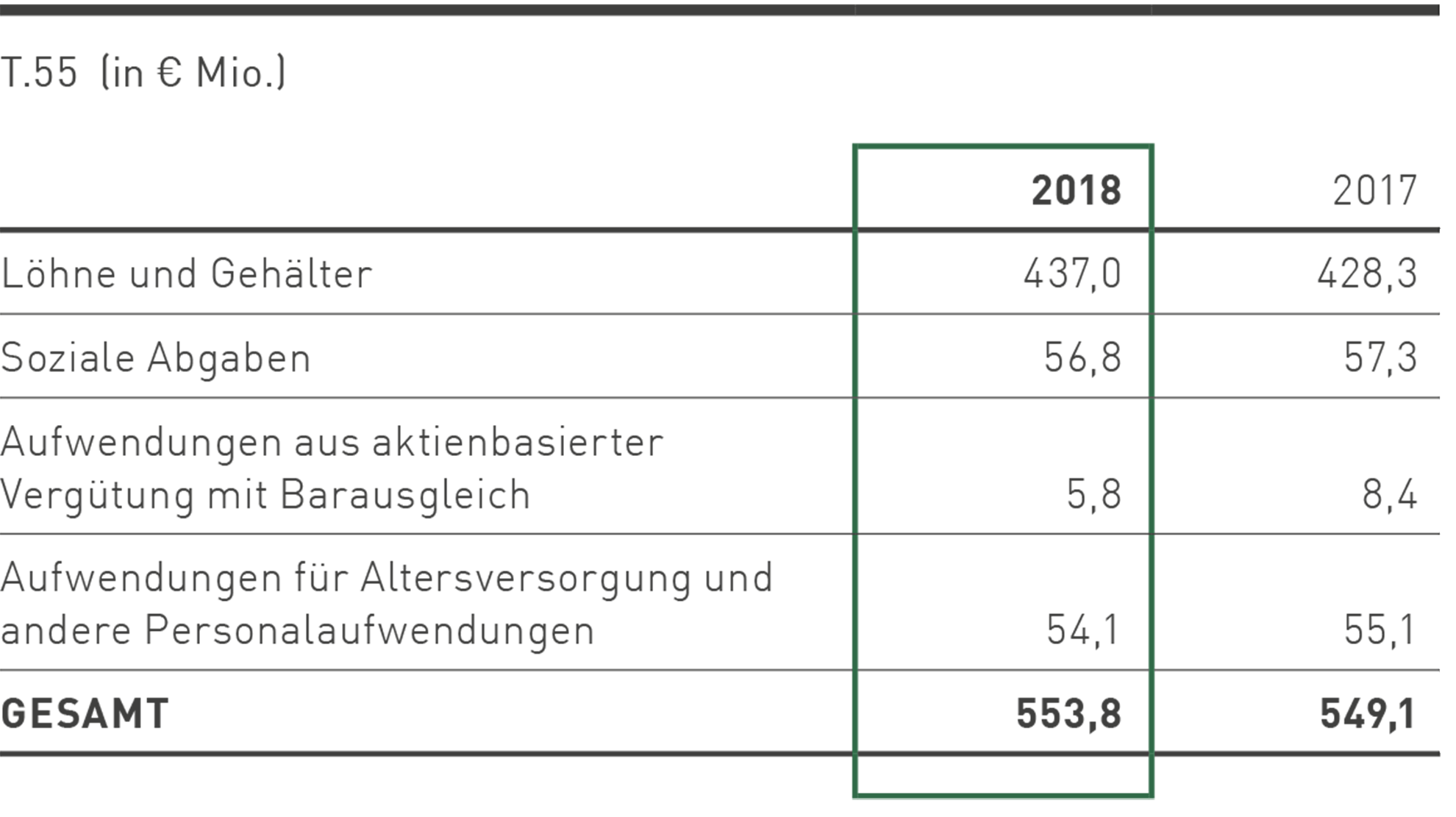

Das gezeichnete Kapital entspricht dem gezeichneten Kapital der PUMA SE. Zum Bilanzstichtag betrug das gezeichnete Kapital € 38,6 Mio. und ist eingeteilt in 15.082.464 auf den Inhaber lautende Stückaktien; auf jede Stückaktie entfällt ein rechnerischer Anteil von € 2,56 am gezeichneten Kapital (Grundkapital).